Угроза глобальной рецессии подталкивает инвесторов покупать доллар

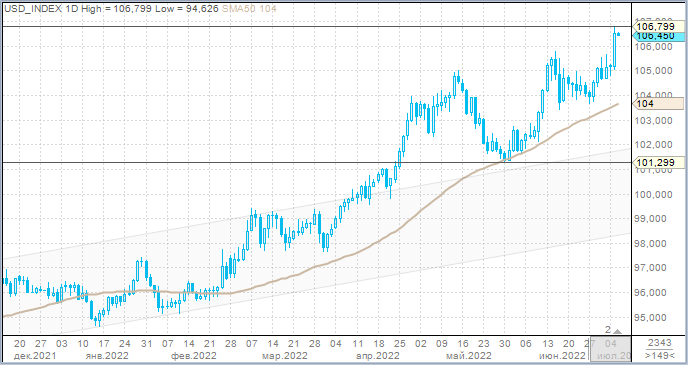

Доллар во вторник, 5 июня, укрепился против всех валют Большой десятки. Норвежская крона стала лидером снижения, упала на 2,1%, поскольку цены на нефть Brent упали на 9,5% и закрылись на самом низком уровне с 11 мая. Индекс доллара вырос до 106,8 пункта — новый максимум с декабря 2002 года.

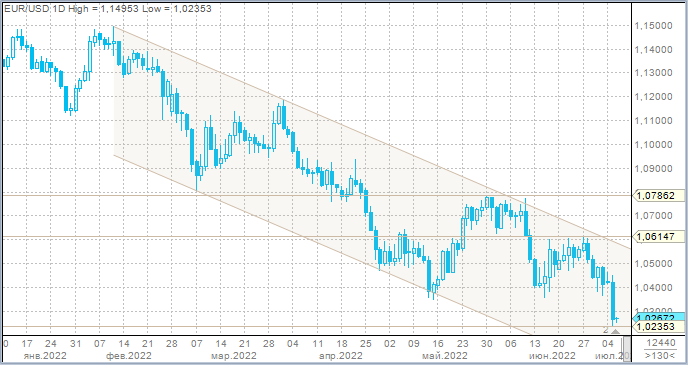

Евро упал по отношению к доллару до 1,0235. Это также минимум с декабря 2002 года. Падение единой валюты обусловлено рисками угрозы дефицита газа в Европе, что может нарушить промышленную активность в регионе, стимулируя рецессию. Кабинет министров Германии поспешно принял закон, направленный на оказание помощи энергетическим компаниям, поскольку сокращение поставок газа из России разрушает не только отрасль, но и в целом угрожает экономике страны. Министр экономики Германии Роберт Хабек сказал, что кризис в энергетической отрасли рискует спровоцировать кризис, подобный тому, что мы наблюдали после банкротства банка Lehman Brothers. Это может спровоцировать эффект домино, который обрушит рынок. Трубопровод «Северный поток» 11 июля будет остановлен на техническое обслуживание. В Германии опасаются, что после остановки СП уже не возобновит работу. Ближний контракт на индекс TTF на одноименной голландской площадке вырос до 165,07 евро за мегаватт-час, что соответствует эквиваленту 1730 долларов за тысячу кубометров.

Денежный рынок сейчас закладывается на то, что ЕЦБ в июле повысит депозитную ставку на 25 б.п. до —0,25%. К концу года котировки учитывают повышение ставки всего на 135 б.п. Это заметно ниже, чем повышение на 190 б.п. к концу года, которое рынок закладывал в цены всего 3 недели назад. Меж тем рынок фьючерсов на ставку по федеральным фондам с вероятностью 73% подразумевает повышение ставки на 75 б.п. 27 июля. При этом котировки подразумевают, что в начале 2023 года ставка достигнет пика 3,3% и затем к концу 2023 года снизится до 2,7%.

Рынок опционов в настоящий момент подразумевает 60-процентную вероятность падения курса EURUSD к концу года до паритета. Еще в понедельник эта вероятность составляла менее 50%.

Курс британского фунта стерлингов по отношению к доллару впервые с пандемийного марта 2020 года опускался краткосрочно ниже 1,1900. Банк Англии заявил, что экономические перспективы значительно ухудшились после того, как рост сырьевых цен привел к росту инфляции во всем мире. Волатильность сырья и энергоносителей остается высокой, что может усилить экономические потрясения в будущем.

Что касается США. Согласно вероятностной модели Bloomberg Economics, которая учитывает множество факторов, от статистики по разрешениям на строительство новых домов и потребительских настроений до спредов доходности казначейских облигаций, сейчас вероятность рецессии в США на горизонте 12 месяцев составляет один к трем. Вероятность рецессии к концу 2023 года превышает 75%. Пока балансы американских домохозяйств выглядят достаточно прочными, что сокращает риск рецессии в текущем году практически до нуля. Уровень закредитованность домохозяйств остается по историческим меркам низким. Однако впоследствии потребительская активность должна снизиться, предприятия будут меньше нанимать новых сотрудников и сокращать планы инвестиций. Стремительное ужесточение денежно-кредитной политики ФРС в совокупности ужесточением финансовых условий и высокой инфляцией в конечном итоге приведет экономику в состояние рецессии. Американцы видят высокие цены на бензин на АЗС и сталкиваются с дорогими продуктами питания в супермаркетах. С поправкой на инфляцию средняя почасовая зарплата демонстрирует снижение 8 месяцев подряд, что подрывает покупательную способность населения.

При этом ФРС в лице Джерома Пауэлла уже дала понять однозначно — регулятор намерен взять под контроль инфляцию во что бы то ни стало. Поскольку, если не сдержать ценовое давление — рецессия случится совершенно точно и будет куда более глубокой.

В сложившейся макроэкономической среде мы видим условия для продолжения роста курса доллара. Считаем, что индекс доллара может подняться до 110 пунктов, уровня, который последний раз мы видели в июне 2002 года.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20220706/837394723.html