Nasdaq сдаёт позиции под давлением растущих доходностей

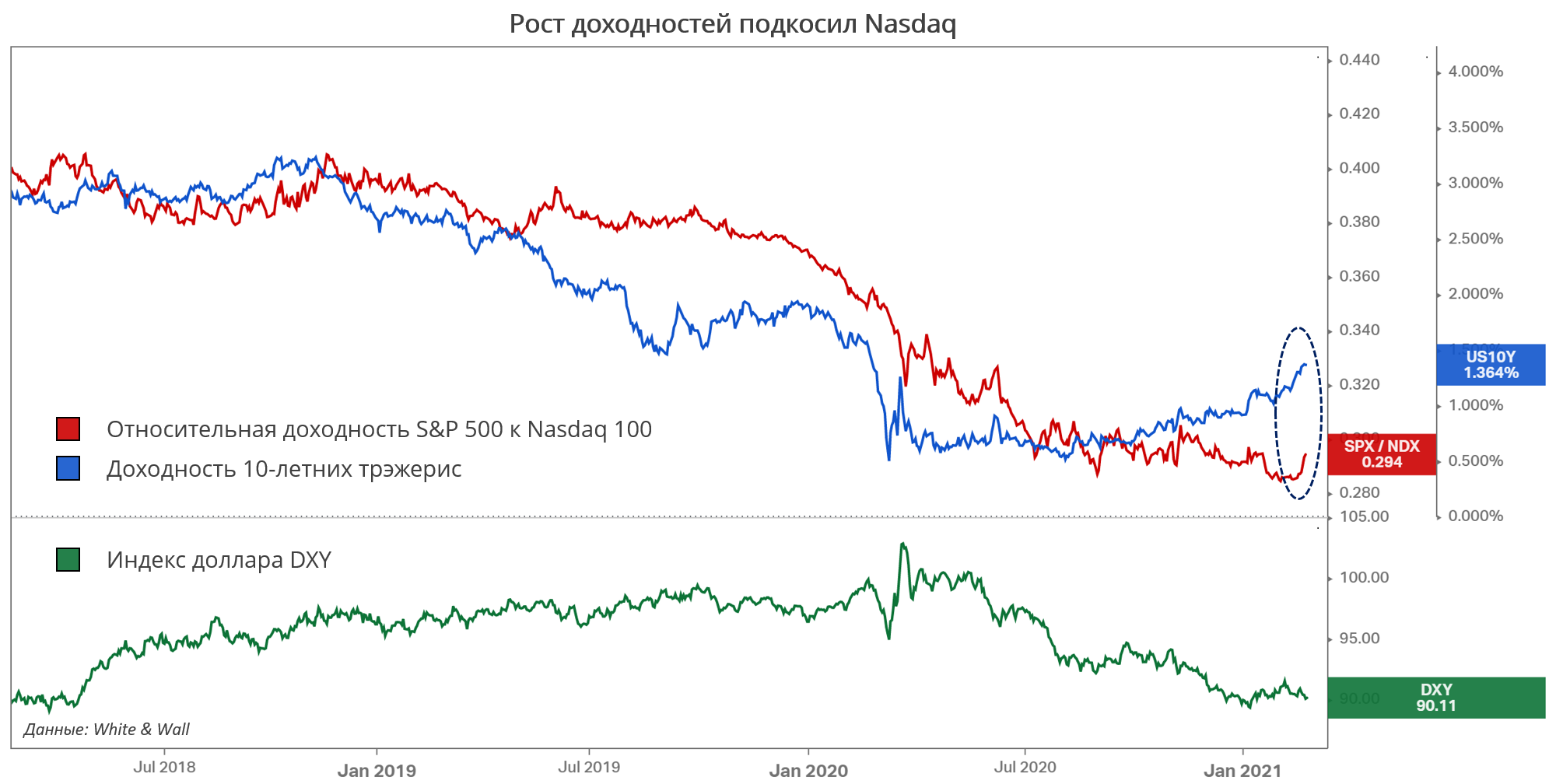

Фондовый рынок наконец отреагировал на растущие ставки государственных облигаций. Сильнее всего досталось акциям «роста»: последнее время высокотехнологичный Nasdaq по относительной доходности отстаёт от индекса широкого рынка S&P 500.

При этом доллар DXY, который часто является «виновником» переполоха на рынке, на этот раз не продемонстрировал никаких резких скачков, напротив – он продолжает плавное снижение (см. график ниже).

Вчера рынок снижался ровно до момента, как Джером Пауэлл начал своё запланированное выступление. Глава ФРС в очередной раз подчеркнул, что регулятор будет сохранять ключевую ставку низкой, пока не будут достигнуты цели в отношении занятости (4,1%) и инфляции (2%).

Кроме того, ФРС собирается сигнализировать о каких-либо изменениях в политике до того, как они произойдут в действительности, и центральный банк по-прежнему готов использовать все свои инструменты для содействия восстановлению. Таким образом, Пауэлл вновь дал понять, что замедление покупок облигаций с рынка не стоит на повестке.

Однако для акций есть и негативный момент: растущие долгосрочные доходности трэжерис снижают привлекательность инвестиций в акции роста (таких много в индексе Nasdaq). ФРС пока игнорирует рост ставок по длинным бондам, что приводит к ротации внутри рынка: продолжают набирать силу циклические сектора вроде энергетиков и финансов, а бумаги IT и телекоммуникационных компаний теряют силу.

В целом, резкий рост ставок бьёт по рынку лишь краткосрочно. Вероятно, подобный откат котировок повторится и в будущем, однако экономика находится на пути восстановления, то есть на рынке происходит здоровая и ожидаемая коррекция.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20210224/833108156.html