Долговой рынок США: риск без доходности

В то время как рынок акций преодолевает небольшие откаты и "плывёт" вверх, внутри долгового рынка наблюдаются интересные движения.

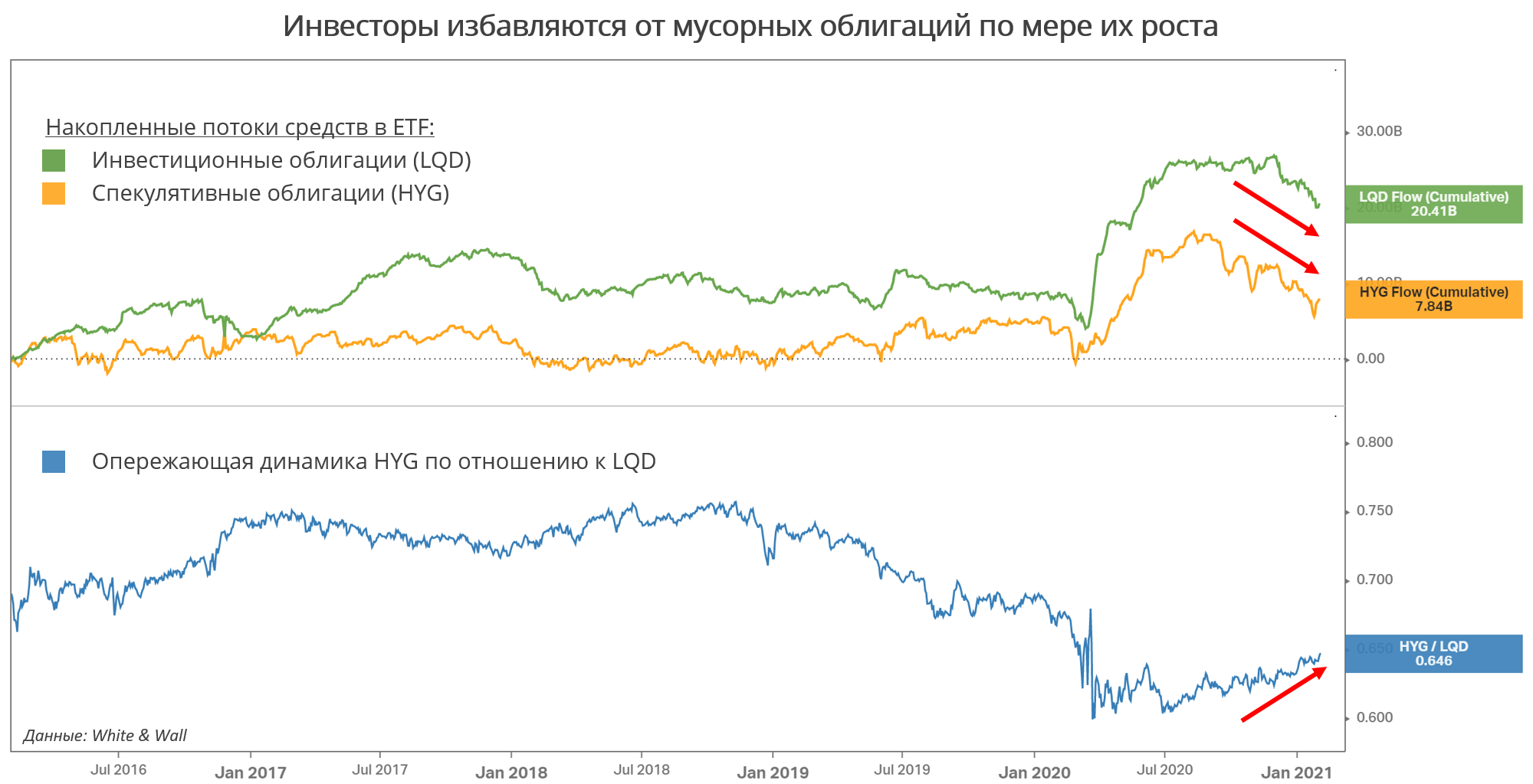

Общий тренд на рост ставок не обошёл и корпоративный сегмент – доходности облигаций растут. У инвестиционных бондов это происходит быстрее, чем мусорных, это выливается в опережающую динамику ETF HYG относительно LQD (см. второй график ниже).

Хотя сужающиеся спреды корпоративных бондов к трэжерис свидетельствуют об общем успокоении рынка, возвращении его в норму, инвесторы в фонды облигаций предпочитают выводить средства из них. ETF на корпоративные бонды в последнее время претерпевают оттоки, особенно это коснулось мусорных облигаций.

Вероятно, у инвесторов есть опасения, что чрезмерные заимствования (даже по низким ставкам) в конечном итоге ухудшат финансовую устойчивость эмитентов.

Сохранение доступных условий кредитования после пандемии – важная задача для ФРС. Выступающие спикеры Федрезерва вновь подчёркивают, что с нынешнего пути сворачивать рано:

- Буллард: Понижательные риски для экономики сохраняются

- Буллард: ФРС пока далеко до сворачивания программы покупок активов

- Эванс: Возобновление налогово-бюджетной поддержки и перспектива дополнительной помощи будут способствовать росту экономики

- Эванс: Сейчас будет лучше, если налогово-бюджетная помощь окажется избыточной, нежели недостаточной

С учётом постепенно ускоряющейся инфляции, реальные доходности облигаций находятся около нуля. А поскольку накачка экономики деньгами (особенно «вертолётными деньги») продолжится, акции как класс активов представляются значительно более привлекательными, нежели облигации.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20210204/832970354.html