Корпоративные облигации США кажутся относительно устойчивыми

Проблемы, стоящие перед американскими рынками (выборы и новый пакет помощи экономике), привнесли ряд особенностей в динамику активов. Со 2 сентября, когда началась коррекция, в рамках акций себя лучше других показал индекс малых компаний Russell 2000 (прибавил 0,8%), хуже всех – ранее перегретый индекс Nasdaq 100 (просел на 7,4%). За то же время заметно повысились доходности 10-летних трэжерис: с 0,65% до нынешних 0,84%.

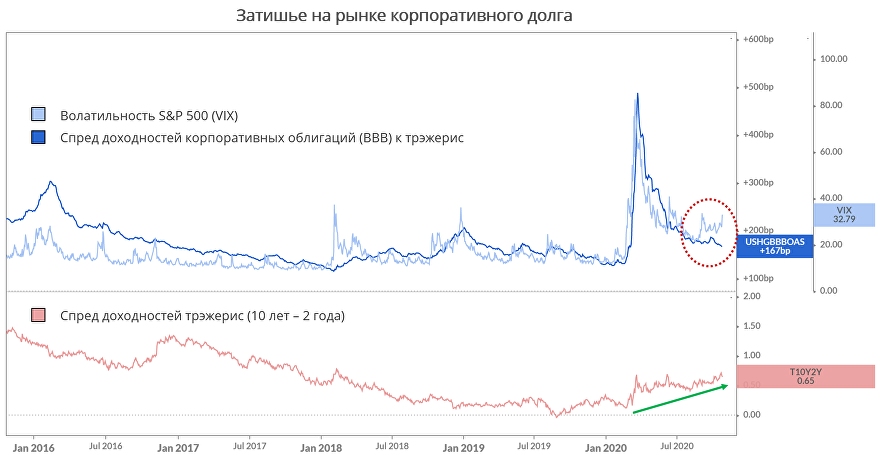

Рынок корпоративных облигаций тем временем выглядит относительно устойчиво. С одной стороны, подскочившие доходности не могли не ударить по ценам облигаций. Но с другой стороны, корпоративные бонды как будто игнорируют события, на которые реагирует остальной рынок (см. график ниже).

Спред доходностей инвестиционных облигаций к трэжерис продолжает сужаться, тогда как волатильность на рынке акций растёт в преддверии выборов. Учитывая, что два графика исторически следовали друг за другом, такое расхождение выглядит странно. Инвесторы в корпоративный долг настроены слишком оптимистично, если сравнивать с акционерами.

Кроме того, начало нового делового цикла и, как следствие, расширяющиеся спреды доходностей трэжерис (10 лет – 2 года) должны были бы поспособствовать более сильным распродажам корпоративных облигаций, но и этого не происходит. Премия доходности корпоративных облигаций продолжает сокращаться.

Такую устойчивость уже не списать только на действия ФРС: покупки корпоративных бондов регулятором сошли на нет (хотя вера в его экстренное вмешательство никуда не делась). Зато месячные притоки в ETF на облигации инвестиционного рейтинга (LQD) вышли в плюс, что говорит о ставке инвесторов на укрепление этого сегмента, то есть на спад доходностей и сужение спредов.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20201027/832225094.html