Отчётность американских банков: есть признаки улучшения

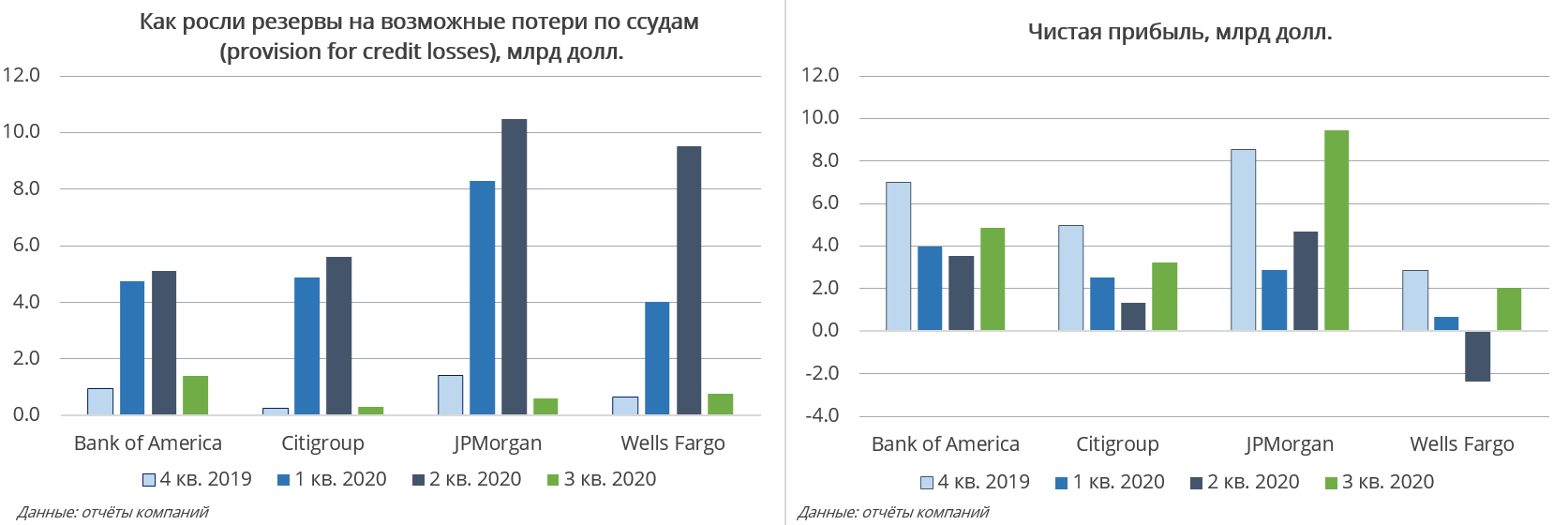

Свои финансовые показатели опубликовали крупнейшие кредиторы США: Bank of America, Citi, JPMorgan, Wells Fargo. Особенно пристально инвесторы следили за динамикой резервов под возможные потери по кредитам. Хороший момент заключается в том, что эту «подушку безопасности» банки наращивают уже не в авральном режиме.

Это говорит о том, что банки ждут стабилизации ситуации с банкротствами должников. Тот факт, что резервы под потери уже не надо откладывать такими темпами, как раньше, помог прибылям банков вырасти (см. график ниже).

Две недели назад Федеральная резервная система продлила запрет на обратный выкуп акций банками до конца текущего года, а также ограничила дивиденды. Цель этой меры – повысить устойчивость банковской системы в период коронакризиса. С начала года банки увеличили нормативы собственного капитала первого уровня (CET1), и по этому параметру из четвёрки крупнейших банков самым надёжным является JPMorgan, его CET1 равен 13% (стандартная оценка).

При этом низкие процентные ставки продолжают бить по выручке кредиторов. Чистый процентный доход по сравнению с аналогичным периодом прошлого года упал у JPMorgan на 8,5%, Citigroup – на 9,9%, Bank of America – на 16,9%, Wells Fargo – на 20,6%.

Хорошие тенденции отмечают в Bank of America. Там полагают, что чистый процентный доход банка достиг минимума, и подчёркивают, что потребительские траты вышли на уровень прошлого года.

Для акций банковского сектора попутным ветром стал бы рост долгосрочных доходностей, который как правило происходит в начале нового экономического цикла. Пока же ставки по 10-летним трэжерис нашли уровень поддержки, но вверх идти не торопятся. Поток хороших макроэкономических данных (главным образом – растущая инфляция и падающая безработица) мог бы придать импульс как доходностям, так и акциям банковского сектора. С начала года индекс банковских акций KBW упал на 31,4%, а S&P 500 вырос на 8,1%.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20201015/832166881.html