Итоги сезона отчетностей в США

Второй квартал компании S&P 500 завершили лучше, чем ожидали инвестиционные банки Уолл-стрит. По данным FactSet, у 65% эмитентов выручка и у 84% чистая прибыль на акцию – оказались выше консенсус-прогнозов.

Лидером по числу «положительных сюрпризов» стал сектор информационных технологий: результаты 94% таких компаний превзошли прогноз по чистой прибыли и 85% – по выручке. Больше всего разочарований – у энергетиков, фондов недвижимости и коммунальных компаний.

Условия ведения бизнеса становятся более прогнозируемыми: прогноз по финансовым показателям на третий квартал выпустили всего 65 компаний S&P 500. Зато среди тех, кто всё-таки берётся прогнозировать, преобладает оптимистичный взгляд: 68% из этих 65 компаний повысили прогноз по чистой прибыли на акцию. Для остальных же эмитентов результаты в третьем квартале пока не определены.

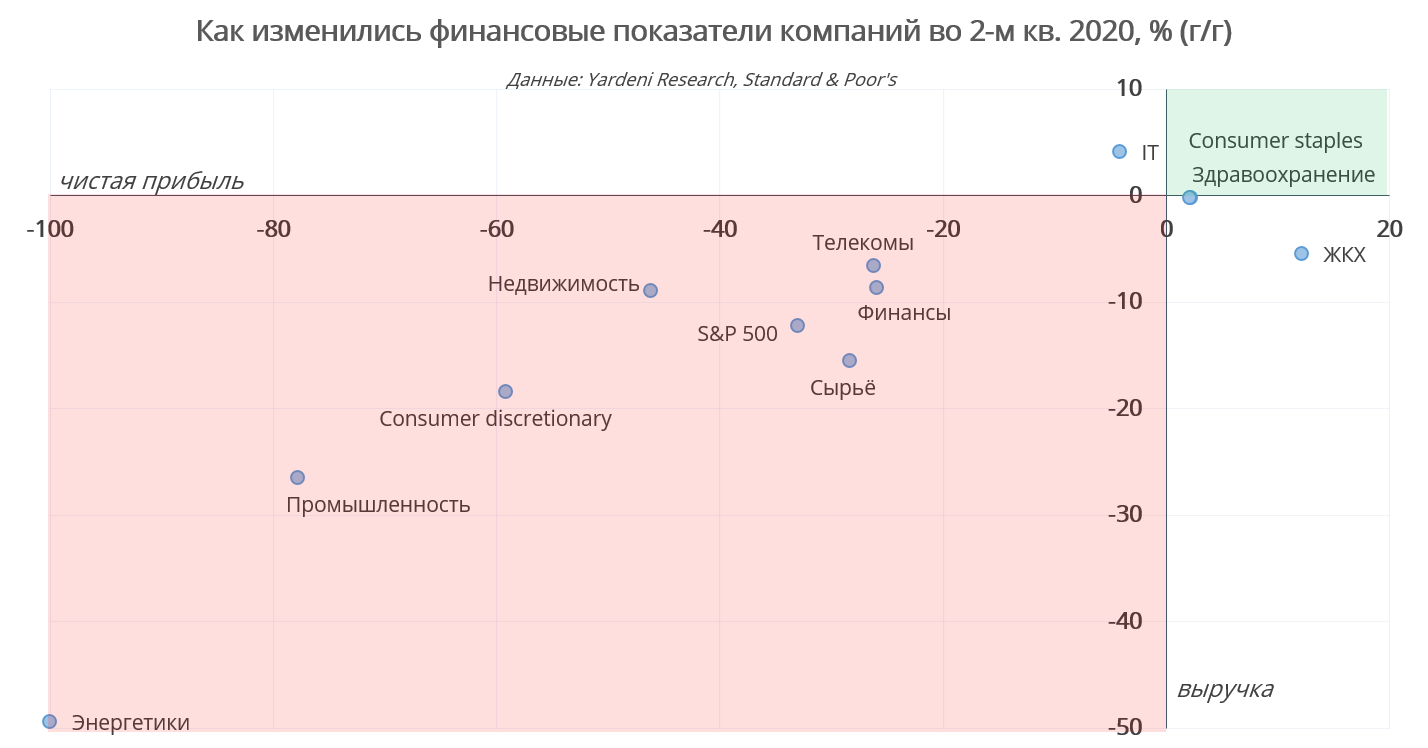

Фактическое изменение выручки и чистой прибыли компаний S&P 500 по сравнению с аналогичным периодом прошлого года показано на графике ниже.

Абсолютные аутсайдеры – это, естественно, компании из нефтегазового сектора (у энергетиков произошёл обвал чистой прибыли в несколько раз, на диаграмме для удобства он ограничен 100%). Также заметно ухудшилось положение промышленных предприятий и компаний, предоставляющих услуги и продающие товары дискреционного спроса (например, автомобили).

Рост чистой прибыли отмечен у эмитентов трёх секторов: ЖКХ, здравоохранение и товары каждодневного спроса, при этом ETF на два последних сектора с начала года лишь в небольшом плюсе, а акции коммунальных компаний и вовсе в просадке на 7,3% (сказывается зависимость от пострадавшей промышленности). Выручку удалось нарастить только технологическим компаниям. И рынок склонен верить в эти компании: с начала года ETF на сектор IT (XLK) прибавил 25,7%, став лидером по доходности в рамках S&P 500.

Весь индекс S&P 500 заметно оторвался от фундаментальных оценок. Форвардный коэффициент P/E (то есть капитализация/прогнозируемая чистая прибыль) сейчас находится на отметке 22х, что существенно выше среднего за последние 5 лет уровня в 17х. Хотя нынешнюю ожидаемую коррекцию возглавляют акции технологических компаний, именно они наиболее динамично развивающиеся компании, остающиеся фаворитами на рынке.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200911/832015393.html