Противоречия на американском фондовом рынке усугубляются

Несмотря на то что ведущие фондовые индексы США обновили рекордные уровни, за ширмой этого ралли скрываются серьёзные противоречия. Они лежат как в технической, так и в фундаментальной плоскости.

Во-первых, излишняя концентрация S&P 500 в крупных технологических акциях. Доля топ-5 акций индекса (Apple, Microsoft, Amazon, Facebook и Google) превышает 22%, и без них доходность S&P 500 с начала года была бы на 9,5% ниже. С одной стороны, всё кажется логичным, поскольку финансовые показатели крупнейших корпораций выглядят гораздо лучше остальных – они и есть локомотивы рынка. Но с другой стороны, высокая концентрация в нескольких бумагах мешает диверсификации портфеля и повышает его волатильность (то есть риск). До поры до времени это можно игнорировать, но это пока рынок растёт.

Во-вторых, технологические акции в лице индекса Nasdaq 100 по относительной доходности заметно оторвались даже от «лояльного» к ним S&P 500, не говоря уже о более широких индексах. Ниже на графике хорошо видно, как увеличивался перекос Nasdaq относительно S&P 500.

Такие агрессивные темпы роста встречались в 1999-2000 гг., когда пузырь акций интернет-компаний перешёл в самую активную фазу. Кроме того, сейчас Nasdaq 100 максимально за 20 лет оторван от своей скользящей средней за последний год (52 недели) – этот отрыв составляет 35,2%. Однако опыт начала 2000-х подсказывает, что отклонение может быть и больше. При этом на рекордный уровень индекс тогда выходил с промежуточной коррекцией примерно на 10%.

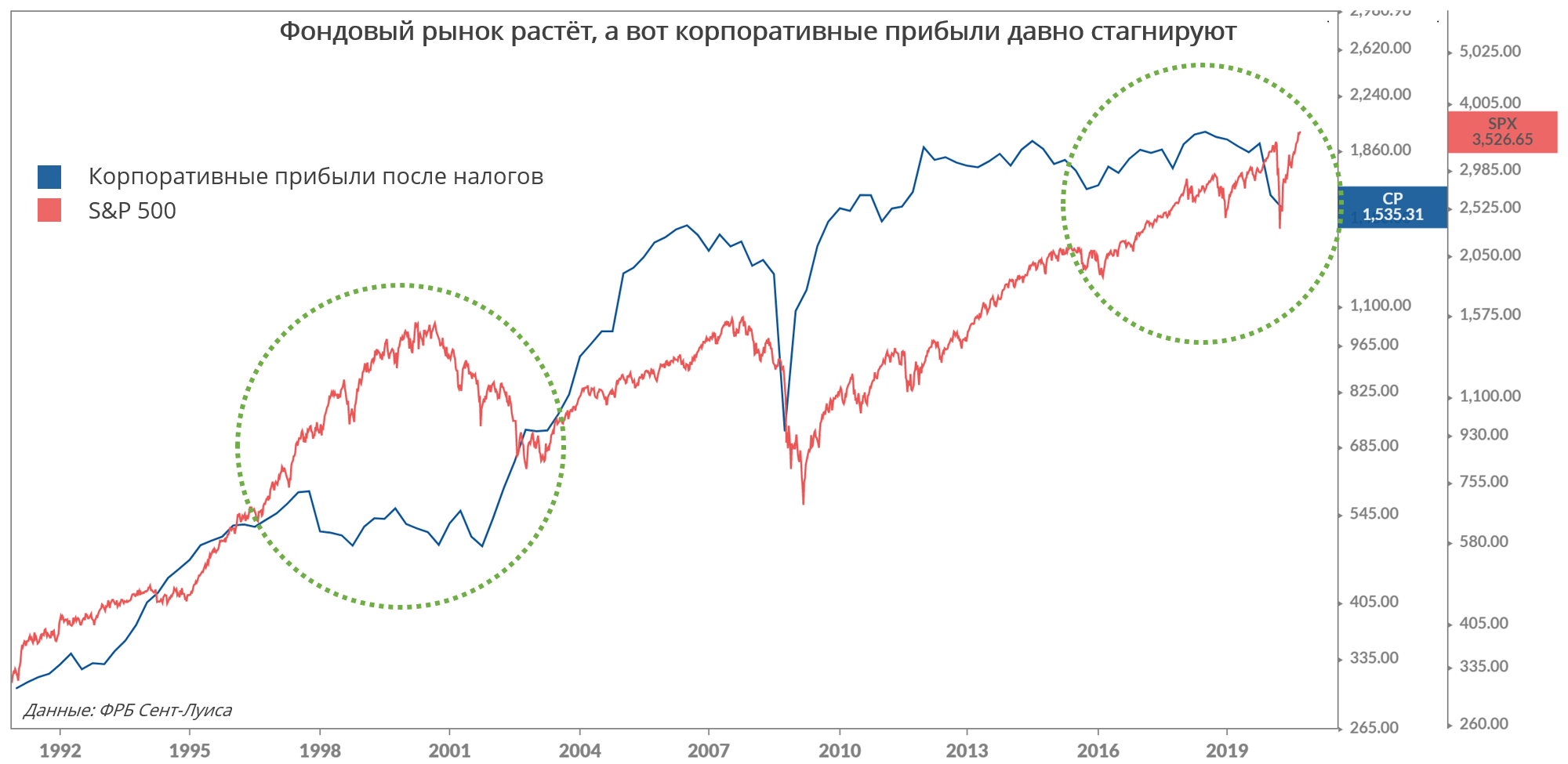

И в-третьих, фундаментальные показатели американских компаний не улучшаются уже несколько лет, тогда как фондовый рынок (за счёт тех же технологических акций рвётся вверх). Ниже на графике показано расхождение между S&P 500 (более приближен к реальной жизни, чем Nasdaq 100) и посленалоговыми прибылями американских компаний.

И опять же нынешняя ситуация повторяет пузырь доткомов в начале 2000-х: заметный рост индекса не сопровождается ростом прибылей корпоративного сектора. Это лишнее подтверждение концентрации роста рынка в нескольких самых «горячих» акциях и их важности для общего состояния рынка акций.

В условиях нынешней эйфории на рынке следует начать беспокоиться о сокращении доли перекупленных технологических акций в портфеле. Учитывая, как быстро рынки падали и восстанавливались за последние два года, лучше исходить из того, что откат фондовых индексов может наступить резко. О том, чтобы увеличивать долю Nasdaq в портфеле лучше не думать вообще.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200902/831980356.html