Ситуация в Белоруссии вспугнула инвесторов ОФЗ

Согласно сообщению Минфина, “в связи с возросшей волатильностью на финансовых рынках” принято решение “о непроведении 19 августа 2020 года аукционов по размещению ОФЗ в целях содействия процессу

стабилизации рыночной ситуации”. Напомним, что аукцион на прошлой неделе был признан несостоявшимся из-за отсутствия заявок по приемлемым для ведомства уровням (хотя спрос на бумаги с плавающим купоном был сформирован в объеме 222 млрд руб.).

Последний раз Минфин принимал решение о непроведении аукционов в марте (когда вследствие обесценения нефти и резкого ослабления рубля доходности ОФЗ взлетели выше YTM 8%, чего сейчас пока не наблюдается).

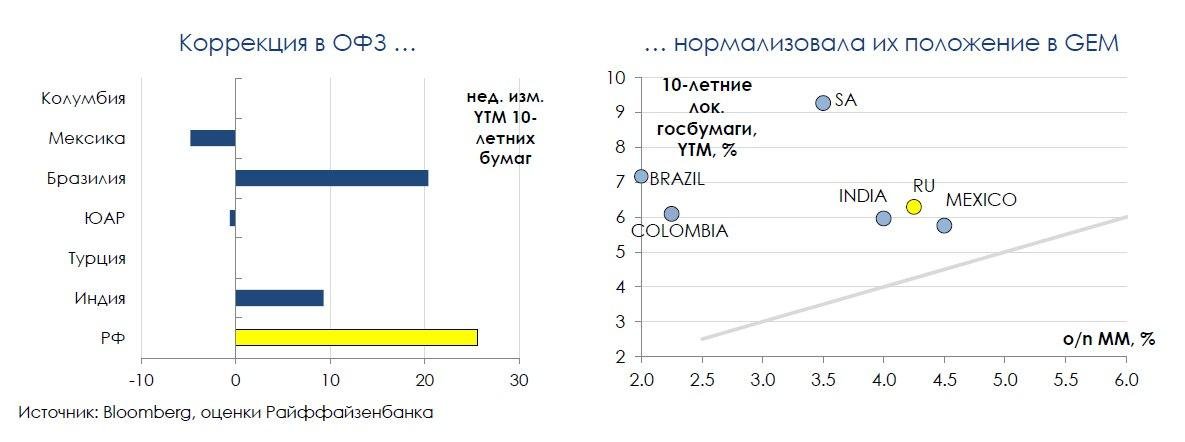

За прошедшую неделю доходности вдоль кривой ОФЗ выросли на 7-26 б.п., при этом хуже рынка выглядели длинные выпуски, наклон кривой (=спред 10- к 2-летним бумагам) увеличился на 18 б.п. (до 174 б.п.).

Доходность 10-летних (по дюрации) бумаг (например, ОФЗ 26233) поднялась в район YTM 6,3%. При этом такое движение произошло на фоне весьма стабильного курса рубля (73 руб./долл.) и цен на нефть (~45 долл./барр.). По-видимому, причиной для продажи стала фиксация прибыли, а катализатором выступили события (массовые акции протеста) в Белоруссии (а точнее — информация в различных СМИ о готовности РФ оказать военную помощь в случае необходимости, что, скорее всего, у западных стран вызовет реакцию, аналогичную событиям 2014 г., связанным с Крымом, и локальный рынок испытает обвал). Однако сейчас, судя по котировкам, большинство инвесторов пока предполагают низкую вероятность развития событий по негативному сценарию.

В целом локальные долги GEM за неделю продемонстрировали негативную ценовую динамику (ОФЗ из-за локальных факторов выглядели хуже рынка) главным образом из-за недавнего разворота рынка UST, неопределенности дальнейших стимулирующих мер со стороны США (вместо 1 трлн долл. теперь обсуждается пакет фискальных стимулов на 0,5 трлн долл.), а также возросшей напряженности в отношениях между США и Китаем. Мы считаем, что присутствует большой риск продолжения негативной ценовой динамики ОФЗ.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200819/831929063.html