Nasdaq: пузырь или не пузырь – вот в чём вопрос

С начала года американский Nasdaq Composite – лидер по доходности среди ключевых мировых индексов, прибавил 19%. S&P 500, в котором присутствуют и другие сектора рынка, заметно отстаёт со своими 0,9% роста. Индексы Канады, Европы, Китая и других развивающихся стран тоже далеко от Nasdaq. И такая картина не только в масштабе с начала года, но и за последние 12 месяцев, три, пять и десять лет. Впечатляющий рост вызывает и ажиотаж, и опасения.

Параллели с пузырём доткомов начала 2000-х имеют место при первом взгляде на график цены. Однако «внутри» ситуация другая. Локомотивы технологического индекса – Amazon, Google, Apple, Facebook, Netflix и Microsoft – демонстрируют впечатляющие темпы роста выручки, расширяют присутствие в наиболее перспективных отраслях типа облачных вычислений. Nasdaq сейчас состоит из более устойчивых компаний, которые в условиях коронакризиса и экономики «на удалёнке» оказались чуть ли не защитным сектором. То есть с этой точки зрения, рост оправдан.

С другой стороны, упомянутые выше крупные технологические акции США – это одна из самых популярных торговых идей (crowded trade), их бумаги «перегреты», и инвесторы руководствуются скорее жадностью, чем расчётом.

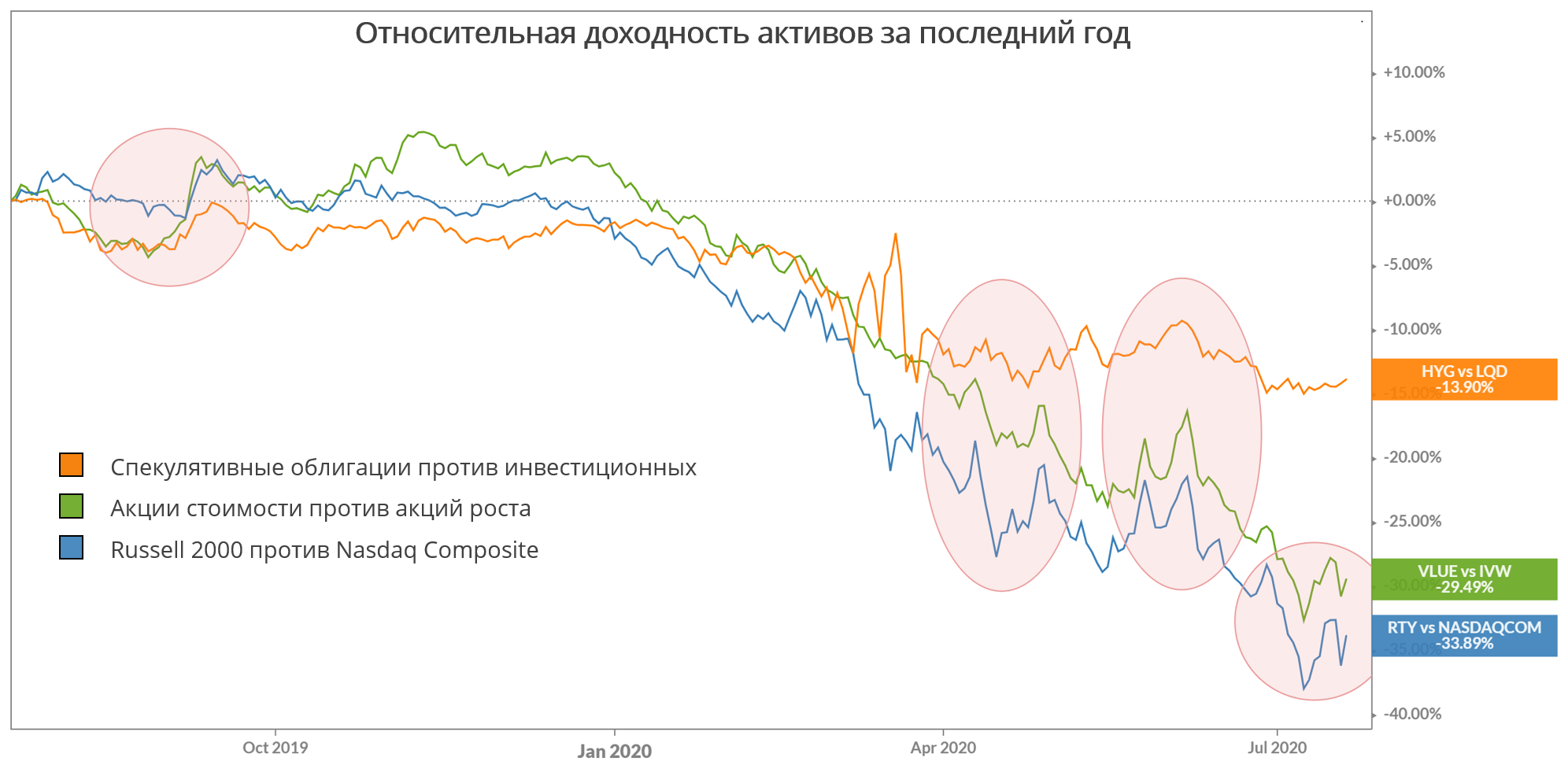

Однако Nasdaq сам по себе – это лишь одна чаша весов. На другой стороне – отставание от него акций из традиционных секторов экономики (см. график ниже).

Из всех перекосов, которые в настоящий момент сложились на рынке США, самый заметный – это отрыв высокотехнологичных акций от бумаг небольших компаний преимущественно реального сектора экономики (Russell 2000). С точки зрения факторного инвестирования, он выражается в отставании акций стоимости (ETF VLUE) от акций роста (ETF IVW).

Интересно, что схожая динамика идёт и в облигациях: рисковые бумаги уже достаточно долго уступают надёжным. Иными словами, уход от риска в бондах соответствует уходу от риска в акциях. А безопасным активом, как ни парадоксально, рынок считает технологический сектор.

Nasdaq сейчас – это не пузырь в классическом понимании. Это внешне перекупленный индекс, который в текущих невероятных условиях оказался тихой гаванью. По мере нормализации экономик Nasdaq ждёт откат, а акции реального сектора начнут опережать его по доходности. До сих пор нынешний перекос был вполне оправдан.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200722/831809989.html