Временно цены на золото расти не будут

По итогам прошлой недели индекс МосБиржи «прибавил в весе» 4%. Определенный спрос на акции был, но связан он был с акциями «ненефтяного» сектора, такими как Аэрофлот, ВТБ или акциями золотодобытчиков.

Нефтегазовый сектор стоит у инвесторов на «запасном пути», потому что сейчас никто не скажет, как долго продлится ситуация, когда до 40% работников в мире не могут присутствовать на рабочем месте и производство стоит. ОПЕК+ через договоренности пытается парировать ослабленный спрос на нефть сокращениями добычи нефти, но шансы на то, что этой организации удастся точно определить необходимый для стабилизации цены нефти объем сокращений, ничтожен.

После четырехдневных переговоров страны ОПЕК + согласились сократить добычу на 9,7 млн. баррелей в сутки в течение мая-июня. Страны, не входящие в организацию ОПЕК +, также заявили готовность сократить нефтедобычу. Но объем сокращения 9,7 млн. баррелей в сутки находится в диапазоне рыночных ожиданий. Поэтому никакой эйфории на рынке нефти я не жду.

Мировой спрос на нефть упал примерно на треть, и новая сделка рассчитана на два года. Следовательно, эксперты ОПЕК + считают, что в ближайшие два года ситуация со спросом будет напряженной. Откуда в таком случае взяться эйфории после заключенного соглашения? При самом оптимистичном сценарии нефтяные цены (Brent) вырастут в ближайшие полтора месяца в район 40-45 долларов, после чего начнется новая волна снижения в район 20 долларов. О том, что соглашение может оказаться недостаточным для стабилизации нефтяных цен и эти цены могут снизиться в район 20 долларов, предупреждают эксперты Goldman Sachs, UBS и других банков. Вероятное снижение нефтяных цен ниже уровня 30 долларов (Brent) включит механизм снижения на отечественном рынке, когда локальный восходящий тренд, начало которому было положено 19 марта с.г., будет пробит вниз.

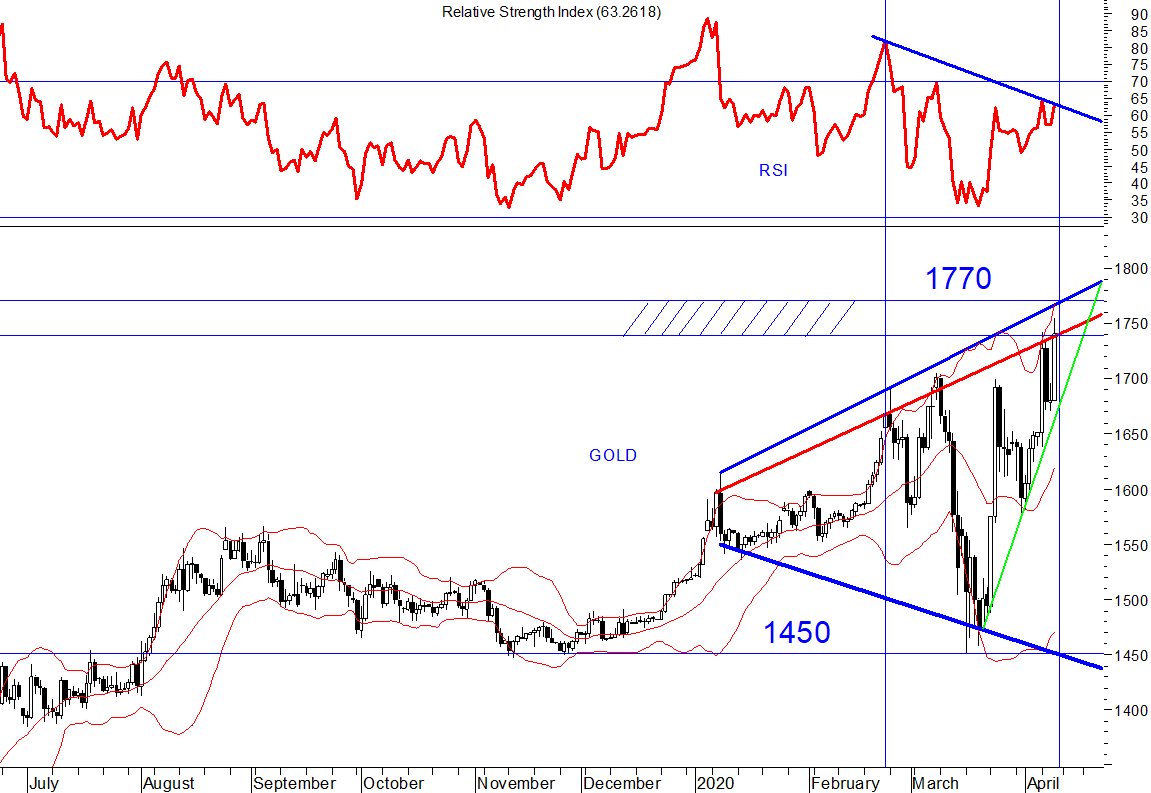

Цены на нефть показывают весной неустойчивую динамику, а цены на золото устойчивую. Цены на акции золотодобывающих компаний растут, и мы поговорим о золоте. Центральные банки и правительства продолжают предпринимать меры по поддержке экономики, которая страдает от пандемии COVID-19. Гигантское количество денег, попадающих в мировую банковскую систему в сочетании с исторически низкими процентными ставками, приведет к тому, что цены на золото будут высокими. Будут ли цены на золото расти «по прямой» без коррекций. Разумеется, нет! Но все равно сила на стороне «быков». Инфляционное давление в США ослабло больше, чем ожидалось, поскольку экономика страны остановилась в прошлом месяце из-за растущей пандемии COVID-19. В пятницу Министерство труда США сообщило, что индекс потребительских цен в США упал на 0,4% в марте после роста на 0,1% в феврале. Цены на бензин упали, риски дефляции растут, а центральные банки, такие как ФРС, не хотят допустить дефляцию. Для них это кошмар. Они будут делать все возможное, чтобы создать инфляцию, поэтому денежная накачка экономики продолжится, и цены на золото будут высокими.

Отмечу, что до начала вспышки COVID-19 золото было в восходящем тренде. Как минимум в этом году мы увидим новые исторические максимумы в золоте — более 1850 или 2000 долларов за унцию. Но в данный момент сопротивление на уровне 1770. Вернее зона сопротивления находится в диапазоне 1740-1770 пунктов. Поэтому, на этой неделе есть большая вероятность, что цены на золото расти не будут.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200413/831252956.html