Российская валюта под ударом коронавируса

Рубль демонстрирует худшую динамику среди валют развивающихся стран с начала года. Краткосрочные перспективы рубля остаются негативными. Для стабилизации курса необходимо замедление распространения эпидемии коронавируса за пределами Китая.

На глобальных рынках более двух недель сохраняются панические настроения на фоне распространения эпидемии коронавируса за пределами Китая. Американский фондовый рынок с середины февраля потерял 30%. Индекс волатильности VIX превысил максимальные значения, наблюдавшиеся в кризис 2008 года. По мере расширения мер карантина и публикации первых макроэкономических данных по состоянию мировой экономики в январе-феврале у участников рынка формируются ожидания рецессии в США и Европе. Худшие в новейшей истории данные по деловой активности в Китае (падение розничных продаж на 20,5% г/г, промышленного производства на 13,5% г/г и инвестиций на 16,3% г/г по итогам февраля) ставят под сомнение возможность страны продемонстрировать темпы роста, близкие к текущим консенсус-прогнозам (5% по итогам года). В этих условиях на глобальных площадках продолжает доминировать страх, а масштабные стимулирующие меры, предпринимаемые центральными банками и правительствами стран, не позволяют стабилизировать рынки, так как по-прежнему неизвестно, как много потребуется времени для того, чтобы взять распространение вируса под контроль.

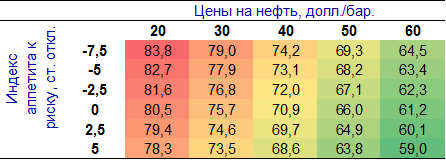

Рубль находится под давлением описанных рыночных настроений, которые усугубляются падением цен на нефть к минимумам с 2003 года. После распада сделки ОПЕК+ существенно поменялась структура нефтяного рынка, участники которого перешли от балансировки спроса и предложения к ценовой войне. Как следствие, для цен на нефть сохраняются существенные риски дальнейшего снижения. Несмотря на существенное ослабление корреляции курса рубля с ценами на нефть с 2016 года благодаря действию бюджетного правила и накоплению существенных золотовалютных резервов, рубль по-прежнему чувствителен к резким движениям цены нефти, особенно когда уровень цен находится существенно ниже цены отсечения, заложенной в бюджетном правиле (42,4 долл./бар.). По нашим оценкам, при цене нефти в диапазоне 20-30 долл./бар. курс рубля может находиться в диапазоне 75-84 в паре с долларом и 82-92 в паре с евро в зависимости от настроений на мировых рынках. При резком приближении к верхним границам данного диапазона Банк России может прибегнуть к интервенциям на валютном рынке, чтобы ограничить риски для финансовой стабильности.

График 1. Курс рубля в паре с долларом США при различных сценариях

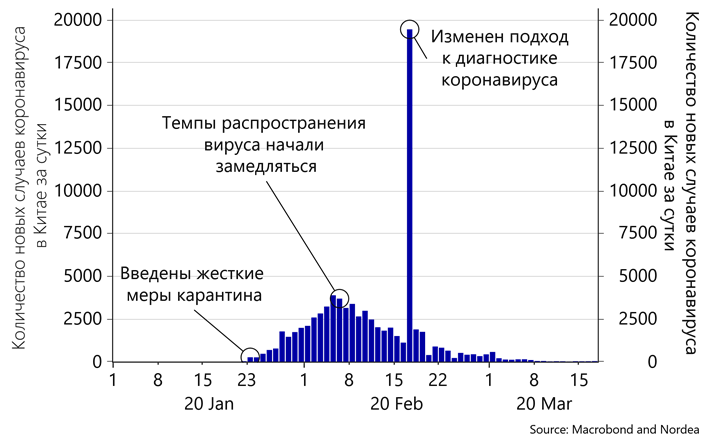

Ключевым фактором для курса рубля остается динамика распространения коронавируса, которая формирует настроения инвесторов на глобальных площадках. Для устойчивой стабилизации российской валюты необходимо увидеть замедление темпов появления новых случаев вируса. Опыт Китая показывает, что с момента введения жестких мер карантина до замедления темпов распространения вируса прошло 14 дней. Европейские страны и США инициировали меры карантина на более поздних стадиях распространения вируса, поэтому рынки могут не получить повода для устойчивой стабилизации на аналогичном временном горизонте. В таких условиях мы ожидаем, что риски по рублю останутся смещенными в сторону дальнейшего ослабления в течение ближайших полутора месяцев. В то же время, при появлении признаков замедления темпов распространения вируса мы ожидаем постепенного восстановления рубля в направлении отметки 70 в паре с долларом и 80 в паре с евро. Это может произойти на трехмесячном горизонте.

График 2. Количество новых случаев коронавируса в Китае за сутки

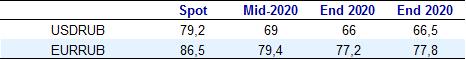

Фундаментальное изменение структуры нефтяного рынка не позволяет рассчитывать на быстрое восстановление цен на нефть до уровней выше 40 долл./бар. даже после того, как распространение коронавируса будет взято под контроль, поэтому после стабилизации ситуации рубль будет искать новое равновесие на более слабых уровнях, чем те, что наблюдались в конце 2019 – начале 2020 года. Мы прогнозируем, что на горизонте года новые равновесные уровни будут формироваться в коридоре 65-70 в паре с долларом и 75-80 в паре с евро.

Из факторов риска отметим вероятный дальнейший выход иностранных инвесторов с российского рынка ОФЗ, что сопровождается дополнительным давлением на российскую валюту. Кроме того, по мере ухудшения ситуации на глобальных площадках, а также нарушения цепочек поставок и снижения глобального спроса может возрастать риск перехода текущего стресса на рынках в фазу полноценного долгового кризиса с учетом текущего уровня закредитованности мировой экономики. В таком сценарии последствия кризиса будут более тяжелыми, а восстановление будет происходить существенно более медленными темпами.

Прогноз валютного курса:

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200318/831103567.html