"Норильский никель": ставка на палладий

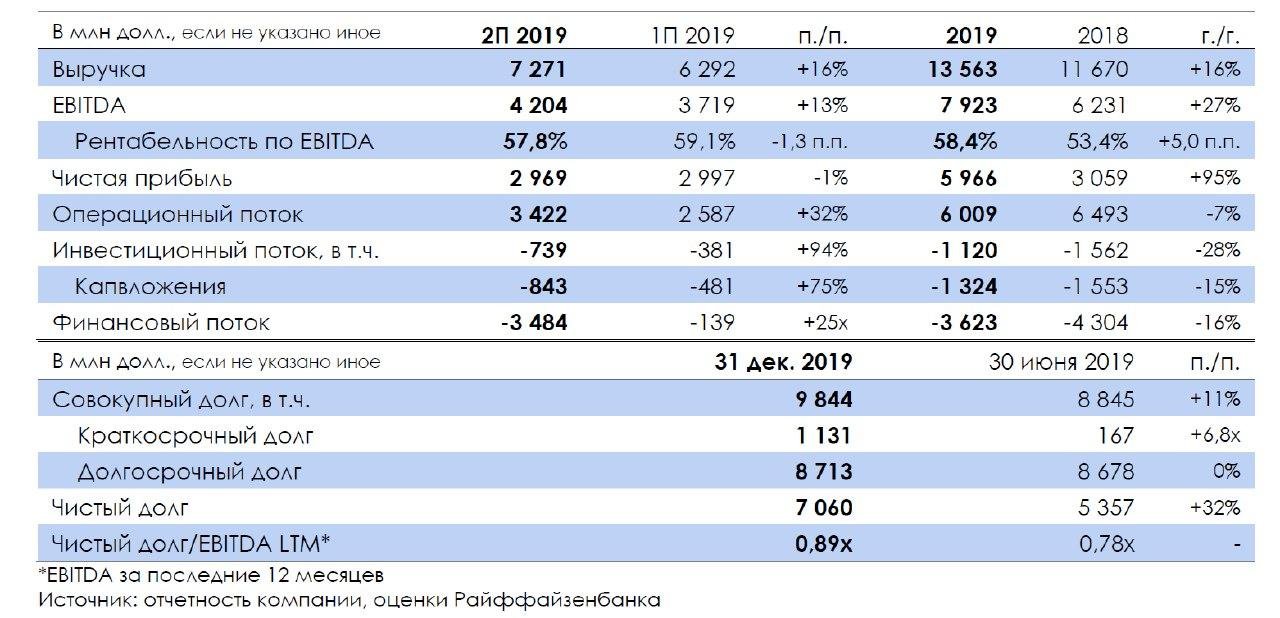

НорНикель (BBB-/Baa2/BBB-) опубликовал финансовые результаты за 2П 2019 г. по МСФО, которые неожиданно показали небольшое снижение рентабельности по EBITDA (-1,3 п.п.) относительно предыдущего 1П 2019 г., несмотря на рост цен практически на все основные металлы компании (никель +25% п./п., палладий +17%, платина +8%), кроме меди. Во 2П выросли объемы продаж никеля (+3% п./п.) и меди (+15%) при снижении реализации палладия (-6%), однако его удорожание полностью компенсировало это снижение. В итоге выручка выросла на 16% п./п. до 7,3 млрд долл., валовая прибыль – на 23% п./п. до 4,6 млрд долл. При этом EBITDA повысилась всего на 13% п./п. до 4,2 млрд долл., основное негативное влияние на этот показатель оказали прочие операционные расходы, а именно — резерв на 190 млн долл. под закрытие отдельных производственных мощностей на Кольском полуострове. По данным менеджмента, в ближайшие «год-два» компания не предвидит больше подобных резервов.

Компания представила нейтральные прогнозы по никелю, меди и платине ввиду в целом сбалансированности этих рынков. При этом, как мы понимаем, эффект коронавируса компанией пока не учитывается. Напомним, что доля Китая в мировом потреблении никеля и меди превышает 50%, и в случае затяжного характера эпидемии, этот эффект может быть существенным. Прогноз компании по цене на палладий — позитивный в связи с увеличивающимся дефицитом этого металла, а также ростом спроса со стороны автопроизводителей (удельный объем использования на авто растет в связи с ужесточающимися экологическими требованиями, и пока замена на платину не предвидится из-за ряда технических преимуществ палладия; родий как альтернатива также пока маловероятна ввиду недостаточности его физических объемов). При этом компания не ожидает, что коронавирус окажет долгосрочное влияние на спрос на палладий. Мы склонны согласиться, что перспективы палладия выглядят лучше других промышленных металлов в связи с его дефицитом и тем фактом, что доля потребления палладия Китаем (23%) вдвое ниже, чем никеля и меди, с наибольшей долей у США (28%) и соразмерной у ЕС (22%), однако вряд ли эффект коронавируса будет совсем незначим для рынка.

В этом году в планах компании рост производства никеля на 4% г./г., сохранение объемов производства меди, и снижение производства металлов платиновой группы (-4-9%), однако продажи будут поддержаны планируемым увеличением реализации палладия из Global Palladium Fund (создан компанией, пополняется за счет закупок из запасов ЦБ) до 400-500 тыс. унций, в т.ч. 100 тыс. унций в виде слитков для снижения спекулятивного давления на цену.

Операционный денежный поток во 2П вырос на 32% п./п. до 3,4 млрд долл., чему также способствовало высвобождение 54 млн долл. из оборотного капитала против 361 млн долл. инвестиций в 1П 2019 г. Капзатраты за год составили всего 1,3 млрд долл. при плане 2,2 млрд долл., что компания объясняет задержками процедуры получения различных корпоративных одобрений, а также зависимостью освоения инвестиций от различных предварительных ТЭО. На этот год план по капвложениям озвучен на уровне 2,2-2,5 млрд долл., т.к. начинается второй этап большой экологической программы. Напомним также, что в ближайшие 3 года снижение капвложений не планируется (в среднем 2,3-2,6 млрд долл. ежегодно) в связи с расширением Талнахской обогатительной фабрики и развитием Южного кластера.

Долговая нагрузка за 2П повысилась до 0,9х с 0,8х Чистый долг/EBITDA после выплаты дивидендов в объеме 4,2 млрд долл., при этом столь незначительный ее рост связан с запаздыванием капитальных затрат. По мере их наращивания, долговая нагрузка вырастет, однако останется на приемлемом уровне (пока не более 1,5х, по нашим расчетам).

Бонды НорНикеля GMKNRM 22 (YTM 2,5%), 23 (YTM 2,68%) и 24 (YTM 2,83%) выглядят интересными, также как и бумаги Полюса PGILLN 22 (YTM 2,66%), PGILLN 23 (YTM 2,76%) и PGILLN 24 (YTM 2,87%) ввиду благоприятной ситуации на рынке палладия и золота, в отличие от бондов Северстали и ММК, предлагающих такую же доходность (а бумаги НЛМК — еще и более низкую доходность), в то время как перспективы рынка стали не видятся нам оптимистичными.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20200227/830991846.html