Теханализ "Северстали": игры на дивиденды

В ближайшее время по акциям «Северстали» ожидается очередное закрытие реестра на дивиденды (3 декабря 2019 года). Согласно режиму расчетов Т+, уже завтра (29 ноября 2019 года) акции последний день будут торговаться с дивидендами. И для многих трейдеров, тех, кто в позициях или только в мыслях о них, актуален вопрос: «Что делать с «Северсталью»? Ведь есть поговорка, что все акции после «отсечки» падают. А еще есть риск ужасного «дивидендного гэпа»!!!

Не будем доверять чужому мнению и сомнительному опыту, проведем небольшое исследование: что будет со счетом человека, если он в результате раздумий купит акции «Северстали» в последний день, когда можно попасть в реестр? Причем, если он купит невпопад – по самой высокой цене этого дня.

Нам доступна история с августа 2005 года. Из неё очевидно, что риск просадки портфеля нашего гипотетического трейдера велик. Ведь акции «Северстали» всегда снижались после отсечки. Иногда снижение продолжалось всего день, но были случаи, когда люди не видели свои деньги годами, и пойманные дивиденды их явно не радовали.

Средний процент падания бумаг после отсечки составляет 11,8%. И это потенциальный убыток, если не успеть скинуть бумаги на гэпе. Средний размер гэпа, в свою очередь, составляет 1,54%. Отрицательным дивидендный гэп был по акциям «Северстали» в 31 случае из 40. Причем положительные гэпы чаще встречались на заре публичности акций.

Если все же успеть скинуть акции в районе открытия дня «Т минус 1» до официальной даты закрытия реестра, то с учетом размера дивидендов такая операция может принести 2,56%. Напомним, что дивиденды эмитент отправляет в течение 20 дней. Минимум двадцать дней ожидания дивидендов и риск не успеть скинуть бумаги на гэпе, риск схлопотать убыток в 11,8% — делает сомнительной попытки «спекульнуть» на курсе прямо перед отсечкой. Тем более, что восстановления бумаг к тем ценам, что были пиком дня, когда можно попасть в отсечку, нужно ждать в среднем 138 дней.

Если вы купили акции «Северстали» давно, по приятным ценам, то думаю вы без труда перенесете эти данные и на свои позиции и решите рационально ли их сохранять. Естественно, фактография не может быть единственным критерием принятия торгового решения, но если вы колеблетесь после того как сделали фундаментальный и технический анализ, это еще один хороший повод для размышлений.

Поиграем с датой, когда устанавливается дно между пиком «Т минус 2» дня до реестра и повторением цен этого пика. Это дно в среднем достигается на 78 день. То есть, бумаги падают после отсечки в среднем достаточно плавно. А значит, инвесторам с долгосрочными позициями паниковать не нужно, если что – вы, скорее всего, успеете выйти из бумаг при негативном сценарии. А вот для спекулянтов в бумагах из-за этой слабой скорости становятся менее интересными «шорты» после отсечки.

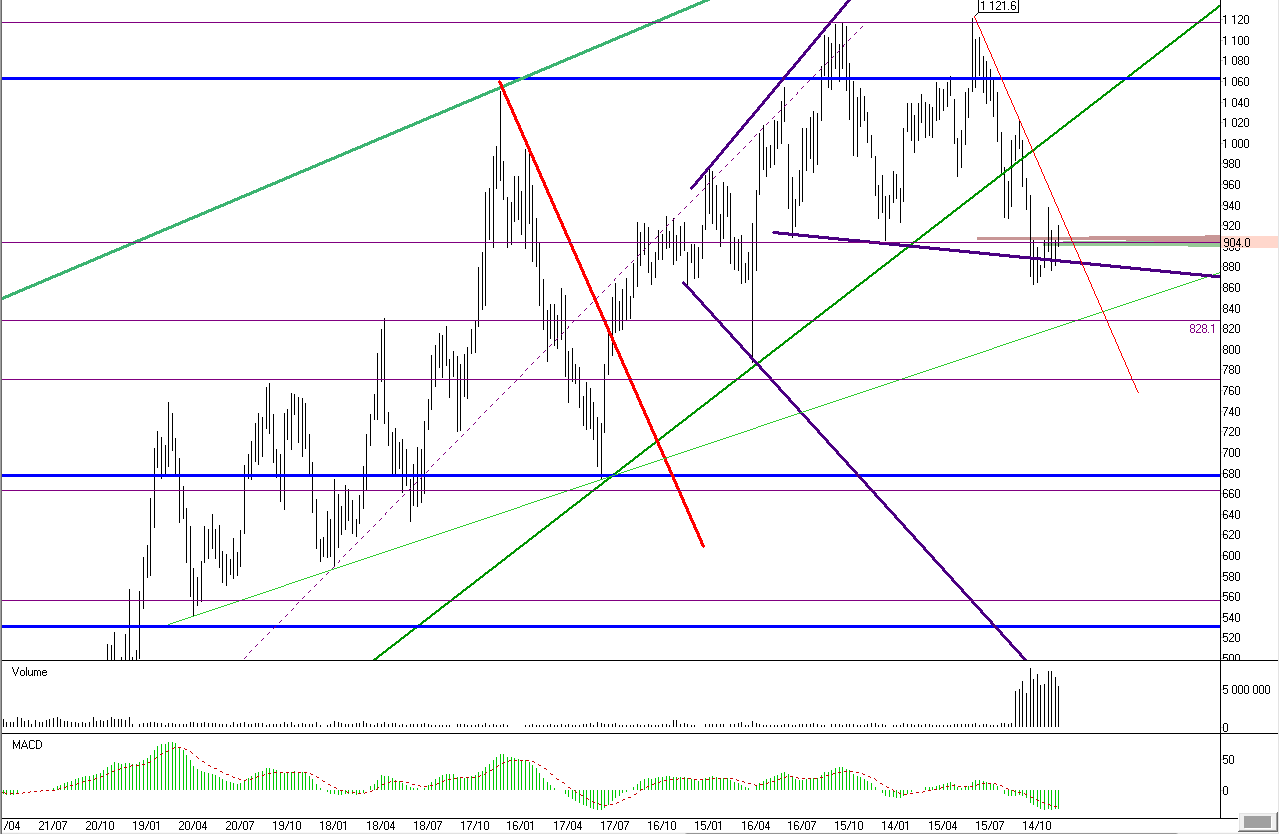

Далее, используем данные поведения бумаг после закрытия реестра в сочетание с техническим анализом, и выявим интересные точки для входа в бумаги для тех, кто пока не имеет по ним позиции. Как мы знаем, средний процент падения по акциям после отсечки составляет 11,8%. Примечательно, что на расстоянии около 9% от уровней открытия 28 ноября 2019 лежит восходящий тренд 20 апреля 2015 года (примерно 828,2 рубля). Отсечка – чем не повод его проведать? Среднесрочной целью покупки бумаг у тренда может стать исторический максимум, а «стоп-лосс» можно хитро спрятать, там где средний процент падения после отсечки его не достанет.

Все так просто? Да, таким методом – сочетая фактографию и технический анализ, мы не раз ловили красивые донышки после отсечек, и ловко прятали «стопы». Но конкретно на графике «Северстали» есть одна проблемка, нисходящий тренд 10 июня 2019 года (примерно 927 рублей). Этот тренд достаточно долго давит котировки, чтобы быть учтенным даже среднесрочными инвесторами, не говоря о спекулянтах. Так с учетом него не стоит перебарщивать с размером позиций, а также придумать стратегию по их усреднению в случае пробоя этого сопротивления.

И напоследок, по приведенной таблице можно сделать еще массу интересных исследований, которые дадут новые торговые идеи или хотя бы защитят вас об биржевых мифов. Вот вам еще, один разбитый миф на вскидку! Биржевики и гуру всех мастей говорят, что все акции после отсечки падают на размер дивиденда. Откройте глаза, если сравнивать поведение акций «Северстали» с пиком дня отсечки, то они в среднем «проливаются» на 4,6 размера дивиденда!

А теперь оглянитесь, и подумайте, как многого вы еще не знаете о рынке! Страшно?

Спокойно! Просто пока не поздно, исключите из стратеги торговлю непроверенными мифами и поговорками.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20191128/830614308.html