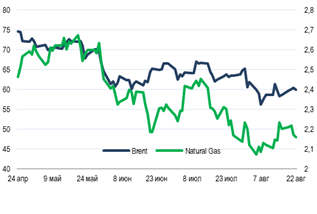

Средняя цена на нефть Brent в 2019 году составит $59

Сейчас фокус инвесторов очень быстро меняется с инверсии кривой UST на монетарную политику ФРС, а оттуда на торговые войны и так далее по кругу. В этом плане прошедшая неделя была очень показательна. Началась она с обсуждения инверсии кривой доходностей US Treasuries и что она не обязательно должна приводить к рецессии. Это мнение Джером Пауэлл, а также 3 его предшественника: Гринспен, Бернанке и Йеллен. Несмотря на это в пятницу Пауэлл не стал отрицать понижение ставки на заседании в сентябре. Более того, из его риторики исчезло словосочетание «midcycle adjustments», которое так не понравилось участникам торгов. Намеки на будущие снижения процентной ставки понравились инвесторам и индекс S&P 500, несмотря на негативное открытие, быстро вышел в плюс. Однако лишь для того, чтобы продемонстрировать одно из самых сильных внутридневных падений в этом году. После того как в 17:55 (по московскому времени) вышли новости про новые пошлины на американские товары, а Трамп успел пригрозить ответными мерами, индекс S&P 500 потерял 2,7% к закрытию.

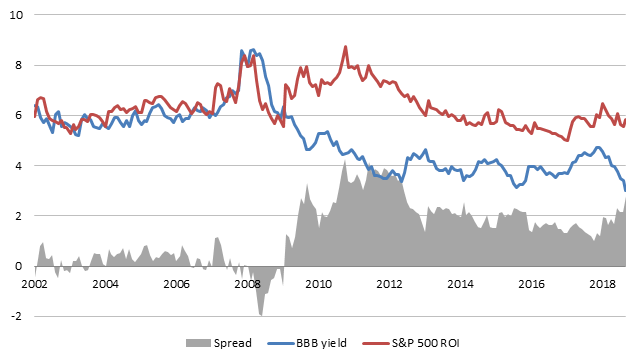

Одновременно с этим мы увидели новый раунд падения доходностей по 10-летним US Treasuries, которые (пусть и не на долго) пробили отметку 1,5% всего третий раз в истории и впервые с 2016 года. Не удивительно, что за ними последовали и более доходные корпоративные облигации. В частности, доходность по индексу 10-летних корпоративных облигаций с рейтингом BBB впервые в своей истории достигла отметки 3%, проделав путь от многолетнего максимума в 4,8% до абсолютного минимума в 3% меньше чем за 10 месяцев.

С учетом падения рынка акций и одновременного роста облигационного рынка, спрэд между этими двумя классами активов вновь разошелся. Более того, он достиг максимума с 2013 года. Мы считаем, что этим надо пользоваться. Облигации уже стоят достаточно дорого и представляют интерес только для краткосрочным инвесторов. Доходность на уровне 3% годовых на горизонте в 10 лет с трудом перекроет инфляцию, если учесть всевозможные затраты на инвестирование.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190826/830269787.html