Аукционы ОФЗ: "ставки сделаны - ставок больше нет"?

На сегодняшнем аукционном дне Минфин решил провести только лимитные размещения двух «неудобных» выпусков – дебютные 2-летние ОФЗ 26230 на 20 млрд руб. и 8,5-летние ОФЗ 52002 (с номиналом, индексируемым на потребительскую инфляцию Росстата) на 5,3 млрд руб. Предложение таких выпусков обусловлено отсутствием острой потребности у Минфина занимать благодаря гигантским размещениям с начала этого года (в нетто-объеме 0,8 трлн руб. при годовом плане 1,7 трлн руб.). В этой связи мы полагаем, что размещения будут проходить либо без премий, либо их объемы будут урезаться.

За две недели, прошедшие с предшествующего аукционного дня, кривая доходностей ОФЗ сдвинулась вниз на 22-32 б.п., что соответствует динамике локальных долгов GEM, которая обусловлена наметившимся общим курсом монетарной политики мировых центральных банков на смягчение (на фоне падения доходностей UST и сохранения низкой инфляции в еврозоне глава ЕЦБ объявил о готовности смягчения кредитных условий, центральные банки развивающихся стран или уже приступили к снижению ключевой ставки, или намереваются это сделать). Курс рубля пока игнорирует и падение цен на нефть, и существенное ухудшение сальдо счета текущих операций, получая поддержку от продажи экспортерами валюты для предстоящей выплаты налогов (начнется на следующей неделе), а также от конвертации валюты для выплаты дивидендов.

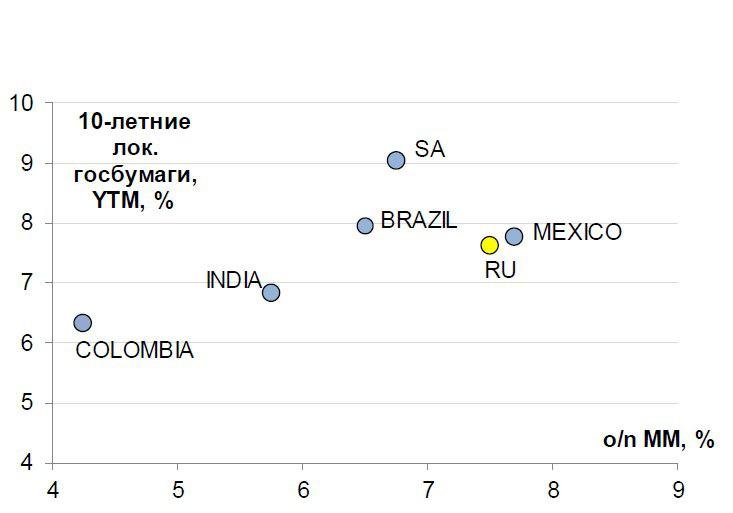

В таких благоприятных условиях Минфину, скорее всего, удастся реализовать 26230 в полном объеме с YTM 7,7-7,75% (5-10 б.п. к кривой). Однако для локальных банков ОФЗ по-прежнему выглядят дорогими: кривая доходностей предполагает ключевую ставку ниже 7% (для того, чтобы маржа над o/n ставками стала адекватной рыночным рискам). По-видимому, ценообразование в большей мере определяется нерезидентами, которые ориентируются на премию к долларовым ставкам и волатильность курса рубля, оба этих фактора сейчас выступают на стороне ОФЗ. Однако ЦБ РФ недавно заявил, что до конца года ожидает падения иностранного притока в госбумаги РФ до 3 млрд долл. (против 7 млрд долл. в январе-апреле). Наличие у регулятора такой информации о поведении нерезидентов, на наш взгляд, указывает на довольно узкий круг специфичных нерезидентов. Падение иностранного притока может негативно сказаться на курсе рубля во 2П. Это ставит вопрос о дальнейшем ралли в ОФЗ.

Инфляционные ОФЗ традиционно пользуются низким интересом, в том числе, по причине низкой реальной доходности (3,58%), которая не покрывает валютный риск, а также по причине низких купонных платежей (лишь номинал индексируется на инфляцию, что делает эти бумаги похожими на бескупонные облигации). При текущем подавленном потребительском спросе есть риск, что значение потребительской инфляции, публикуемой Росстатом, опустится заметно ниже 4%.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190619/830087340.html