На рынке акций США сложилась ситуация "идеального шторма"

Индекс S&P 500 завершил в минусе и последнюю неделю этого месяца, снизившись на 2,6%. В этот раз, к традиционным опасениям относительно торговых войн (Трамп неожиданно переключился на Мексику), добавились ещё и упавшие почти до 2% доходности по 10-летним US Treasuries. Однако не все так плохо. Относительно стабильно ведут себя «защитные» акции, корпоративные облигации и развивающиеся рынки. В частности индексы MSCI Russia, MSCI Brazil и MSCI India закрыли месяц в плюсе.

Стабильный рубль и падающая нефть равно растущий российский рынок. Видимо, любовь инвесторов к российским активам настолько высока, что даже потерявшая 6% нефть на прошлой неделе (а суммарно более 10% за две недели) их не смутила. При этом курс рубля к доллару продолжает стабильно торговаться в диапазоне 64-66. Отчетности Лукойла и Газпрома были главными корпоративными новостями: обе представили довольно сильные цифры, а последняя даже планирует внести долгожданные изменения в дивидендную политику. Однако радоваться пока слишком рано: российский газовый гигант планирует прийти к 50%-му коэффициенту дивидендных выплат лишь в течение 2-3 лет.

Нефть теряет уже 6% на опасениях торговых войн. Активные действия Трампа на международном поприще находят свое отражение и на нефтяном рынке: введение пошлин на Мексику и исключение Индии из программы беспошлинного ввоза привели к ожидаемому risk-off, что не могло не затронуть черное золото. Статистика в США на прошлой неделе также подлила масла в огонь: запасы нефти снизились на 0,3 млн бар. (ожидали падения на 1 млн бар.), добыча выросла на 100 тыс. бар. в сутки до 12,3 млн бар., а количество вышек увеличилось на 3 до 800 единиц. Теперь рынок ждет следующего хода от ОПЕК+, на решение которого, видимо, будет оказывать давление текущая нисходящая динамика нефтяных цен.

Неделя на американском рынке акций

На рынке акций сложилась ситуация «идеального шторма». Торговые конфронтации усиливаются, доходности по 10-летним US Treasuries падают, кривая гос облигаций США становится все более инверсионной, а драйверов роста рынка акций, который только что обновил исторический максимумы, не предвидится (следующий сезон отчетностей только через 1,5 месяца). В такой обстановке не сложно поддаться панике, что мы и наблюдаем в последнее время на развитых рынках. Однако, если осмотреться по сторонам, то на других рынках все более-менее спокойно. Например, индексы MSCI Russia и MSCI India завершили месяц в плюсе и находятся сейчас на годовых максимумах. В США, несмотря на мощную коррекцию, неплохо ведут себя «защитные активы»: электроэнергетика, потребительский сектор и здравоохранение (если исключить подсектор биотехнологий).

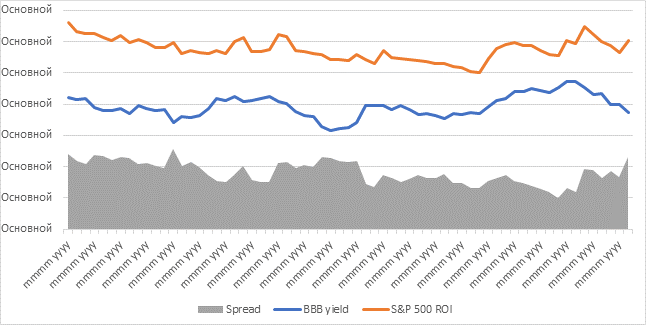

Особое внимание хотим обратить на такой традиционный показатель надвигающегося апокалипсиса как кредитные спрэды. Несмотря на распродажу в рискованных активах, спрэды между US Treasuries и корпоративными облигациями изменились не так сильно. В частности, спрэд между 10-летними US Treasuries и корпоративными облигациями рейтинга BBB той-же дюрации вырос всего до 1,6%, тогда как начал год на отметке в 1,9%, а циклический максимум был достигнут в начале 2016 года (когда тоже были популярны рассуждения о скорой рецессии) и составил 2,26%. На этом фоне доходность по 10-летним облигациям рейтинга BBB продолжает снижаться и упала до 3,76%, хотя ещё полгода назад была на 1% выше. В текущем экономическом цикле мы 2 раза видели подобное ралли в корпоративных облигациях: в первой половине 2014 года (с 4,5% до 3,7%) и в первой половине 2016 года (с 4,2% до 3,2%). Оба раза рынок акций восстанавливался до новых максимумов, испытав непродолжительный период высокой волатильности.

Сейчас мы наблюдаем снижение рынков акций и одновременное падение доходностей по корпоративным облигациям. Т.е. по сути акции и облигации одних и тех же эмитентов идут в разных направлениях. На этом фоне спрэд между возвратом на вложенный капитал для индекса S&P 500 (считается как обратный от P/E, т.е. E/P) и доходностями по корпоративным облигациям рейтинга BBB с дюрацией в 10 лет вырос до 2,3%, что всего на 0,25% ниже циклических максимумов (см график ниже). Мы считаем это хорошим поводом для перехода из облигаций в акции.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190603/830034053.html