ФРС пока не реагирует на обострение торгового спора, вероятность коррекции индексов США растет

Перед открытием российского рынка сегодня формируется нейтральный внешний фон. Азиатские площадки торгуются в плюсе более чем на 1%, в центре внимания участников рынка исключительно будущие торговые отношения США и Китая. Утренний рост, вероятно, связан с некоторыми послаблениями для американских компаний при работе с Huawei сроком на 90 дней. Напомним, что ранее Белый Дом внес китайскую компанию в черный список, и сотрудничество с ней должны будут прекратить все американские партнеры, в том числе Google и производители полупроводников. Ответом Китая могут стать ограничения к Apple, поэтому акции компании потеряли вчера 3.13%. Google также завершил торги в минусе – на 2.06%. Стороны продолжают обмениваться ударами, что не позволяет рассчитывать на рост индексов.

На наш взгляд, существует высокая вероятность снижения S&P500 ниже уровня 2800, что будет означать продолжение коррекции. Факторов, которые могут поддержать рост очень мало, так как пик сезона отчетов позади, а макростатистики будет недостаточно. Мы не исключали, что рынки поддержит глава ФРС Пауэлл, но в ходе своего выступления он отметил, что давать оценку торговым переговорам преждевременно, то есть и дальнейших стимулов от регулятора ожидать пока рано, хотя сигналы к этому есть. Член FOMC Буллард, например, планирует агрессивнее настаивать на снижении ключевой ставки. Ранее мы отмечали растущую вероятность понижения ставки ФРС уже в 2020 году.

Сырьевые цены попытались отвязаться от динамики мировых рынков, демонстрируя рост из-за стремления ОПЕК+ продлить соглашение на 2-е полугодие, но к вечеру перешли к снижению. Вероятное в ближайшем будущем снижение спроса со стороны Китая важнее. Решающее значение для дальнейшей динамики Brent будет иметь выход из диапазона 71.70-72.70.

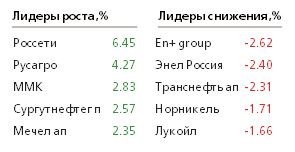

Компания Русагро стала одним из лидеров фондовой секции после публикации сильного отчета за 1 кв. 2019. После покупки главного конкурента совокупная выручка выросла в 2 раза, EBITDA в 2.4 раза, чистая прибыль почти в 7 раз. Считаем, что акции Русагро продолжат рост и достигнут 880-900 в течение года. Руководство ТМК обсуждает дивиденды на уровне $30-40 млн. за 1 кв., то есть выплата на акцию может составить примерно 2 рубля. Также планируется обновить дивидендную политику, что может привести к продолжению локального роста. Риском выступает высокая долговая нагрузка (долг/EBITDA 4.6 за 2018 год по нашим оценкам) и низкая рентабельность продаж. Сегодня за 1 кв. 2019 отчитается Газпром нефть, СД Газпрома, НМТП озвучат дивиденды.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190521/829993802.html