Прогноз результатов МТС за I квартал по МСФО: чистая прибыль снизилась на 3% г/г

МТС представит свои финансовые результаты за 1К 2019 г. 23-го мая.

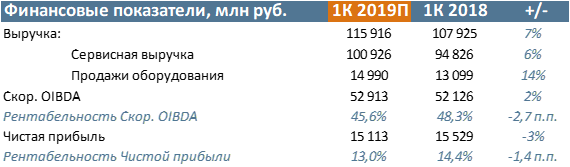

Несмотря на некоторые негативные эффекты, связанные с регуляторикой, мы ожидаем, что компания продемонстрирует устойчивый рост выручки на уровне 7,4% г/г до 115,9 млрд руб. благодаря консолидации результатов МТС банка, лучшим показателям украинского подразделения и продолжающемуся увеличению продаж розничной сети.

Рост выручки от сервисов мобильной связи в России скорее всего значительно замедлится в сравнении с 1К 2018 г. в силу выбытия из результатов внутреннего роуминга и повышения НДС. МТС Банк может принести оператору дополнительные 5-6 млрд руб. за квартал, что тем не менее будет частично скомпенсировано ростом статьи «выбытие». Украинская гривна укрепилась за прошедший год с 0,48 до 0,41, что позволит улучшить рублевую выручку украинского подразделения, на наш взгляд, в дополнение к стабильному органическому росту. Суммарный рост сервисной выручки может составить 6,4% г/г до 101 млрд руб.

МТС ранее отчитался о росте продаж смартфонов в розничной сети за 1К 2019 г. на 26% г/г, при этом продолжает увеличиваться и объем реализации (+20% г/г), и средняя цена реализуемых устройств. Мы закладываем рост продаж оборудования и аксессуаров на 14,4% г/г до 15 млрд руб.

В части скор. OIBDA мы ожидаем снижения рентабельности по сравнению с 1К 2018 г. на 2,7 п.п. до 45,6% в силу выбытия выскомаржинального внутреннего роуминга и увеличения доли продаж оборудования в выручке. Скор. OIBDA может вырасти на 1,5% г/г — до 53 млрд руб., а чистая прибыль снизится на 3% г/г — до 15,1 млрд руб.

В день публикации результатов МТС проведет конференц-звонок, на котором наиболее важны будут комментарии относительно пересмотра структуры листинга и возможностей объявления новой программы выкупа. Группа также может пересмотреть свои прогнозы по финансовым результатам на год в сторону повышения, так как текущие представляются нам консервативными. Последний прогноз компании предполагает рост выручки более 3% г/г с учетом МТС банка и скор. OIBDA на уровне прошлого года либо с небольшим снижением.

Согласно обновленной дивидендной политике МТС будет выплачивать за календарный год не менее 28 руб. дивидендов на акцию, что при текущем ценовом уровне обеспечивает доходность в 11%. Наша текущая рекомендация для акций МТС «Покупать» с целевой ценой 315 руб. за бумагу.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190520/829990011.html