Ситуация в Турции увеличивает риски для всего сегмента emerging markets

Перед открытием российского рынка сегодня формируется умеренно нейтральный фон. До прихода американских инвесторов в ходе вчерашних торгов на рынке преобладали продажи и уход от риска, однако затем настроения улучшились. На первый взгляд, поводов для оптимизма нет, так как Трамп, а позже и торговый представитель США Лайтхайзер подтвердили намерение повысить пошлины на ряд товаров из Китая с 10 мая. Это именно та мера, которая несколько раз переносилась администрацией Белого дома в этом году. Каждый раз говорилось о неопределенном сроке переноса, что предполагало ее использование в качестве инструмента давления. Китай и в этот раз занял мягкую позицию и не планирует резкий ответ как минимум до окончания очередного раунда переговоров, стартующих завтра.

Именно из-за решения Китая не отказываться от продолжения переговоров участники рынка из США перешли к покупкам, в результате чего S&P500 и Nasdaq завершили торги снижением всего на 0.45% и 0.66% соответственно. Игнорирование возможных рисков эскалации торгового спора говорит о том, что обновление исторических максимумов произойдет уже в ближайшие дни, но дальнейший рост будет полностью зависеть от итогов торговых переговоров.

Сырьевой рынок в данный момент также ориентируется исключительно на внешний фон, а не текущее соотношение спроса и предложения – оценка будущего спроса, в первую очередь в Азии, сейчас важнее. В сегменте развивающихся рынков аутсайдером продолжает оставаться Турция. Снижение лиры ускорилось на фоне политического кризиса – ранее были отменены итоги выборов мэра Стамбула, где победила оппозиция. Fitch сохранило кредитный рейтинг страны на уровне «ВВ», прогноз негативный. Лира, на наш взгляд, имеет все шансы на возвращение к уровням 6.8-7 за доллар, что увеличивает риски для других валют emerging markets.

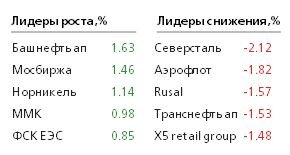

В лидерах российской фондовой секции находились привилегированные акции Башнефти. Совет директоров компании рекомендовал выплатить 158.95 руб. на акцию дивидендами за 2018 год, доходность по текущим ценам 8.2%. Ближайшая цель по привилегированным акциям 2000 руб.

Экспорт Газпрома в страны дальнего зарубежья с января по апрель сократился на 8.4%. На наш взгляд, это связано с ростом конкуренции со стороны СПГ поставок, а также эффектом высокой базы прошлого года. Однако близость завершения крупных проектов поддерживает акции компании. При закреплении выше 165 руб. можно ориентироваться на достижение диапазона 175-180 в перспективе 2-3 кв. 2019. Сегодня ожидаем отчет Юнипро по МСФО за 1 кв. 2019.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190507/829956846.html