Покупки валюты в мае заметно возрастут: негативно для рубля

По нашим оценкам, нефтегазовые допдоходы в мае составят 370 млрд руб. (5,6 млрд долл.), заметно больше, чем в апреле (307 млрд руб., прогноз Минфина) главным образом из-за роста средней рублевой цены нефти (+8% м./м. за апрель). При этом в мае интервенции, на которые влияет корректировка Минфина, также вырастут. В апреле они (255 млрд руб.) оказались меньше допдоходов на 51,8 млрд руб., а в мае корректировка, даже если и будет отрицательной, то вряд ли столь же большой в абсолютном выражении. В итоге, как мы полагаем, итоговый объем регулярных интервенций может составить от 330 до 390 млрд руб. В совокупности с отложенными покупками валюты (56 млрд руб.) Минфин в мае может купить валюты на 5,9-6,9 млрд долл. (это заметно больше, чем в апреле — 4,8 млрд долл.). При этом среднедневной уровень интервенций возрастет еще сильнее из-за малого количества рабочих дней в мае (18-21 млрд руб./день).

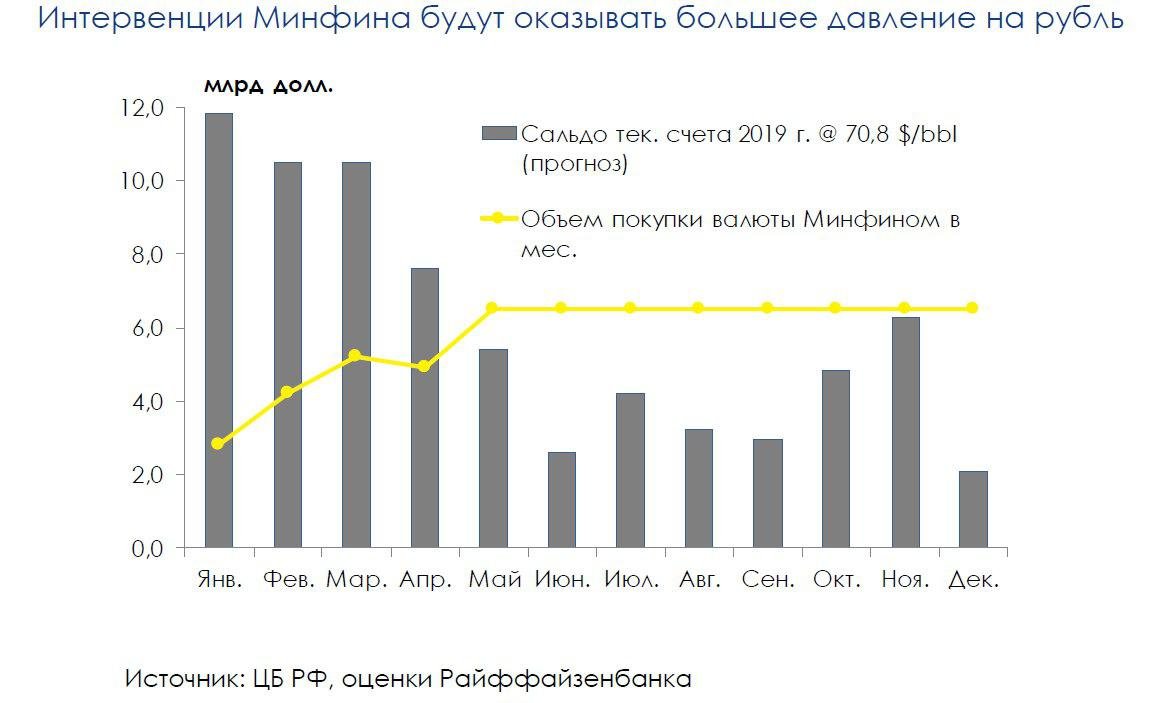

Согласно нашей модели платежного баланса, в предположении сохранения средней цены нефти на уровне 70,8 долл./барр. Brent и курса рубля 64,7 руб./долл. (фактические средние значения с начала апреля) сальдо счета текущих операций в мае упадет до 5,4 млрд долл. (с 7,6 млрд долл. в апреле и 10,5 млрд долл. в марте), то есть окажется ниже объема покупок валюты ЦБ РФ для Минфина. Кроме того, валютная ликвидность будет уходить на 1) выплаты по внешнему долгу (1,2 млрд долл. составляют проценты и 4,2 млрд долл. – тело внешнего долга, лишь часть которого будет рефинансирована на внешнем рынке), 2) систематический недолговой вывоз капитала корпоративным сектором (к которому относится не ввезенная экспортная выручка, недивидендный вывод за рубеж полученной на территории РФ прибыли).

В результате запас валютной ликвидности, накопленный в 1 кв. (по нашим оценкам, 12,4 млрд долл.), в мае продолжит сокращение большим темпом, чем в текущем месяце. Это приведет к изменению локального валютного рынка: он перейдет из состояния чистого предложения валюты в состояние чистого спроса на нее. Этот спрос будет удовлетворяться, в том числе, за счет накопленного запаса валюты у банков, но теперь это будет приводить к ослаблению рубля (при прочих равных наиболее сильное давление рубль испытает в июле, когда запас ликвидности заметно сократится). Кстати говоря, произошедшее ослабление рубля на этой неделе (на 1 руб. за долл., несмотря на взлет нефти и налоговый период) отражает исчерпание действия сезонного эффекта (который способствовал избыточному укреплению рубля в 1 кв.). Мы ждем как ослабление рубля, так и заметное расширение базисных спредов (OIS-FX Swap и IRS-CCS на сроках до 2 лет), которые сейчас находятся на минимумах.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190426/829933534.html