На российском рынке продолжает преобладать позитив от снижения санкционных рисков

Перед открытием российского рынка сегодня формируется умеренно позитивный внешний фон. Вчерашний день был крайне насыщен событиями, а большая часть новостей по США была довольно позитивной, что привело к закономерному росту индексов. Согласно опубликованным протоколам с последнего заседания ФРС, регулятор не видит необходимости повышать ключевую ставку до конца 2019 года. В этом и так практически не было сомнений, но теперь позиция озвучена официально, а наши ожидания подтвердились. Макропоказатели по США также выглядят довольно оптимистично. Это, прежде всего, касается инфляции, которая в марте демонстрировала прирост на 1.9% в годовом выражении, что лучше прогнозов и близко к оптимальному значению для ФРС.

Неожиданным стало сокращение дефицита бюджета США в марте до $147 млрд. по сравнению с $234 млрд. в феврале. Это стало возможным благодаря сокращению госрасходов при росте доходной части. Дефицит продолжает расти и давно находится на рекордном уровне, что является одной из мировых угроз, поэтому дальнейшее его снижение будет восприниматься инвесторами положительно.

Ситуация с Brexit временно разрешилась. Как и предполагалось, ЕС предоставил очередную отсрочку – на этот раз до 31 октября, при этом повторно обсуждать условия выхода в Европе не намерены. На этом фоне возможно открытие спекулятивных позиций на покупку фунта к доллару. ЕЦБ сохранил ключевую ставку на прежнем уровне. Как минимум до конца 2019 ее изменений не предвидится, а стимулирующие меры по-прежнему будут оказываться через реинвестирование купонов от ранее выкупленных с рынка бумаг. Риски замедления экономики Еврозоны остаются высокими, что нужно учитывать при среднесрочном планировании.

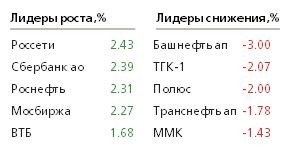

На российском рынке продолжает преобладать позитив от снижения санкционных рисков. Минфин обновил рекорд по размещению ОФЗ, продав бумаги на 137 млрд. руб., а к росту акций Сбербанка присоединились другие эмитенты, в которых закладывался дисконт из-за соображений геополитики и дополнительных ограничений – это Мосбиржа и ВТБ. Акции первой мы рекомендовали покупать ранее с потенциалом роста минимумом до 102-104 руб. за акцию.

Что касается ВТБ, то несмотря на сильную фундаментальную недооцененность и нахождение вблизи исторических минимумов, говорить о возвращении интереса рано. Идея покупки этих бумаг является рискованной, однако, и в перспективе весьма доходной. Акции МТС могут незначительно подешеветь после решения о диввыплате 19.98 руб. на акцию за 2018 год, но это не повод исключать их из портфеля.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190411/829884392.html