Нефть марки Brent практически достигла 70 долларов за баррель

Перед открытием российского рынка сегодня формируется умеренно позитивный внешний фон. Мировые рынки получили порцию оптимизма от промежуточных итогов торговых переговоров и закрыли вчерашний день в уверенном плюсе. Американский S&P500 обновил максимум 2019 года и теперь, вероятно, нацелен на приближение к исторической вершине вблизи 2950. Для этого могут потребоваться дополнительные новости от переговоров. Покупки инвесторов были связаны также со статистикой из Китая. В последнее время преобладали опасения относительно замедления экономики как в Азии, так и в мире в целом, но индекс деловой активности в производственной сфере, который считается опережающим индикатором, отразил лучшее значение с августа 2018 по Китаю. Показатель по РФ и вовсе оказался на максимуме с февраля 2017 года.

Развивающиеся рынки, действительно, демонстрируют опережающую динамику после слабого 2018 года и сохраняют интерес со стороны инвесторов. Тем более что в повышение ключевой ставки ФРС в 2019 верят все меньше. Накануне Goldman Sachs и Morgan Stanley пересмотрели прогноз на год по доходности 10-ти летних облигаций США в меньшую сторону – с 3% до 2.8% и с 2.35% до 2.25% соответственно. Ряд рисков для мировой экономики сохраняется, в том числе из-за замедления в Европе и политической неопределенности, поэтому осторожный подход должен преобладать.

Нефть марки Brent практически достигла 70 долларов за баррель – цель, которая была установлена нами несколько недель назад. Помимо локальной переоценки экономических перспектив, на цены повлияла статистика по добыче в рамках ОПЕК+. Добыча сократилась на 280 тыс. бар. в марте и опустилась до минимума за 4 года. Постепенно на первый план будет выходить предстоящее решение США по Ирану. Учитывая риторику Белого дома, послабления для некоторых покупателей будут отменены, что создаст локальный недостаток предложения.

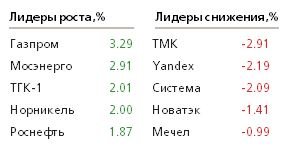

Рубль смог удержать ключевой уровень 65.50 к доллару и укрепляется на фоне сырьевых цен. До подробностей по новым санкциям тенденция должна продолжаться. В лидерах фондовой секции находится Газпром, который представил рекордный отчет по РСБУ. Мы ожидали подобных результатов, исходя из отчета за 9 мес. 2018. Инвесторы постепенно создают задел на следующий год, прогнозируя значительное сокращение капитальных затрат, а следовательно, рост денежного потока и дивидендов. АФК Система сохранит дивиденды на уровне прошлого года (11 коп. на акцию), чем вызвала недовольство участников рынка. Считаем, что покупать бумаги сейчас не стоит.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190402/829857137.html