Начало второго квартала будет сложным для рубля и ОФЗ

Внешний фон перед открытием российского рынка в начале новой недели можно охарактеризовать как смешанный. Азиатские площадки торгуются в плюсе более чем на 2% из-за оптимизма относительно торговых переговоров, сырьевые котировки демонстрируют похожую динамику, однако российские активы, прежде всего рубль и ОФЗ, останутся под давлением после активизации санкционной риторики. Очередной раунд обсуждений в Пекине получил высокую оценку от участников. Был достигнут прогресс по итоговому тексту соглашения, помимо этого очередные уступки со стороны Китая, в частности обеспечение большей открытости экономики и отсрочка пошлин на авто, воспринимаются инвесторами как знак благоприятного исхода переговоров. В середине апреля начнутся обсуждения по торговле между США и Японией.

Это событие также способно положительно повлиять на американские индексы, так как позиция Вашингтона предполагает улучшение условий для американского бизнеса и в этом регионе. В пятницу развить преимущество S&P500 помогла макростатистика. Продажи новых домов в феврале увеличились на 4.9%, индекс потребительских настроений также оказался лучше ожиданий. Считаем, что на этой неделе индексы США способны обновить максимумы 2019. 3 апреля китайские делегаты нанесут ответный визит в Вашингтон для продолжения обсуждений.Второй квартал для рубля и облигаций РФ начнется в негативном свете, так как появилась информация, что Госдеп практически сформулировал список новых санкций по «делу Скрипаля». Одной из дополнительных тем повестки может стать ситуация в Венесуэле. Помимо этого, завершен налоговый период, в ходе которого компании выплачивали, в том числе налог на прибыль за 2018 год, что также поддерживало рубль. Как мы отмечали ранее, закрепление USDRUB выше 65.50 будет означать возвращение к долгосрочной траектории ослабления российской валюты. Рост нефти при этом вряд ли способен улучшить положение дел. Сырье пользуется спросом на фоне очередного снижения числа буровых установок (с 823 до 816), а также в связи с улучшением прогнозов по мировой торговле.

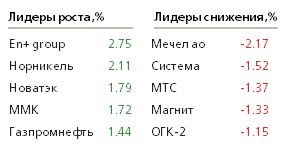

Рост цен на нефть и вероятное ослабление рубля вновь выводят на первый план акции нефтедобывающих компаний. Интересны Лукойл, Татнефть, Башнефть прив. В пятницу было опубликовано значительное число отчетов за 2018 год. Позитивно оцениваем результаты Татнефти и НМТП, акции компаний недооценены и должны продолжить рост. Показатели Россетей и Транснефти скорее нейтральны, но без выраженного негатива, поэтому сохраняем рекомендацию «держать». Сегодня совет директоров Полюса даст рекомендацию по дивидендам, совокупная доходность ожидается на уровне 5%.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190401/829853343.html