Санкционная риторика активизируется, российские активы под давлением

Перед открытием российского рынка сегодня формируется нейтральный внешний фон. Американские индексы в ожидании старта очередного раунда торговых переговоров США и Китая закрылись в минусе. В последние недели относительно итогового соглашения вновь появились спекуляции, хотя ранее могло показаться, что сделка близка. Сальдо торгового баланса США заметно улучшилось в январе, как мы и ожидали. Импорт превысил экспорт на $51.1 млрд. по сравнению с $59.9 млрд. в декабре. Положительное влияние на показатель должны были оказать первые итоги декабрьских договоренностей. Данный аргумент может быть использован Китаем в нынешних переговорах. Доходность 10-ти летних гособлигаций США продолжает снижаться. 20 марта она составляла 2.6%, сейчас уже 2.35%.

Участники рынка продолжают покупать «длинные» бумаги, рассчитывая не просто на отсутствие дальнейшего повышения ключевой ставки из-за замедления экономики, но и вовсе не исключая ее снижения в перспективе ближайших лет. Спрос на рисковые активы довольно низок, в первую очередь из-за неопределенности и опасений инвесторов.

Парламент Великобритании вновь не смог прийти к единому мнению по Brexit, хотя вчера на голосование выносилось сразу 8 различных вариантов. Шансов выработать позицию до конца этой недели практически нет, а значит, нужно будет покинуть ЕС до 12 апреля, либо спешно отменять процесс. Считаем, что продажа фунта является перспективной идеей, хоть и весьма рискованной.

Запасы нефти в США за неделю увеличились на 2.8 млн. баррелей, несмотря на полное отсутствие поставок из Венесуэлы, по сообщению Минэнерго. Определять динамику сырья будут также оценки мирового экономического роста, на фоне чего Brent протестирует уровни 65-65.70.

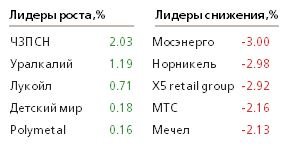

Угроза санкций в отношении РФ нарастает. Помпео сообщил, что на следующей неделе могут быть озвучены новые рычаги давления по Крыму, дополнительным поводом станет Венесуэла. Говорить о возобновлении продаж рубля можно будет после закрепления USDRUB выше 65.20.

Сильный отчет за 2018 год представил Трансконтейнер. Выручка компании увеличилась на 17%, чистая прибыль на 45%. Ожидаем, что акции смогут обновить исторический максимум на этом фоне. Нижнекамскнефтехим, напротив, не улучшил значительно финансовые результаты, поэтому высокая ожидаемая доходность по дивидендам, вероятно, будет разовой историей. Компания нарастила выручку на 15%, но прогресса по операционной и чистой прибыли не было. Сегодня ожидаем годовые отчеты Qiwi и En+.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190328/829842883.html