Минимальное за 10 лет сальдо торгового баланса США ухудшает краткосрочные перспективы индексов

Перед открытием российского рынка сегодня формируется нейтральный внешний фон. Индексы США продолжили снижение от важных уровней сопротивления, которые мы отмечали ранее. Причины для роста и так себя исчерпали, в дополнение к этому разочаровала статистика. Сальдо торгового баланса США в декабре оказалось минимальным более чем за 10 лет. Импорт настолько превосходил экспорт последний раз в октябре 2008 года, несмотря на то, что в начале декабря стороны сели за стол переговоров, и Китай планировал почти сразу перейти к увеличению закупок. Тем не менее, негативные выводы делать сейчас рано. Вероятно, поставки товаров увеличились в преддверии рождественских праздников, а Пекин начал увеличивать импорт из США постепенно.

Достигнутые на сегодняшний день договоренности двух стран начнут проявлять себя, по нашим оценкам, не ранее февраля/марта, тогда как вчера была опубликована статистика за декабрь. Не добавила позитива публикация «Бежевой книги» — экономический обзор ФРС США, который отметил замедление в ряде регионов страны, в том числе из-за шатдауна. Пока нет оснований утверждать, что американские индексы начинают долгосрочное снижение. Рост с начала года на 12% предполагал коррекцию, но ближе к дате предполагаемой сделки 27 марта позитив способен вернуться.

Нефть растет, игнорируя вчерашние данные о росте коммерческих запасов на 7 млн. баррелей. Трейдеры покупают сырье из-за продолжающегося снижения поставок из Венесуэлы и курса на снижение добычи от ОПЕК+. Косвенным признаком недостатка предложения являются планы Саудовской Аравии увеличить цены на нефть для азиатских потребителей. На этом фоне уровень 70 по Brent может быть протестирован в ближайшие дни.

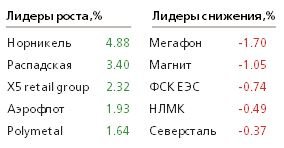

Магнит завершил программу обратного выкупа акций на 22 млрд. рублей, которая оказывала поддержку бумагам в последнее время. На этом фоне среднесрочно акции способны продолжить снижение.

Отчет за 2018 по МСФО опубликовал Rusal. Чистая прибыль выросла на 39%, но есть ряд настораживающих моментов. Санкции сыграли свою роль, так как выручка увеличилась всего на 3%, а операционная прибыль сократилась к 2017. Чистый долг к скорректированной EBITDA равен 3.45, что означает довольно высокую нагрузку. Потенциал роста сохраняется, но нужно проявлять осторожность. Акции Мосбиржи положительно реагировали на годовой отчет. Основное, на что нужно обратить внимание,- рост комиссионных доходов на 11.5%. Целевая цена по акциям – 98-100 рублей.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190307/829783796.html