Золотые горы: обещания или реальность

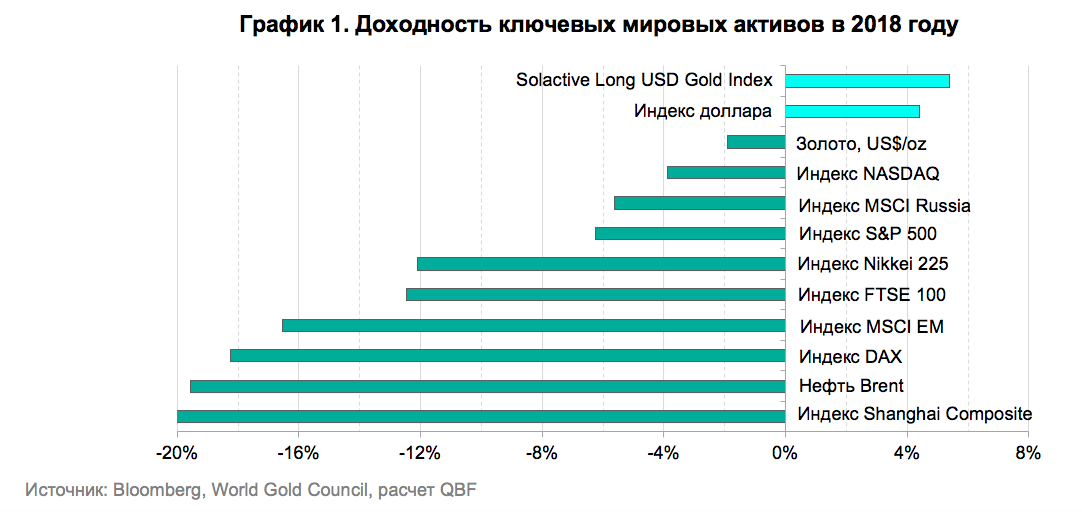

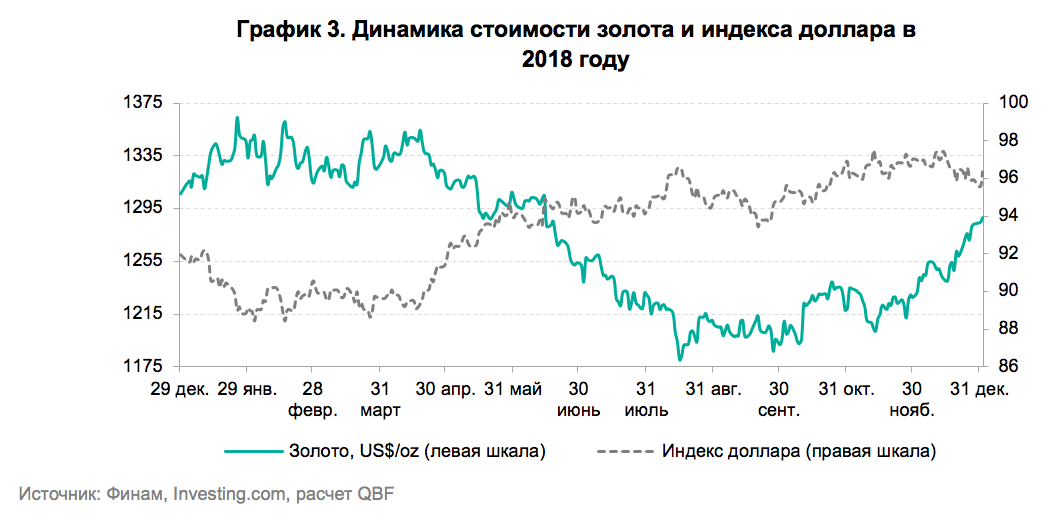

По итогам 2018 года золото стало одним из самых доходных активов наравне с долларом США по сравнению с основными мировыми фондовыми индексами по версии аналитического агентства Bloomberg. Несмотря на то, что в 2018 году цена золота в американской валюте снизилась на 1,9% из-за укрепления доллара, его стоимость, выраженная в ключевых мировых валютах, выросла на 5,4%, о чем свидетельствует динамика индекса Solactive Long USD Gold. В 2019 году инвестиции в золото сохранят свою актуальность ввиду сохраняющейся неопределенности на мировых финансовых рынках и повышенному инвестиционному спросу на драгоценный металл. Согласно прогнозу Goldman Sachs, золото в 2019 году может достичь 6-летнего максимума на уровне $1450 за тройскую унцию.

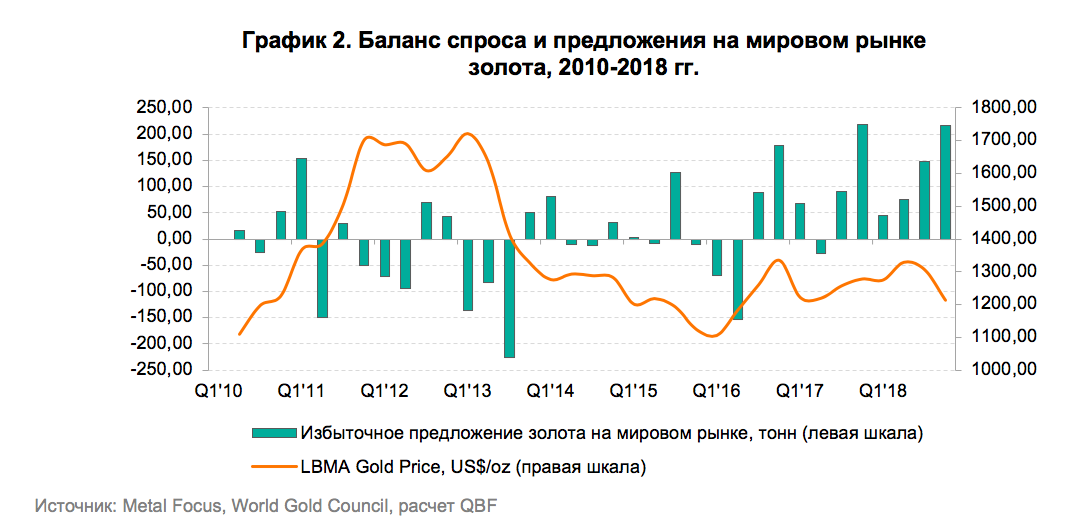

Спрос на физическое золото достаточно сильно зависит от мировой экономической конъюнктуры и формируется под влиянием различных факторов. Совокупный спрос на золото Китая и Индии составляет около 1,9 тыс. тонн – это почти половина всего мирового спроса. Принимая во внимание, что эти две страны имеют одни из самых быстрых темпов роста ВВП во всем мире, можно ожидать, что спрос на золото со стороны промышленных предприятий развивающихся стран повысится в 2019 году. Также спрос на золото предъявляют Центробанки большинства стран в части формирования золотовалютных резервов (ЗВР). В 2018 году многие страны начали сокращать объем гособлигаций США на фоне растущего объема американского госдолга и наращивать объем золотых резервов с целью создания «подушки безопасности». По данным Всемирного золотого совета, в 2018 году Центробанки увеличили свои официальные золотые запасы на 651 тонну, что стало вторым максимальным годовым показателем с 1971 года. Кроме того, покупателями золота выступают институциональные инвесторы и ETF, которые используют золото преимущественно в качестве защитного актива, когда на финансовых рынках наблюдается повышенная волатильность. В IV квартале 2018 года мировой спрос на физическое золото вырос на 9% г/г до 1162 тонн, а приток золота в ETF увеличился в 14 раз по сравнению с аналогичным периодом прошлого года и составил 114 тонн. В 2018 году совокупный годовой спрос на металл увеличился на 4% г/г до 4345 тонн, в то время как предложение золота осталось без изменений. Таким образом, в 2019 году рынок золота может стать дефицитным, что приведет к росту цен на золото.

Согласно прогнозам МВФ и Всемирного Банка, в 2019 году на мировых финансовых рынках сохранится повышенная волатильность ввиду ряда факторов. Во-первых, некоторые отрасли и отдельные компании-гиганты в США остаются фундаментально переоцененными после 10 лет непрерывного роста, что повышает вероятность их коррекции. Во-вторых, ситуация в странах ЕС характеризуется политической и экономической неопределенностью, что может негативно отразиться на росте и без того уязвимой в настоящий момент экономики Европы. В-третьих, все больше и больше стран начинают проводить политику торгового протекционизма, которая по своей сути является инфляционной из-за повышения цен на импортные товары, заработных плат и себестоимости производства.

Тем не менее необходимо иметь в виду, что давление на цены на золото могут оказать ужесточение денежно-кредитной политики ФРС США и укрепление американской валюты. Дополнительным риском станет снижение неопределенности, если Вашингтон и Пекин смогут достичь договоренности в двусторонней торговле до 1 марта 2019 года. В настоящий момент надо полагать, что укрепление доллара США может замедлиться в связи с более мягкой риторикой регулятора относительно повышения базовой процентной ставки ФРС, о чем заявил Джером Пауэлл на заседании 30 января.

С начала октября 2018 года цены на золото подскочили на 12,8% вследствие октябрьской коррекции на американском фондовом рынке, торговых разногласий США и КНР, декабрьской распродажи в высокотехнологическом секторе, неопределенности в вопросе выхода Великобритании из состава ЕС, а также эскалации локальных конфликтов. Вполне вероятно, что цены на золото могут достичь $1400 за тройскую унцию уже в этом году. Инвесторам доступны различные варианты инвестиций в «золотые активы»: это могут быть фьючерсы на золото, вложения в ETF или покупка акций золотодобывающих компаний. В частности, на российском рынке основными бенефициарами роста цен на золото являются корпорации «Полюс» и «Полиметалл».

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20190206/829689040.html