Итоги 2018 года на российском фондовом рынке и перспективы на 2019 год

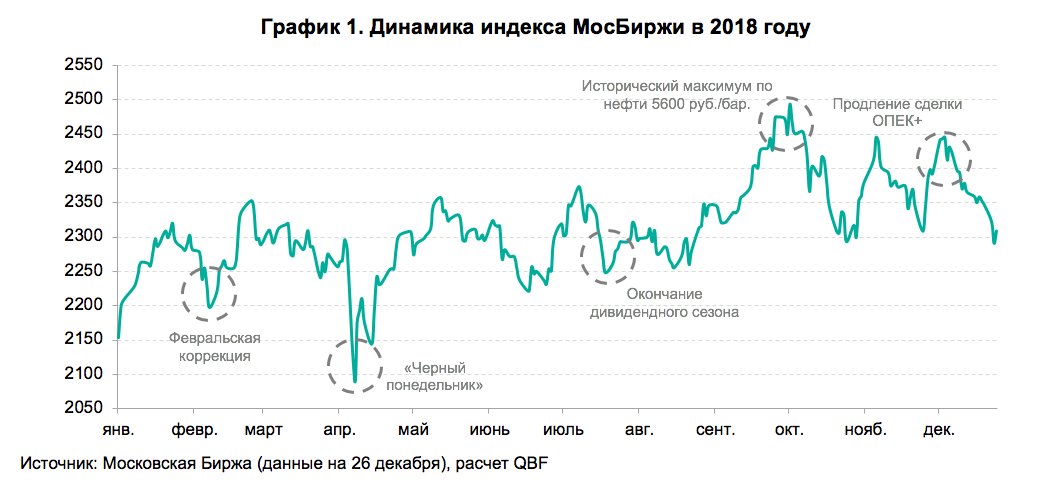

В 2018 году на мировых фондовых площадках наблюдалось большое количество негативных событий и потрясений, но, несмотря на это, годовая доходность индекса МосБиржи достигла 10%. 9 апреля стало «черным понедельником» для российского фондового рынка вследствие введения США санкций против российских бизнесменов и чиновников, когда за один день индекс МосБиржи просел на 8,3%. 8 и 27 августа вступили в силу новые антироссийские санкции на госдолг и поставки из США оборудования двойного назначения, но рынок никак не отреагировал на эти новости, поскольку ожидаемые события уже были заложены в цене индекса. Тем не менее инвесторы все еще опасаются введения нового пакета санкций на госдолг в 2019 году, но пока никаких конкретных мер в Конгрессе США не обсуждалось.

С января по октябрь стоимость нефти в долларах выросла на 25,7% — до $86 за баррель на фоне постепенного сокращения добычи нефти в рамках сделки ОПЕК+, ухода с рынка Венесуэлы и на ожиданиях введения санкций против Тегерана. В октябре стоимость нефти в рублях превысила 5600 руб. за баррель, что стало историческим рекордом, на фоне чего индекс МосБиржи достиг исторического максимума выше отметки 2500 пунктов. Продление сделки ОПЕК+ по сокращению добычи нефти на 1,2 млн баррелей в сутки на саммите стран-участниц ОПЕК 5-7 декабря не смогло поддержать цены на нефть, которые продолжили падение до уровня июля 2017 года. Однако ожидается, что эффект от продления сделки будет заметен не ранее II квартала 2019 года. Если цены на нефть приостановят стремительное падение и зафиксируются на уровне $55-60 за баррель, то в 2019 году нефтегазовый сектор может оказать поддержку российскому фондовому рынку, как это было в 2018 году.

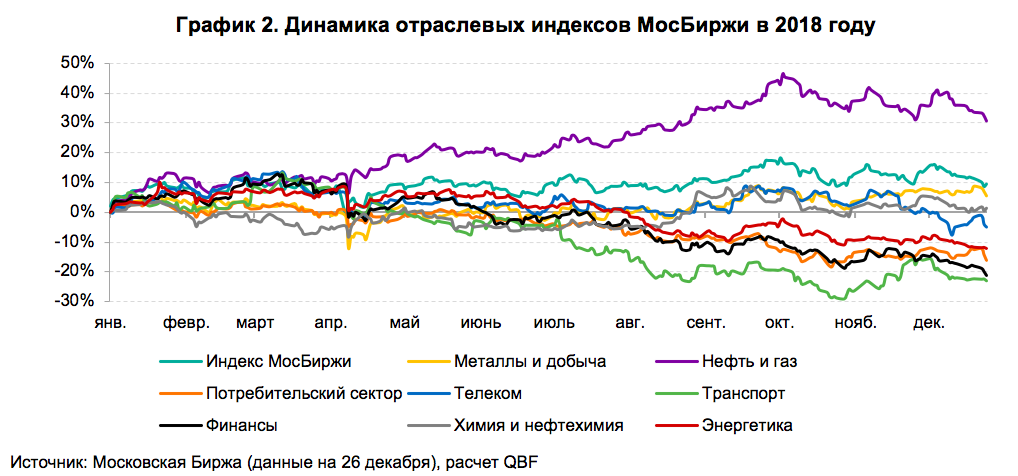

В разрезе секторов лучше индекса МосБиржи оказались только компании нефтегазового сектора благодаря росту нефтяных котировок. По итогам года доходность индекса ММВБ Нефть и газ составила больше 30%. Также на положительной территории завершают год большинство металлургов, основным драйвером роста финансовых показателей и акций которых стало ослабление рубля на 21%. По итогам года доходность индекса ММВБ Металлы и добыча достигла 5%. Дивидендный сезон в России в 2018 году принес инвесторам одни из самых высоких дивидендов за последние годы. Дивидендная доходность индекса МосБиржи с мая по июль 2018 года составила 3,9%, а годовая доходность превысила 5%. Из 52 компаний, выплачивавших дивиденды, 17 компаний закрыли дивидендный гэп в первые два торговых дня после отсечки, и еще 16 компаний – до середины сентября. Дивидендный сезон в мае-июле 2019 года станет еще более доходным, а средняя дивидендная доходность акций индекса МосБиржи достигнет рекордного значения в 7% годовых.

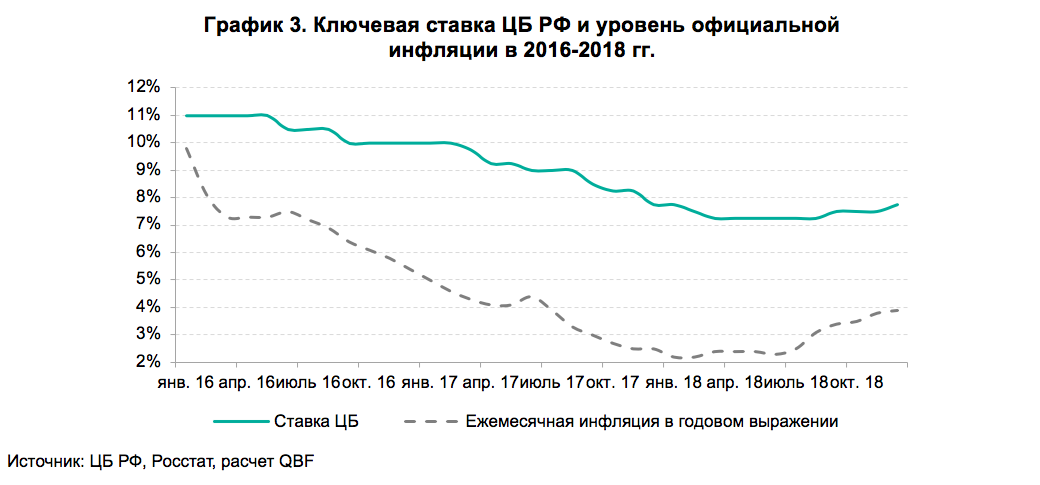

В первой половине года регулятор дважды понижал ключевую ставку на 0,25 п.п. Однако уже в сентябре ЦБ перешел к курсу поднятия ставок на фоне ослабления рубля и ускорения инфляции. Ключевая ставка была повышена на заседаниях 14 сентября и 14 декабря и в настоящий момент находится на уровне 7,75% годовых так же, как и в декабре 2017 года. Согласно заявлению регулятора, решение повысить ставку на последнем заседании носит упреждающий характер и направлено на ограничение инфляционных рисков в краткосрочной перспективе. Целевой уровень инфляции в 2018 году был установлен на отметке 4% годовых. По данным на 24 декабря инфляция превысила целевой уровень и составила 4,2%. Регулятор прогнозирует, что инфляция в России в 2019 году может повыситься до 5,5% годовых ввиду повышения НДС до 20% с 1 января 2019 года, но в 2020 году опустится до 4-4,5% годовых. Кроме того, налоговый маневр в нефтяном секторе также может оказать влияние на уровень потребительской инфляции в 2019-2024 гг. При мировых ценах на нефть на уровне $60 за баррель вклад роста цен на энергоносители в инфляцию составит около 0,5% в год.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20181228/829589166.html