Аукционы ОФЗ: Минфин урезал предложение и сократил дюрацию

Формируя предложение на сегодняшнем аукционном дне, Минфин все-таки учел результат аукционов на прошлой неделе (когда среднесрочные и длинные бумаги не нашли спрос на весь объем, даже несмотря на премию) и предложил лишь 3-летние ОФЗ 25083 (YTM 8,4%) и плавающие ОФЗ 29012 (с купоном 6М RUONIA + 40 б.п.) номинальным объемом 5 млрд руб. каждый.

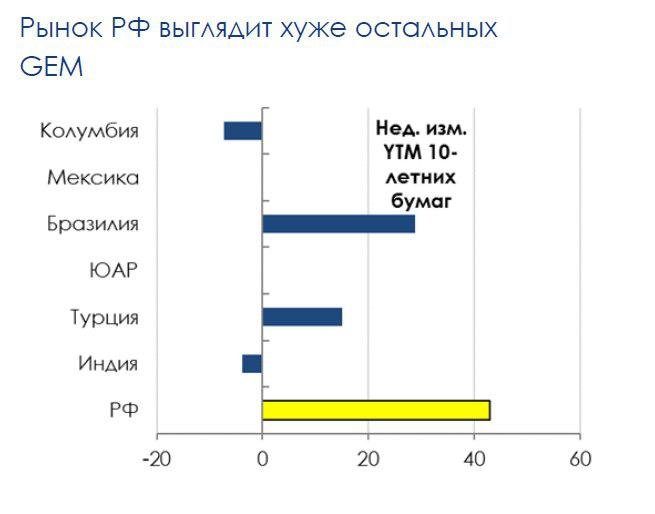

За прошедшую неделю в результате продаж нерезидентов кривая ОФЗ сдвинулась вверх на 23-43 б.п. в среднесрочном и длинном конце, при этом длинные выпуски котируются около YTM 9%. По динамике рынок ОФЗ выглядел хуже остальных рынков GEM из-за усилившихся опасений относительно санкций. Помимо этого, негативное влияние оказывает сильная коррекция нефти (-7% по Brent за вчерашний день), которая пока игнорируется курсом рубля. Возможно, поддержка пришла от продажи выручки экспортерами для уплаты налогов в конце этого месяца. Кроме того, позитив принесла новость о том, что Конгресс может отложить введение новых санкций против РФ, поскольку до конца года не успевает рассмотреть и провести голосование по соответствующему законопроекту.

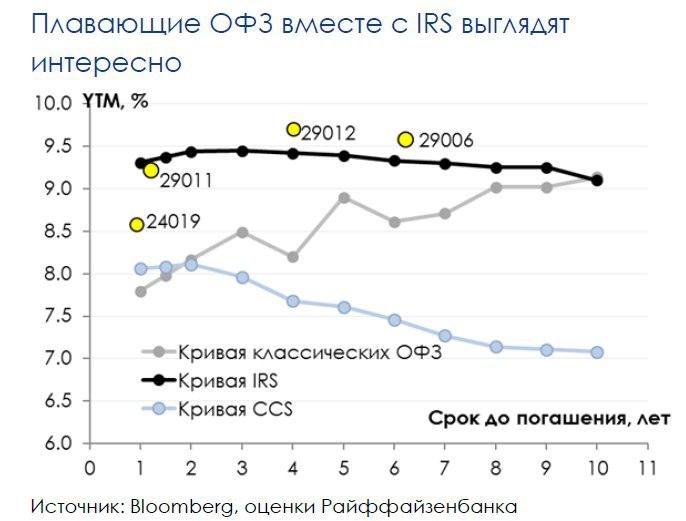

По нашему мнению, выпуск ОФЗ 25083 может найти интерес (с некоторой премией ко вторичному рынку по доходности) со стороны локальных банков за счет наличия относительно широкого спреда 100 б.п. к ставке RUONIA (для сравнения выпуски с дюрацией больше в 3-4 раза имеют спред всего 160-170 б.п.). Плавающие ОФЗ 29012 выглядят менее интересно, поскольку имеют премию к ставке RUONIA всего 46 б.п. (для сравнения у выпуска 29006 она составляет 71 б.п.). Однако если покупать эти бумаги вместе с продажей IRS (процентных свопов), то их синтетическая доходность составит, по нашим оценкам, 9,71% и 9,58%, что заметно выше кривой классических ОФЗ (по причине высоких ставок по кривой IRS). Кроме того, плавающие бумаги дают защиту от дальнейших повышений ключевой ставки, также они менее чувствительны к выходу нерезидентов с рынка ОФЗ (их доля в таких бумагах близка к нулю).

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20181114/829437127.html