Капля американской ликвидности для "ракеты" отечественного рынка

На прошедшей неделе многих участников торгов насторожили активные распродажи на американских торговых площадках в среду и четверг. В итоге, даже после некоторого восстановления в рамках пятничных торгов, индикатор широкого рынка (индекс S&P500) снизился на 4,1%, вернувшись к значениям начала июля.

В последний раз столь стремительная и внезапная коррекция наблюдалась в конце января, начале февраля текущего года, и как мы видим, с тех пор индекс сумел не только восстановиться, но и обновить исторические максимумы. Однако стоит отметить и отличия между событиями февраля и тем, что произошло на минувшей неделе.

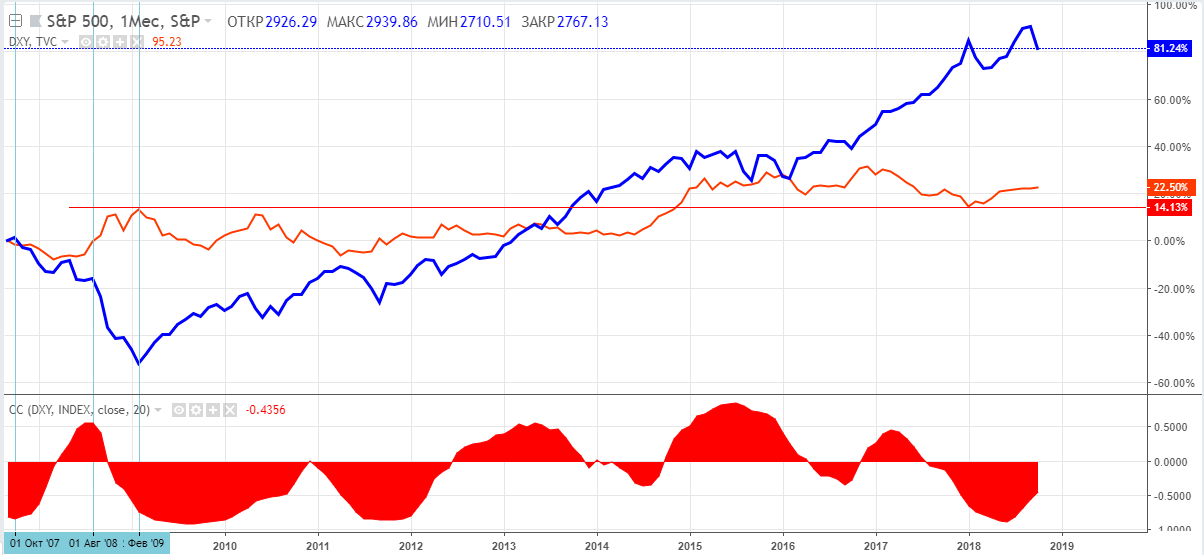

Примечательно, что в дни распродаж рисковых активов, индекс доллара также снизился, то есть корреляция с индексом S&P500 оказалась положительной, хотя по логике вещей, спрос на доллар должен был вырасти, ибо переход из акций обычно осуществляется в первую очередь в валюту, и этого могло оказаться достаточно для роста валютного индекса. В частности, в феврале эта логика соблюдалась.

А вот если обратиться к ситуации одиннадцатилетней давности, то можно обнаружить некоторое сходство. В частности, при сравнительном анализе индексов S&P500 и доллара (DXY) на недельном таймфреме видно, что 01 октября 2007 года отрицательная корреляция между индексами достигла экстремума, опустившись ниже —0,8, а затем сонаправленная динамика привела к тому, что 01 августа 2008 года корреляция превысила положительное значение в +0,5. В текущей ситуации можно также отметить недавнее снижение показателя корреляции ниже —0,8 и последующее движение в сторону перехода к положительной корреляции.

Также можно отметить, что ФРС вновь придерживается курса повышения ставок. В последний раз, волна повышения ставок наблюдалась с 2004 по 2006 годы. Тогда, при главе ФРС Алане Гринспене ставка поступательно была увеличена с 1 до 4,5%, а затем, уже при следующем главе, Бене Бернанке, была доведена до экстремума в 5,25%. Чем завершилась такая политика борьбы с «иррациональным оптимизмом», мы все хорошо помним. И хотя текущее значение ставки в 2,125% оставляет возможности для маневра, они уже не столь широки, как раньше, ибо каждый последующий экстремум с начала двухтысячных годов оказывается ниже предыдущего: 6% в январе 2001 года, 5,25% в мае 2007 года.

Стоит заметить, что накануне прошлого кризиса 2007-2008 годов российский рынок не сразу поддался негативному настрою Запада и некоторое время наперекор демонстрировал самостоятельность. Именно тогда заговорили о так называемом декаплинге. Однако фактически оснований для этого было, действительно, очень мало, а зависимость от внешнего капитала была определяющей.

Если говорить о текущей ситуации, то оснований для декаплинга на данный момент значительно больше. Отмечу некоторые нюансы, свидетельствующие в пользу инвестиций в рублевые активы.

В первую очередь важно подчеркнуть, что при снижении американского индекса S&P500 по итогам недели на 4,1%, российские индексы Мосбиржи и РТС потеряли вдвое меньше (1,95% и 1,55% соответственно).

А снижение индекса доллара (DXY) за рассматриваемый период на 4,6% стало свидетельством того, что интерес инвесторов снизился не только к рисковым активам, но и к самой резервной валюте. При этом российский рубль укрепился к доллару на 0,72%. В этой связи, нельзя исключать, что часть ликвидности с американского рынка могла перейти на российский.

Устойчивость российской валюты показательна еще и потому, что отмечена в условиях, когда цена на нефть марки Brent снизилась на 4,14%. Совокупность активности инвесторов, выразившаяся в вышеупомянутой динамике, косвенно свидетельствует о наличии интереса к российским активам. При этом, учитывая емкость нашего рынка, даже незначительный переток ликвидности может оказать существенную поддержу и обеспечить уверенный рост котировок.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20181015/829329650.html