У "Мегафона" будет достаточно сложный год с уклоном на инвестиции

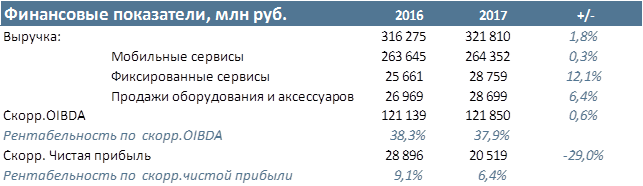

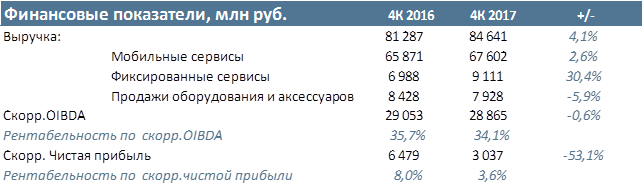

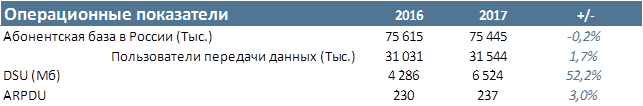

Основным триггером роста стали фиксированные сервисы и продажи аксессуаров. Мобильная выручка приросла не очень значительно, на 0,3%, однако при учете оптимизации абонентской базы получается рост ARPU, что отражает восстановление рынка после ценовых войн и переход к росту тарифов. Выручка услуг фиксированной связи приросла на 30,4% до 9,1 млрд руб. в 4К. На выручку фиксированных сервисов повлиял как рост спроса на услуги так и разовые доходы от кубка Конфедерации и жеребьевки к ЧМ 2018, а также рост в сегменте B2X. Растущие продажи смартфонов позволили повысить выручку собственной розничной сети оператора на 6,4% г/г до 28,7 млрд руб. При этом, розничная сеть была сокращена на 10% по числу торговых точек.

Скорр. OIBDA – выросла на 0,6% по итогам года до 121,8 млрд руб. несмотря на рост маркетинговых расходов в связи с новой компанией и рост административных расходов. Рентабельность по скорр. OIBDA таким образом составила 37,9%.

Скорр. чистая прибыль – снизилась на 29% по отношению к предыдущему году и составила 20,5 млрд руб. Возрос убыток от курсовых разниц и финансовые расходы в связи с ростом чистого долга (1,92х ND/OIBDA).

Капитальные затраты – снизились в течение года до 55,9 млрд руб. на 14,6%. Компания реализовала ряд инвестиций в расширение сети LTE, что было видно из статистики по росту вышек. CAPEX на 2018 год вырастет по прогнозам до 75-80 млрд руб. с учетом закона Яровой (7-8 млрд руб.) и дальнейшего развертывания сети.

Прогнозы на 2018 год – оператор полагает, что выручка в 2018 году покажет незначительный рост, а OIBDA останется на том же уровне. Стоит учитывать, что первоначальные прогнозы компании, как правило, консервативны. Помимо этого, совет директоров рекомендовал отказаться от дивидендов на 2018 год, что стало неожиданностью, так как ранее заявлялось об отказе только от промежуточных дивидендов за 2017 год и планах делать выплаты в дальнейшем.

Мы полагаем, что отчетность компании умеренно позитивна. Однако, прогнозы на 2018 год и отказ от дивидендов демонстрируют, что у компании будет достаточно сложный год с уклоном на инвестиции, когда основные ресурсы будут направлены на получение будущего преимущества, а это, может привести к снижению текущих котировок.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20180315/828606446.html