Прогноз основных экономических показателей на I квартал 2018 года

Итоги экономического развития России в 2017 году пока не объявлены Росстатом, однако уже можно сделать вывод, что в минувшем году экономика РФ выросла, вероятно, менее чем на 2%. Более динамичному росту препятствовал недостаток инвестиций в ряд отраслей промышленности, низкий уровень реальных доходов и потребительского спроса, а также отсутствие структурных реформ. Тем не менее, в 2017 году медленному, но стабильному экономическому развитию страны не препятствовали ни новая волна кризиса, ни падение цен на нефть.

Подведем некоторые итоги развития экономики России в 2017 году и сделаем ряд прогнозов на будущее. Весьма актуальным сейчас является следующий вопрос: что будет с рублем в первом квартале 2018 года?

ВВП: каким будет рост по итогам года?

В третьем квартале 2017 года ВВП РФ вырос на 1,8% к аналогичному периоду 2016 года. Темпы роста валового внутреннего продукта в третьем квартале оказались ниже, чем во втором квартале (рост на 2,5% в годовом исчислении). Однако поквартальная динамика оказалась впечатляющей: в третьем квартале российский ВВП по сравнению со вторым кварталом увеличился на 9,3%. При этом по итогам 9 месяцев 2017 года ВВП вырос на 1,6% в годовом исчислении. Темпы роста замедлились в третьем квартале в годовом исчислении из-за слабого роста в секторе услуг и некоммерческом секторе, что напрямую связано со все ещё слабым потребительским спросом. Если мы в начале 2017 года ожидали роста ВВП по итогам года на 2%, то после публикации статистики по ВВП за 9 месяцев мы несколько снизили ожидания и теперь ждем, что по итогам 2017 года российский ВВП увеличится на 1,8-2%. Минэкономразвития РФ не меняло свой прогноз роста ВВП в 2017 году на 2%, хотя, например, Международный валютный фонд и глобальные рейтинговые агентства ждут, что рост ВВП по итогам 2017 года может составить 1,5-1,8%.

Инфляция: исторический антирекорд

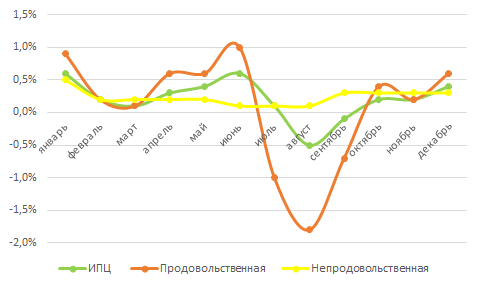

Росстат объявил, что в 2017 году индекс потребительских цен в России рекордно снизилась до 3,7%, что оказалось ниже заложенного в госбюджете прогноза по годовой инфляции в 4%. Отметим, что в августе и сентябре ушедшего года в России была зафиксирована дефляция. Несмотря на то, что с октября дефляция прекратилась, темпы помесячной инфляции все равно оставались низкими (см. график 1). В декабре инфляция опустилась до 2,5% в годовом исчислении. Низкой инфляции прежде всего способствовала умеренно жесткая денежно-кредитная политика ЦБ РФ, а также слабый потребительский спрос, который не позволил существенно повысить цены, и достаточно стабильный курс рубля в ушедшем году. Таким образом, низкая инфляция стала одним из самых важных достижений правительства и Банка России в области макроэкономической стабилизации.

Динамика помесячной инфляции потребительских цен в РФ в 2017 году

Динамика ключевой процентной ставки в РФ в 2017 году

Денежно-кредитная политика ЦБ РФ: самый большой успех 2017 года

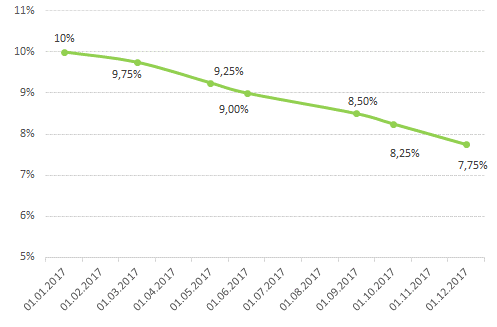

За 2017 год Банк России шесть раз снижал ключевую процентную ставку. В итоге за весь 2017 год ключевая ставка упала на 2,25 процентных пункта и к концу года вышла на уровень 7,75%. Столь низкая ключевая ставка оказалась историческим рекордом для России, также, как и официальная инфляция в текущем году. Традиционно снижение Банком России процентной ставки считалось важной характеристикой мягкой денежно-кредитной политики, однако политику ЦБ РФ можно охарактеризовать, скорее, как умеренно жесткую. Проблема в том, что при столь низком уровне официальной годовой инфляции, не превышающем 4%, ключевая процентная ставка в 7,75% представляется завышенной. В некоторых других развивающихся странах, например, в Турции, годовая инфляция (около 11%) превышает уровень процентной ставки центрального банка (8%), а в России наоборот. Банку России приходится одновременно решать две трудно совместимые задачи – таргетирование инфляции и стимулирование роста в реальном секторе экономики. Отчасти это происходит потому, что поддержки со стороны правительства, то есть Министерства финансов, у Банка России практически нет: бюджетно-налоговые механизмы в России сводятся к введению новых налогов и сборов, либо предоставлению налоговых льгот. Уже ясно, что российский ВВП и промышленность по итогам года покажут рост, так что денежно-кредитная политика ЦБ РФ в 2017 году оказалась результативной. Тем не менее, в 2018 году есть возможности для совершенствования денежно-кредитной политики в целях стимулирования более высоких темпов роста ВВП и промышленности, тем более, что задачу выхода российской экономики на среднемировые темпы роста поставил президент России Владимир Путин. А значит, будут возможности и для дальнейшего снижения процентной ставки в 2018 году.

Денежно-кредитная политика ЦБ РФ: самый большой успех 2017 года

За 2017 год Банк России шесть раз снижал ключевую процентную ставку (см. график 2). В итоге за весь 2017 год ключевая ставка упала на 2,25 процентных пункта и к концу года вышла на уровень 7,75%. Столь низкая ключевая ставка оказалась историческим рекордом для России, также, как и официальная инфляция в текущем году. Традиционно снижение Банком России процентной ставки считалось важной характеристикой мягкой денежно-кредитной политики, однако политику ЦБ РФ можно охарактеризовать, скорее, как умеренно жесткую. Проблема в том, что при столь низком уровне официальной годовой инфляции, не превышающем 4%, ключевая процентная ставка в 7,75% представляется завышенной. В некоторых других развивающихся странах, например, в Турции, годовая инфляция (около 11%) превышает уровень процентной ставки центрального банка (8%), а в России наоборот. Банку России приходится одновременно решать две трудно совместимые задачи – таргетирование инфляции и стимулирование роста в реальном секторе экономики. Отчасти это происходит потому, что поддержки со стороны правительства, то есть Министерства финансов, у Банка России практически нет: бюджетно-налоговые механизмы в России сводятся к введению новых налогов и сборов, либо предоставлению налоговых льгот. Уже ясно, что российский ВВП и промышленность по итогам года покажут рост, так что денежно-кредитная политика ЦБ РФ в 2017 году оказалась результативной. Тем не менее, в 2018 году есть возможности для совершенствования денежно-кредитной политики в целях стимулирования более высоких темпов роста ВВП и промышленности, тем более, что задачу выхода российской экономики на среднемировые темпы роста поставил президент России Владимир Путин. А значит, будут возможности и для дальнейшего снижения процентной ставки в 2018 году.

Промышленность: медленный рост

За 11 месяцев 2017 года промышленное производство в РФ выросло на 1,2% в годовом исчислении. Темпы роста оказались достаточно скромными. Мы ожидаем, что за весь 2017 год промышленное производство может вырасти на 1,2-1,3%. Ранее мы предполагали рост промышленного производства в РФ по итогам 2017 год не менее, чем на 2%. Однако участие России в соглашении ОПЕК+ по сокращению добычи нефти, все еще слабый спрос потребителей, а также завершение ряда крупных инвестиционных проектов привели к замедлению темпов роста промышленного производства. При этом основными драйверами роста производства в России являются несырьевые отрасли, в том числе легкая промышленность, ряд отраслей машиностроения (в том числе производство сельскохозяйственной, строительной и железнодорожной техники), автопром (производство легковых автомобилей в РФ за 11 месяцев выросло на 22%, грузовых – на 16%). Также очень важно, что растущей отраслью (на 19% за 11 месяцев 2017 года) является производство компьютеров и запчастей к ним. С точки зрения качества экономического роста – это большое достижение в плане развития высокотехнологичных производств, однако в денежном выражении объем продаж компьютеров российского производства за 11 месяцев составил всего $465 млн, что сопоставимо с выручкой корпорации средних размеров. А добыча нефти в России за 11 месяцев 2017 года показала нулевые темпы роста в годовом исчислении, в то время как добыча природного газа выросла за тот же период на 10,4%. Аутсайдерами 2017 года стали производство некоторых видов стройматериалов, производство нефтепродуктов, в том числе бензина.

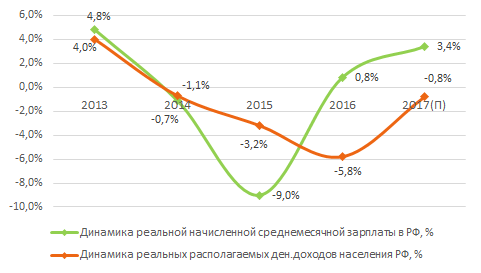

Реальные доходы: ждем отрицательной динамики по итогам 2017 года.

Реальные располагаемые денежные доходы населения России за 11 месяцев 2017 года снизились на 1,4% в годовом исчислении. Таким образом, во втором полугодии 2017 года темпы снижения реальных доходов усилились (за первое полугодие снижение реальных доходов составляло только -1,3% в годовом исчислении). Отсутствие роста реальных доходов в 2017 году негативно влияло на потребительский спрос, что и привело к более медленным темпам роста в промышленности, чем ожидалось. По итогам 11 месяцев 2017 года номинальная заработная плата работников предприятий и организаций выросла на 7,1% в годовом исчислении, однако реальная заработная плата – только на 3,2%. Отметим, что, хотя реальная заработная плата в России начала расти еще в 2016 году, динамика реальных доходов населения по итогам 2017 года может оказаться отрицательной, и даже рекордно низкая официальная инфляция, зафиксированная в прошлом году, не позволит преодолеть негативный тренд.

Розничные продажи к концу года восстановились

Если за 9 месяцев 2017 года розничные продажи выросли на 0,6% в годовом исчислении, то по итогам 11 месяцев 2017 года этот показатель подрос уже на 1%. При этом в третьем квартале рост розничных продаж в годовом исчислении составил 2,1%. Полагаем, что рост реальной заработной платы при отсутствии существенного роста цен на большинство видов потребительских товаров (в первую очередь продовольствия), а также снижение процентных ставок, которое стимулировало спрос, в том числе, на потребительские кредиты, в определенной степени способствовали росту розничных продаж.

Инвестиций пока недостаточно

Инвестиции в основной капитал российских предприятий за 9 месяцев 2017 года выросли на 4,2% к аналогичному периоду 2016 года, хотя во втором полугодии рост инвестиций замедлился. Наибольший приток инвестиций (16% от общего объема инвестиций в производство) наблюдается в отрасль добычи нефти и газа, это почти столько же, сколько во всю обрабатывающую промышленность (16,5%). Остальные отрасли испытывают сильный недостаток инвестиций, что и является причиной более медленного роста промышленности и ВВП, чем могло бы быть.

Нефть: максимум за максимумом

Нефть смеси Brent в четвертом квартале выросла на 4,8%, а по итогам 2017 года подорожала в итоге на 17%. Со второй декады декабря нефть марки Brent непрерывно росла в цене, обновляя годовые максимумы, цена барреля Brent вплотную подобралась к концу года к уровню в $70. Продление в ноябре 2017 года сделки ОПЕК+ до конца 2018 года, вместе с достаточно оптимистичными прогнозами ОПЕК относительно роста мирового спроса на нефть воодушевили рынок нефти. В первом квартале 2018 года рост цены нефти, на наш взгляд, может продолжиться, хотя и более медленными темпами.

Валютный рынок: рубль укрепился на фоне растущей нефти

По итогам четвертого квартала ушедшего года рубль подорожал к доллару на 0,6%, а к евро, наоборот, подешевел на 1,8%. А за весь 2017 год рубль вырос к доллару на 3,5%, а к евро – упал на 9%. Рост курса рубля к доллару мог быть вызван различными факторами. Во-первых, тем, что доллар за 2017 год подешевел к евро на 14%, во-вторых, мощным ростом цены на нефть во втором полугодии 2017 года, в-третьих, на укрепление рубля повлияли низкая инфляция и возобновление роста российской экономики. Важно отметить, что для экономики России, которая по-прежнему зависит от экспорта углеводородов, не было выгодно слишком поспешное укрепление рубля, так что динамику рубля к доллару и евро в 2017 году можно считать вполне адекватной экономической ситуации в стране.

Мы считаем, что на динамику курса рубля в первом квартале 2018 года могут повлиять следующие события:

«Список Трампа»: возможно ли новое ужесточение антироссийских санкций?

В конце января министерство финансов США представит Конгрессу список российских бизнесменов, которые, по мнению сторонников ужесточения антироссийских санкций, тесно взаимодействуют с властью или наиболее близки президенту России. Хотя сам по себе список не обязательно должен означать, что против всех лиц, включенных в этот список, санкции обязательно будут введены, однако публикация такого списка может привести к тому, что этим лицам будет невозможно вести бизнес в США либо привлекать американские инвестиции в свой бизнес. На российском фондовом рынке еще в конце прошлого года стали распространяться слухи о том, что США, кроме этого списка, могут запретить еще и американским инвесторам, а также всем другим юридическим лицам, у которых есть бизнес в США, инвестировать в российские государственные ценные бумаги. Хотя это выглядит в наибольшей степени как информационный вброс, рынки пока занимают выжидательную позицию. Несмотря на то, что с начала года российские фондовые индексы растут, а доходность российских евробондов снижается, резкого роста российских индексов, как и резкого снижения доходности гособлигаций, пока не заметно. Мы полагаем, что такой список будет опубликован, однако его негативные последствия для российских финансовых рынков будут минимальными и проявятся в основном в краткосрочном понижении курсов акций российских компаний, которыми владеют или управляют фигуранты списка. Для валютного рынка эта новость может оказаться негативной в краткосрочном аспекте, однако какого-либо резкого обвала рубля, связанного с этим событием, мы не ожидаем. В самом худшем случае рубль может опять понизиться до отметки 60 руб. за доллар США, но вряд ли задержится на таком уровне слишком долго.

Главное событие – выборы президента России

Выборы президента России состоятся 18 марта 2018 года. Результат в виде победы действующего президента Владимира Путина практически предрешен, интригой остаются только ряд вопросов: как много избирателей придет на выборы и как много голосов наберут другие кандидаты в президенты. Для финансовых рынков, кроме, разумеется, Владимира Путина, наиболее интересными претендентами являются кандидат от левой оппозиции Павел Грудинин, который будет баллотироваться в президенты от КПРФ вместо ее бессменного лидера Геннадия Зюганова, а также лидер «Партии роста», представляющий интересы среднего класса и малого бизнеса, Борис Титов. Полагаем, что Владимир Путин на выборах сможет заручиться поддержкой как минимум 60%-65% избирателей. Павел Грудинин займет второе место с результатом до 15% голосов избирателей, так как его взгляды, во многом совпадающие с коммунистическими, будут близки значительной части небогатых избирателей и пенсионеров, а кандидат от бизнеса Борис Титов получит не более 2% голосов. Ранее мы писали, что во время предвыборной кампании Путин может сделать ряд заявлений, касающихся его экономической политики, а это может способствовать укреплению рубля, что, в принципе, и произошло в четвертом квартале 2017 года. Победа Путина на выборах вызовет краткосрочный рост курса рубля к доллару, однако, эта новость благодаря своей предсказуемости и неопределенности с формированием нового правительства может оказаться очень быстро отыгранной рынком к концу первого квартала.

ФРС продолжит ужесточение монетарной политики

В первом квартале состоятся два заседания ФРС США – 30-31 января и 20-21 марта. По заявлениям представителей ФРС, в 2018 году процентная ставка в США будет повышена трижды, а некоторые ее представители высказывали предположения, что не исключено и четырехкратное повышение процентной ставки. Мы полагаем, что в первом квартале процентная ставка в США может быть повышена один раз, и возможно, что повышение начнется только в марте, ставка может быть повышена на 25 базисных пунктов до 1,5-1,75%. Это может привести к реваншу доллара, который с начала 2018 года падает, и, соответственно, препятствовать укреплению рубля в первом квартале.

Продолжится ли снижение ключевой ставки в России?

В течение первого квартала совет директоров Банка России по вопросу о денежно-кредитной политике и процентной ставке будет заседать дважды – 9 февраля и 23 марта. По нашему мнению, снижение ключевой ставки в России продолжится, вероятно, что на одном из заседаний в первом квартале, процентная ставка будет снижена на 0,25 процентного пункта до 7,5%. Возможно, что перед выборами ЦБ РФ примет меры по поддержке реального сектора и продолжит снижение ставок, так что снижение процентной ставки не исключено уже на самом первом заседании в 2018 году. Снижение ставки в принципе может привести к краткосрочному ослаблению рубля по отношению к доллару, хотя в России такая общая рыночная закономерность действует не всегда.

Повысит ли ЕЦБ процентную ставку в 2018 году?

В первом квартале пройдут два заседания совета директоров Европейского центрального банка – 25 января и 8 марта. Пока не ясно, когда ЕЦБ будет готов к ужесточению денежно-кредитной политики. Возможно даже, что и не в 2018 году, так как инфляция в еврозоне пока остается намного ниже целевого уровня ЕЦБ в 2%. Однако пока сложно назвать сроки изменения монетарной политики в еврозоне. Поэтому рынки будут обращать внимание преимущественно на риторику представителей ЕЦБ и прогнозы по инфляции. Евро, скорее всего, продолжит рост в пер квартале к доллару, а рост пары EUR/USD может вызвать сильную волатильность в паре евро/рубль.

Продолжит ли ОПЕК поддерживать нефтяной рынок?

В конце прошлого года соглашение ОПЕК+ о сокращении добычи нефти картелем ОПЕК и независимыми производителями нефти было продлено до конца 2018 года. Более того, о своем намерении участвовать в соглашении в 2018 году ранее заявляли члены ОПЕК Ливия и Нигерия, которые из-за внутренних сложностей в 2017 году в сделке не участвовали. Как заявлял ранее министр энергетики России Александр Новак, сделка ОПЕК+ в 2017 году позволила сократить избыточное предложение нефти почти наполовину. Мы полагаем, что в первом квартале увидим цену нефти в $70 за баррель. А это будет, во-первых, хорошей возможностью для пополнения резервов в Фонде национального благосостояния, где аккумулируются «на черный день» нефтяные сверхдоходы, во-вторых, дополнительным фактором для роста курса рубля. Напомним, что последний раз, когда нефть Brent стоила $70 за баррель (в конце ноября 2014 года), курс рубля находился на уровне 52-53 руб. за долл. США. Сейчас курс рубля ниже, но и зависимость рубля от цены нефти уже не так высока, как несколько лет назад. Скорее всего, если нефть вырастет, рубль может краткосрочно укрепиться до значений в границах 55-56 руб. за «американца», однако не задержится на этих уровнях слишком долго.

Имеет ли значение для рубля предстоящая Олимпиада?

Мы не ожидаем никакого влияния на российскую экономику или на курс рубля XXIII зимних Олимпийских игр, которые состоятся с 9 по 25 февраля этого года в южнокорейском Пхенчхоне. Отметим, что зимние Олимпийские игры, которые прошли в российском Сочи в 2014 году, не оказали какой-либо значимой поддержки российскому рублю или российскому фондовому рынку в целом. Если Олимпиада и способна на что-либо повлиять, то разве что на цены акций крупных корпораций-спонсоров, но российских корпораций в их числе не будет.

Прогнозы

В первом квартале, по нашему мнению, на рубль будет положительно влиять высокая цена на нефть. Мы считаем, что средняя цена нефти Brent в первом квартале может находиться на уровне около $65 за баррель. Выходящие в феврале и до конца первого квартала макроэкономические показатели по России будут оказывать влияние на рубль в зависимости от того, будут ли они соответствовать ожиданиям рынка или разойдутся с ними в худшую сторону. Мы ожидаем, что на фоне растущей нефти рубль, несмотря на негативные новости, существенно не будет падать, возможно даже краткосрочное укрепление до 55-56 руб. за доллар США. Полагаем, что в течение первого квартала пара доллар/рубль может колебаться в интервале 55-60 руб. за «американца», а пара евро/рубль – на уровнях в 68-72 руб. за евро.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20180122/828365853.html