Лодка начинает раскачиваться, аппетит к риску в мире начинает угасать

В Европе из-за скандала в автопроме продолжают падать акции автогигантов, которые давят весь остальной рынок вниз. Крепкий курс евро также негативно сказывается на европейских экспортёрах. Немецкий биржевой индекс DAX опустился до минимумов за три месяца и вплотную приблизился к очень важному уровню поддержки на отметке 12000 пунктов. Его пробой откроет дорогу вниз с потенциалом снижения до 10%. На долговом рынке Европы также всю неделю преобладали продажи, хотя к существенному росту доходностей они не привели. Все биржевые европейские индексы завершили неделю на отрицательной территории и тем самым, c технической точки зрения, подтвердили локальный разворот рынка вниз. Похоже, август для инвесторов будет не очень благоприятный.

В Америке нарастают свои интриги и скандалы, которые уже явно начинают тревожить умы инвесторов. В ночь с четверга на пятницу Сенат США вновь заблокировал отмену текущей программы здравоохранения, а без этого невозможно приступать к обсуждению налоговой реформы, премия за которую уже давно заложена в цены акций. Всего осталось две недели до того, как конгресс США уйдёт на каникулы, но никаких подвижек ни в одном экономическом проекте даже близко нет. Когда до инвесторов начнёт доходить, что никакой налоговой реформы в этом году ждать не стоит, а значит, и компании не получат никаких налоговых преференций, сразу начнётся серьёзная переоценка стоимости рисковых активов в США, поскольку именно на этих ожиданиях и был построен весь рост после прихода Д.Трампа.

Что же касается данных по экономике Европы и США, которые вышли на прошедшей неделе, то и они сигнализируют о негативных тенденциях и о потере растущего импульса. Такие опережающие показатели, как индексы деловой активности в производственном секторе и секторе услуг, в июле оказались хуже ожиданий и по Германии, и по Франции, и по еврозоне в целом. А пятничные данные по ВВП США (первая оценка за второй квартал) тоже чуть не дотянула до прогноза — по факту 2.6% против ожиданий 2.7%. Более того, был пересмотрен рост ВВП США за первый квартал в худшую сторону, с 1.4% до 1.2%.

Сезон отчётности, который продолжает набирать обороты в США, пока преподносит больше негативных сюрпризов, хотя есть гиганты, у которых дела продолжают идти в гору: например, Facebook. Уже понятно, что даже хорошие отчёты компаний не станут драйвером роста, ибо это всё уже давно заложено в текущие высокие цены акций. На плохих отчётах акции будут падать, на хороших просто будет фиксация по факту.

Ну и, конечно, нельзя не сказать про прошедшее заседание ФРС. Американский регулятор хоть и ожидаемо оставил ставку без изменений, но вновь дал сигнал на готовность продажи активов со своего баланса уже в ближайшем будущем.

На таком негативном фоне и начался плавный выход из риска по всему миру и усилился спрос на защитные активы, такие как золото, серебро и американские трежерис, доходность по которым за неделю вновь немного припала.

По итогам недели все три американских индекса обновили исторические максимумы, и лишь немного откатили вниз в четверг и пятницу, хотя высокотехнологичный индекс NASDAQ в четверг в моменте падал почти на 2%. Разворот американских индексов ещё не подтверждён, но предпосылки уже давно созрели.

Российские биржевые индексы завершили неделю снижением. Российский рублёвый индекс ММВБ отделался скромными потерями в пределах 0.5% и закрылся на отметке 1916 пунктов, а валютный индекс РТС просел на столько же и закрылся на отметке 1014 пункта. Российский рубль в паре с американским долларом за неделю почти не изменился, зато цена нефти в рублях подскочила почти на 7%, до отметки 3100 рублей за баррель.

Индекс промышленных металлов на прошедшей неделе достиг почти трёхлетнего максимума, впрочем, и нефть тоже показала хороший рост, почти на 7.5%.

Сырьё и драгоценные металлы

Для рынка было несколько позитивных новостей. Одним из главных факторов роста стало снижение запасов почти на 7.2 млн. баррелей и незначительное снижение добычи. Помимо этого, котировки чёрного золота продолжает поддерживать угроза приближающихся к Мексиканскому заливу ураганы. Если они наберут силу, добыча в США может снизиться более существенно, но это будет лишь временный фактор. Плюс есть ещё один важный фактор – это обострение ситуации вблизи границ Саудовской Аравии. Сегодня стало известно, что ракета, выпущенная с территории Йемена, была перехвачена в 69 км к югу от саудовской Мекки, сообщило командование арабской коалиции. По предварительным данным, ее запустили шиитские повстанцы-хуситы. К концу недели котировки нефти марки Brent превысили отметку в 52$ за баррель и пока сохраняются шансы на поход к отметке 55$.

Драгоценные металлы на фоне ухода от риска, а также на фоне падения индекса доллара DXY и снижения доходностей по американским облигациям, показали позитивную динамику. Золото подросло на 2%, до отметки 1270$ за тройскую унцию, серебро почти на 4% до отметки 16.7$.

Фондовый рынок

Главные новостные потоки для российского фондового рынка и для российского рубля вновь связаны с готовящимися санкциями.

Сенат (Верхняя палата) Конгресса США подавляющим большинством голосов (за документ высказались 98 из 100 сенаторов, двое были против) принял законопроект, предусматривающий новые санкции в отношении России, Ирана и КНДР. Ранее, во вторник, законопроект был одобрен Палатой представителей (Нижняя палата Конгресса). Документ, получивший название «Закон о противодействии противникам Америки посредством санкций», ляжет на рабочий стол Президента США Дональда Трампа. После подписания Президентом США, документ получит статус закона и вступит в силу.

Мало кто сомневался в принятии нового пакета санкций, однако, по факту, настроения на российском фондовом рынке в пятницу резко ухудшились. В пятницу оба российских биржевых индекса закрылись с потерями в 1.5%, причём распродажи наблюдаются абсолютно по всем секторам.

Ввиду ухудшения инвестиционных настроений на развитых рынках, российские акции также будут находиться под давлением. Техническая картина по российскому рублёвому индексу ММВБ на закрытие недели также выглядит крайне негативно. Уровень поддержки на отметке 1920 пунктов был пробит вниз, поэтому теперь открыта дорога на новые минимумы текущего года, ниже отметки 1800 пунктов.

Валюта

На фоне нарастающего политического цирка в США, а также после итогов заседания ФРС, индекс доллара (DXY) к корзине международных валют опустился до новых минимальных отметок за год, и закрыл неделю ниже отметки 93.2 пункта. Пока цель на отметке 92.5 пункта остаётся актуальной, хотя небольшой технический отскок всё же возможен.

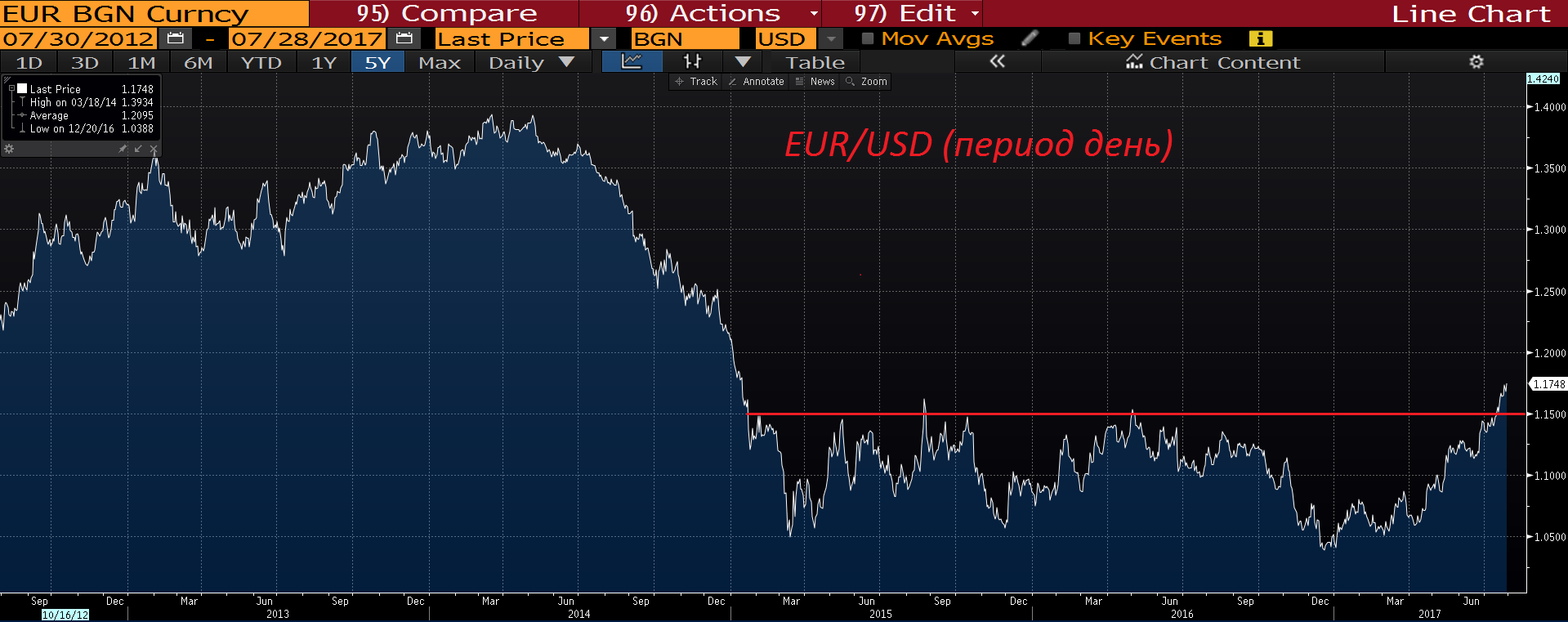

Технический срез ключевой валютной пары евро/доллар, пока также говорит за дальнейший рост европейской валюты, хотя для самой Европы это уже будет большой негатив. Текущую неделю ключевая валютная пара евро/доллар закрывает вблизи годового максимума выше отметки 1.17.

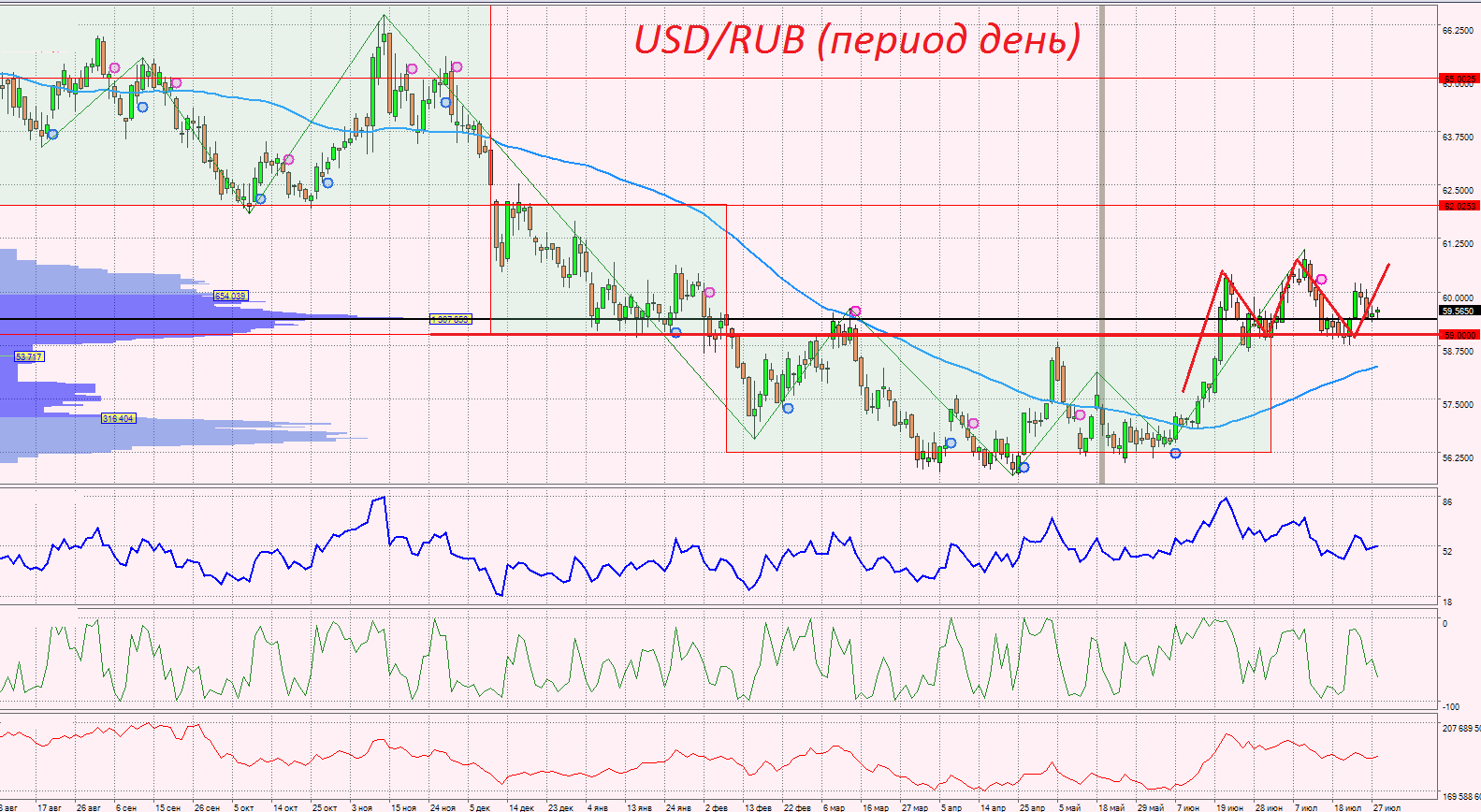

Российский рубль в паре с американским долларом долго держался вблизи важного уровня на отметке 59 рублей и после новостей о новых санкциях вновь начал показывать слабость, несмотря на рост нефтяных котировок. Пока следим за отметкой 61 рубль за доллар. Если он будет пробит вверх, то цели роста американского доллара будут находиться на отметке 65 рублей. Важно только закрытие недели выше отметки 61.

Прогнозы

Риски геополитики в мире вновь выходят на первый план. США уже ввели санкции против России, Северной Кореи и Ирана, но теперь поступают угрозы в адрес Китая и Европы. Не исключено, что Америка начнёт с Китаем торговую войну.

Август на фондовых рынках часто бывает коррекционным, и похоже, в этом году, распродаж тоже не избежать. Всего две недели осталось до того, как конгресс США уйдёт на каникулы, а никаких подвижек с налоговой реформой так и нет, все заняты только внешней политикой.

Если на предстоящей неделе республиканцы и демократы ни о чём не договорятся, то начнётся долгожданный выход из рисковых активов США.

Касаемо российского фондового рынка, тут всё и так ясно. Огромный отток капитала из фондов, инвестирующих в РФ, по итогам июля тому подтверждение. Выход в основном был из рисковых активов, но не за горами и выход их долговых инструментов, а это уже ударит по рублю. Более того, когда начнётся коррекция на развитых площадках, мы увидим бегство капитала со всех развивающихся рынков и это приведёт к ещё большему оттоку денег из российских фондов.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20170731/827744099.html