IPO Alteryx может вырасти на +27% в квартал после IPO MuleSoft

17 марта на бирже ожидается очередное громкое событие, IPO API-архитектора MuleSoft (Nyse: MULE), и уже 24 марта 2017 года крупнейшие инвестбанки мира Morgan Stanley и Goldman Sachs выведут на Nyse дата-API Alteryx (AYX). Стартап на рынке уже седьмой год, имеет постоянно растущую второй год подряд выручку $86 млн в год и оценен в $675,6-788,2 млн, или $12-14 на одну бумагу, при free-float 16%. Его первичное размещение ценных бумаг (IPO) обещает стать одним из самых горячих в третьей декаде месяца по причине востребованности разработки, скорости роста клиентской базы и продаж, стремительного сокращения себестоимости.

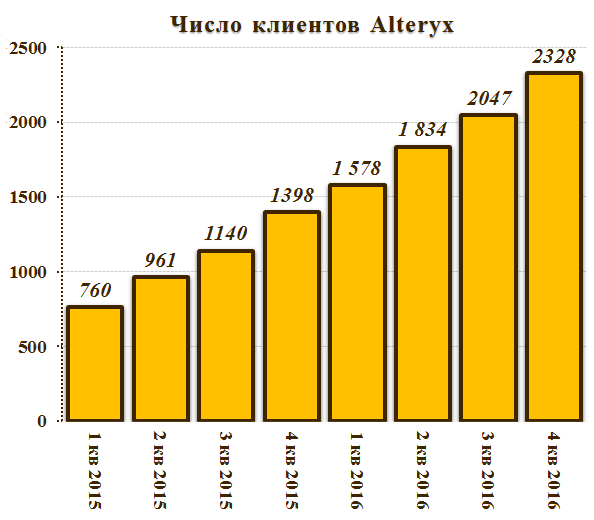

Alteryx ("Олтерикс") - это иностранный разработчик программируемого интерфейса для быстрого создания приложений по динамическому анализу данных. У Alteryx свыше 2300 клиентов в более чем 50 странах мира, включая 300 из списка Global 2000 и крупнейшие консалтинговые компании.

IPO этого сервиса обработки данных для корпоративных клиентов интересно вдвойне, так как клиенты у Alteryx по всему миру. Среди них консалтинговые компании Accenture, Bain & Company, Boston Consulting Group, Ford Motor Company, Kaiser Foundation Health Plan, Knight Transportation, McDonald’s, Nike, Southwest Airlines, Tableau Software и Tesco PLC.

Alteryx - это средство работы с информацией, позволяющее создавать приложения в несколько нехитрых шагов. Сначала идёт сбор данных, потом их очистка, обработка, объяснение и коррекция модели, и уже можно начинать динамический экспорт.

Alteryx выстраивает из таблиц Excel, сведений из Twitter, Oracle, Salesforce и Cloudera цепочки последовательной обработки. Пользователю достаточно подгрузить сырые данные из Excel, и на выходе он получит готовое объяснение того, что происходит с компанией с точки зрения операционного менеджмента, включая динамику продаж и расходов.

Интерфейс настолько популярен, что себестоимость выручки Олтерикс упала c 22,5% в 2014 году до 17% в крайнем квартале 2016 года.

Сегодня продажи Alteryx растут по 60% в год. Конечно, выбор между тем, чтобы инвестировать в одну компанию и вложить средства в портфель ценных бумаг, зависит от индивидуальной склонности к риску, и мы рекомендуем диверсифицировать вложения. Тем не менее подобные IPO (Twilio, Nutanix, Coupa) обычно генерируют сильную двузначную доходность на старте и держатся над ценой размещения вплоть до снятия ограничений на продажу акций. По этой причине наш прогноз, по которому акции Alteryx, вероятно, вырастут на +27% в квартал относительно цены IPO, может оказаться консервативным.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20170317/827259614.html