IPO API-архитектора Mulesoft может вырасти на 28% в квартал

В динамике IPO всемирно известных брендов на крупнейших мировых площадках намечается разворот в сторону повышения. 10 марта на Nasdaq состоялось первичное размещение ценных бумаг компании Presidio (PSDO). К сожалению, как и предыдущее IPO (бренд женской одежды J. Jill, Nyse: JILL, -1,2% в первую сделку), акция Presidio открылась с крошечным понижением, на 3,6% ниже цены отсечения аукциона заявок. Но не стоит драматизировать. Во-первых, по итогам пятничных торгов, обе бумаги выросли. Акция J.Jill остаётся на 0,4% ниже цены размещения, в то время как бумага Presidio увеличилась в цене на 1,8%. Во-вторых, резкого роста в первую сделку может и не быть, а стоимость портфелей первичных размещений нужно проверять либо при появлении опционов на продажу, либо уже после снятия ограничений на продажу акций.

17 марта 2017 года на Nyse ожидается IPO API-архитектора Mulesoft (Nyse: MULE), и мы ожидаем, что книга заявок по нему будет закрыта досрочно, так что рекомендуем присмотреться к этим бумагам. Mulesoft продаёт услугу создания программируемого интерфейса приложений (API). Наиболее сильный рост в сегменте искусственного интеллекта стал возможен именно благодаря API.

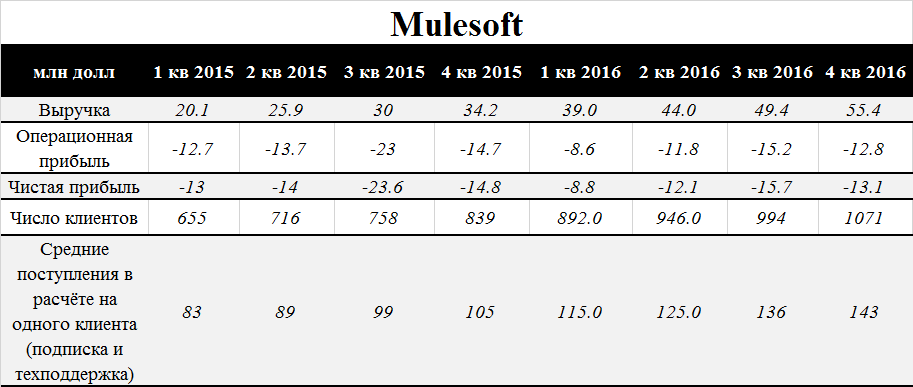

У Mulesoft больше тысячи клиентов. Если быть точным, их количество достигло 1071 против 839 в 2015 году и 590 в 2014 году. Если новых клиентов 232-249 в год, это почти по одному новому клиенту за рабочий день. Хороший темп!

Другие предприятия в 60 странах мира платят Mulesoft за помощь в развитии основы их добавочной стоимости, а именно программируемых интерфейсов приложений (API). Конструктор API от Mulesoft понятен не только программистам, но и бизнес-аналитикам.

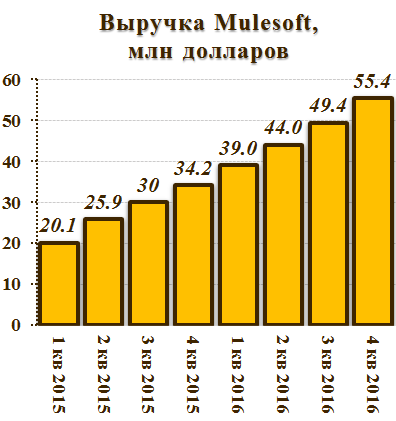

Mulesoft - единорог, как называют компании с капитализацией от $1 млрд. Продажи Mulesoft растут так же линейно, как продажи других единорогов, стоимость которых создана благодаря API: Twilio, Nutanix, Snap. Выручка в 4-м квартале 2016 года составила $55,4 млн, по сравнению с $49,4 в 3-м квартале, $44,0 млн во 2-м квартале, $39,0 млн в 1-м квартале 2016 года.

Всего за последний отчётный год продажи Mulesoft составили $187,8 млн по сравнению со $110,2 млн годом ранее. Вдумайтесь, пожалуйста, это рост на +70,4%.

Другим важным фактором стало увеличение средних поступлений в расчёте на одного клиента на 38% в год. Данный показатель подскочил до $143 тысяч против $105 тысячами годом ранее и $82 тысячами двумя годами ранее.

Свободный денежный поток расширился до -7,2 млн долларов против -48,6 млн долларов и -41,8 млн, соответственно. Вероятно, в этом году компания выйдет на позитивный денежный поток!

Сопоставлять этого единорога правильно с компанией под названием Informatica (Nasdaq: INFA - до 2015 года), которая среди различных других услуг занимается API-архитектурой. По сравнению с Informatica, специалист именно по API должен стоить в 2,5 раза дороже, так как намного более современен и понятен, а главное специализируется именно по API.

Кроме этого, по квадранту Gartner, для сопоставления подходит AppDynamics (APPD - в день IPO компанию выкупила Cisco в 2017 году), который был выкуплен ещё в 2 раза дороже Mulesoft, относительно цены к выручки.

Услуги Mulesoft создают добавочную стоимость для брендов программного обеспечения. Mulesoft - это первая в мире компания, которая специализируется исключительно как конструктор API. По этой причине вокруг IPO огромный ажиотаж. Крупнейшие инвестбанки мира, такие как BoA Merrill Lynch, Goldman Sachs, JP Morgan, Barclays, Jefferies, уже собрали большинство предварительных заявок на акции Mulesoft, остаются только сравнительно незначительные объёмы, преимущественно у посредников. Выгодная сторона сделки в том, что цена будет для всех одна, а потенциал доходности убедительно диктуется темпами роста продаж, расширением числа клиентов, повышением средней выручки на клиента, а также востребованностью услуг, которые предлагаются единорогом. Всё это обещает привести Mulesoft к позитивному денежному потоку уже в 2017 году, и тогда купить бумаги этой компании можно будет, наверное, вдвое дороже. Мы прогнозируем по бумагам Mulesoft доходность от +28% в квартал, при размещении по цене $12-14.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20170313/827239851.html