Рынок драгметаллов рухнул вниз под влиянием растущего доллара

Эта непростая для рынка золота неделя стала еще тяжелее после решения ФРС, оказавшего поддержку доллару и обнажившего перед всеми «раны» драгоценных металлов. Между тем нефтяные игроки поглядывают на уровни поддержки, которые оказались совсем близко после того, как Ливия заявила, что готова ввести в эксплуатацию еще два крупных нефтяных месторождения.

Он редко двигается быстро, поэтому, когда ФРС перенастроила траекторию процентных ставок на 2017 год, рынок драгоценных металлов резко рухнул вниз под влиянием растущего доллара.

Прошла половина декабря, но рыночная активность и не думает замедляться, вопреки обычному для этого время года состоянию. Безумный в плане рыночных событий и движений год предположительно будет сохраняться до самого конца.

Этот год принес с собой выход Великобритании из состава ЕС, выборы Дональда Трампа новым президентом США, потенциальное окончание 30-летнего периода роста на американском рынке облигаций, появление китайских спекулянтов на сырьевом рынке и сделку ОПЕК — все это содействовало формированию серьезных рыночных движений.

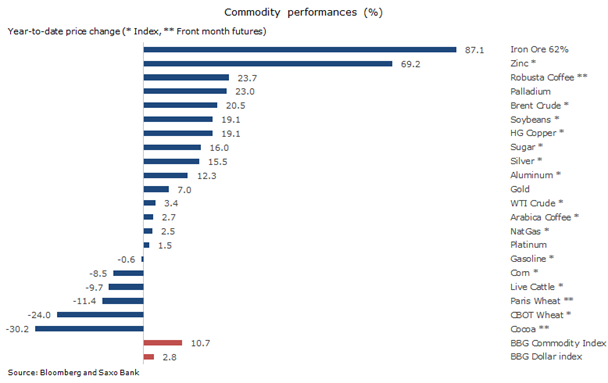

В сырьевом пространстве год начался с того, что нефтяные трейдеры сбросили цену барреля, и она долго не могла нащупать дно, в то время как рынок драгоценных металлов после трех лет непрерывных продаж увидел свет в конце тоннеля. Тем временем рынок промышленных металлов оказался в затруднительном положении, так как спрос никак не дотягивал до растущего предложения.

Позднее президентские выборы в США, соглашение ОПЕК и повышение процентной ставки в США перевернули рынки с ног на голову. Нефть стабилизировалась и готова продолжить рост в следующем году, если добывающие страны будут следовать своим обещаниям о сокращении добычи. Промышленные металлы устремились вверх в ожидании, что бюджетные политики, а не подачки центральных банков окажут поддержку росту и посодействуют увеличению спроса.

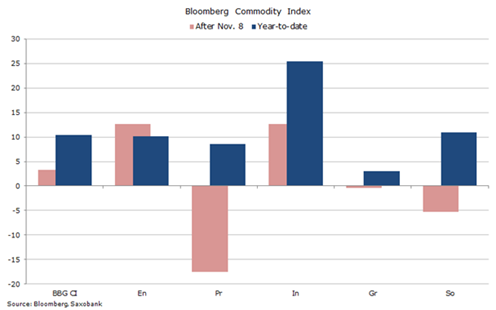

Реальная картина демонстрирует результаты отдельных секторов в период после президентских выборов в США и сделки ОПЕК об ограничении добычи. Все достижения в энергетическом секторе были получены в течение последних шести недель, доходы в секторе промышленных металлов увеличились в два раза, в то время как устойчивый рост на рынке драгоценных металлов сократился почти на 18%.

Падение шестую неделю подряд

Драгоценные металлы резко ушли вниз в ответ на скачок ставок доходности по облигациям, рекордные значения на фондовых рынках и на рынке доллара, который установил 14-летний максимум против корзины валют.

Федеральный комитет по операциям на открытом рынке, как и ожидалось, повысил процентную ставку второй раз в этом цикле. Это помогло доллару продолжить рост, а ставка доходности по 10-летним облигациям США повысилась до самого высокого за 27 месяцев значения. Стимулом для таких движений стала перспектива еще трех повышений в 2017 году. Трейдеры ожидали от ФРС куда меньшей решительности.

В результате цены на рынке драгоценных металлов резко упали, а золото продолжило падение шестую неделю подряд. Настрой ФРС на повышение ставок снизил будущие ожидания инфляции, и это привело к тому, что реальная ставка доходности (номинальная ставка минус инфляция) подскочила до 0,7% по сравнению со средним значением прошлого года на уровне 0,25%. Растущая реальная доходность в условиях повышающегося курса доллара и котировок акций ликвидировала привлекательность золота как альтернативного инструмента для инвестиций, и в настоящий момент металл адаптируется к новой ситуации.

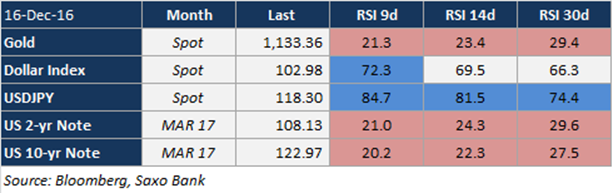

Однако, с точки зрения торговых условий доллар нам кажется перекупленным, в то время как облигации перепроданы, и такие обстоятельства в свете приближающегося уровня поддержки на отметке 1125 долларов за унцию могут вызвать консолидацию.

Индекс относительной силы (RSI) — это технический индикатор момента, который пытается определить, когда рынок находится в состоянии перекупленности или перепроданности, посредством измерения скорости и динамики ценовых движений. RSI указывает на перекупленность, когда поднимается выше отметки 70, а уровень ниже 30 свидетельствует о перепроданности. Он является ценным дополнением к другим индикаторам, которым отдают предпочтение разные игроки.

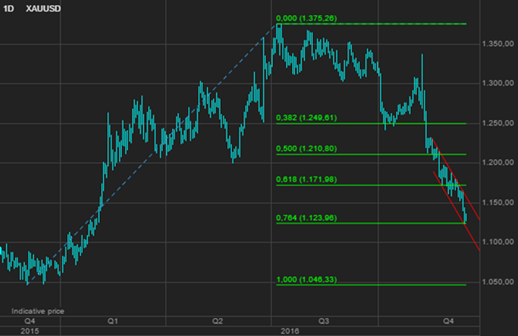

Золото стоит на пороге самой большой битвы за поддержку за долгое время. Техническая картина ухудшилась, когда цена опустилась ниже уровня 1172 доллара за унцию. Однако учитывая перепроданность рынка и потребность в консолидации, металл может обрести поддержку на подходе к уровню 1125 долларов за унцию. Это следующий и последний уровень Фибоначчи на нисходящем пути золота от июльского максимума.

Для того чтобы перевести рыночное настроение в нейтральное положение и остановить появление новых коротких позиций, необходим прорыв крутого нисходящего тренда выше уровня 1150 долларов за унцию.

Нефть приготовилась завершить в минусе первую из последних пяти недель. Самый последний подъем в ответ на сделку стран, не входящих в ОПЕК, с целью поддержать процесс восстановления баланса длился меньше, чем 48 часов. Появившаяся затем новость о том, что страны, не участвовавшие в сделке, могут увеличить предложение, вызвала падение нефти.

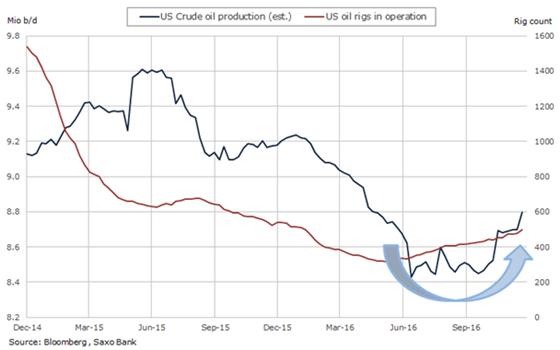

Еженедельный отчет о состоянии нефтяного рынка Службы энергетической информации США (EIA) показал, что добыча в США увеличилась на 99 000 баррелей в сутки, причем весь этот объем обеспечили континентальные штаты, где находятся месторождения сланцевой нефти. Хотя эти еженедельные данные являются предварительными и могут быть скорректированы перед тем, как министерство энергетики опубликует квартальный отчет, тем не менее, они демонстрируют тенденцию.

Увеличение добычи в США в сочетании с неожиданно сильным сезонным приростом запасов в Кушинге, местом поставки сырой нефти WTI, торгуемой через фьючерсные контракты, оказало дополнительное давление на цены нефтяных фьючерсов.

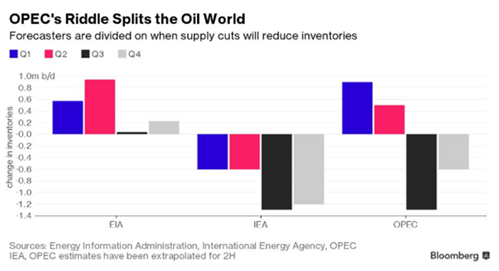

В своем ежемесячном «Отчете о нефтяном рынке» Международное энергетическое агентство заявило о том, что в первой половине года на мировом нефтяном рынке может наступить дефицит предложения при условии, что обещания о сокращении добычи будут исполнены. В собственном ежемесячном отчете о рынке нефти ОПЕК в унисон со Службой энергетической информации США предостерегает о том, что избыток предложения на рынке может сохраниться и во втором полугодии.

К этому добавилась новость о том, что Ливия может повторно запустить в эксплуатацию два своих крупнейших нефтяных месторождения на западе страны и свой самый большой экспортных терминал, которые были закрыты с 2014 года. Добыча на месторождениях Шарара и Эль-Фил способна увеличить общий объем производства в Ливии более чем на 400 000 баррелей в сутки. Если это произойдет, то ОПЕК точно не сможет достичь цели по добыче на уровне 32,5 миллиона баррелей в сутки в начале года. Кроме того, это может вынудить Саудовскую Аравию дополнительно сократить производство.

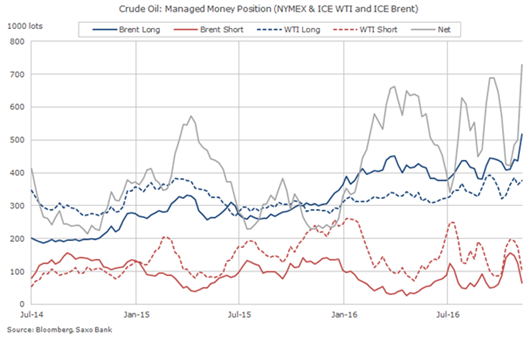

Падение однозначно усиливается еще за счет того, что спекулятивные трейдеры начали сокращать рекордное количество позиций, открытых с прицелом на рост цен после заседания ОПЕК 30 ноября.

За неделю по 6 декабря включительно хедж-фонды увеличили ставки на рост цен на нефть WTI и Brent на 228 миллионов баррелей — до 728 миллионов баррелей. Нельзя не принимать во внимание риск падения цены, если игроки решат зафиксировать прибыль. Даже если существенной коррекции на рынке не произойдет, самые последние новости могут ограничить возможности для роста, так как при любом значительном подъеме трейдеры, скорее всего, будут закрывать длинные позиции.

Непрекращающийся рост курса доллара, начавшийся после повышения процентной ставки Федеральным комитетом по операциям на открытом рынке, может создать дополнительную угрозу для длинных позиций на данном этапе. Несмотря на то, что корреляция между курсом долларом и ценой нефти колеблется, нельзя сбрасывать со счетов риск, который высокий курс доллара и более высокие расходы по кредиту представляют для мирового роста и последующего спроса.

После коррекции ноябрьского роста на 38,2% трейдеров интересует, сможет ли нефть Brent завершить неделю выше отметки 54,6 доллара за баррель. Эта линия шеи большой фигуры «голова и плечи», формирующейся на протяжении последних 15 месяцев, поможет определить направление движения в краткосрочной перспективе.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20161219/826948337.html