Цены на драгметаллы растут, на нефть и газ - падают

До президентских выборов в США остается всего несколько дней, поэтому на прошедшей неделе на сырьевых рынках наблюдались сильные колебания. Некоторые из них, в частности на рынке драгоценных металлов, были реакцией на предвыборную кампанию кандидатов, другие — на рынке нефти — вызваны бездействием ОПЕК. На динамику промышленных металлов повлияла улучшившаяся статистика в Китае.

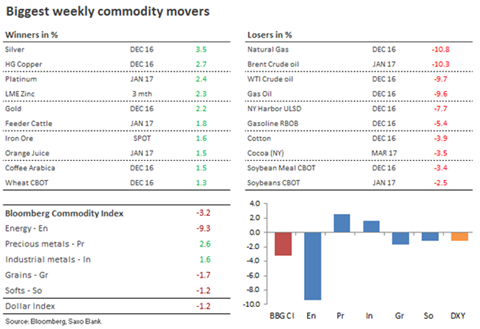

Для сырьевого индекса Bloomberg, отслеживающего динамику ключевых сырьевых товаров, это была худшая неделя за последние четыре месяца. Энергетический сектор потерял 9% на фоне резкого снижения цен на нефть и газ. Промышленные металлы под влиянием повышения цены цинка до максимального за пять лет значения, отметились ростом в ответ на подъем активности в обрабатывающей промышленности Китая и США, которые являются крупнейшими потребителями промышленных металлов в мире.

Перед выборами, которые пройдут уже на следующей неделе, индекс страха на фондовом рынке продолжил расти, а вместе с ним и цены на драгоценные металлы. Золото отыграло все потери, понесенные в начале октября, а серебро получило двойную порцию поддержки благодаря своей роли как инвестиционного и как промышленного металла.

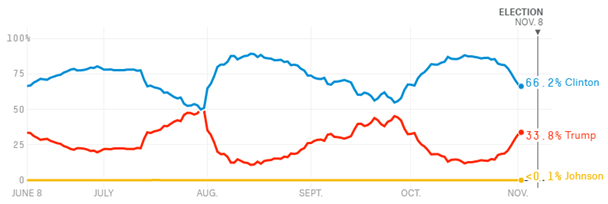

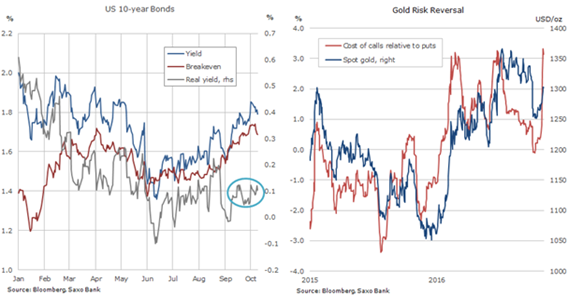

В течение последней полноценной недели предвыборной кампании перед выборами президента в США разрыв между Хиллари Клинтон и Дональдом Трампом резко сократился. Мгновенно возросшая неопределенность сильно взволновала рынки: курс доллара и котировки акций понизились, в то время как индекс волатильности VIX отметился таким значительным ростом, который в последний раз наблюдался в июне в связи с голосованием Великобритании о выходе из ЕС. Между тем спрос на драгоценные металлы увеличился, а стоимость опционов колл относительно опционов пут выросла максимально со времен банкротства банка Lehman в 2008 году.

Самая последняя волна роста на рынке золота была вызвана сочетанием факторов, а именно снижением курса доллара, увеличением риска инфляции и, в особенности, неизвестностью, которая окружает исход выборов в США.

Хотя июньский референдум в Великобритании первоначально вызвал резкую негативную реакцию на рынке, в итоге пострадал только британский фунт и британский фондовый рынок. Однако победа Трампа может иметь общемировые последствия, принимая во внимание его протекционистскую торговую политику, которая может подорвать рост американской экономики, вмешательство в денежно-кредитную политику ФРС, а также угрозу увеличения государственных расходов и более серьезные геополитические риски.

В свою очередь, победа Клинтон может спровоцировать первоначальный подъем на рынке, и именно поэтому такая двойная вероятность обыгрывается участниками рынка через опционы колл. Всего неделю назад в сделках с диапазонным форвардом со сроком истечения через один месяц и дельтой 25% преимущество опционов колл составляло всего 0,5%. За прошедшую неделю этот разрыв увеличился почти на 3%. Такой резкий скачок в последний раз был зафиксирован в 2008 году.

Достигнув минимума на отметке 1242 доллара за унцию в ходе распродажи, начавшейся 4 октября, золото сначала пару недель консолидировало потери. Одновременно фонды продолжали корректировать длинные позиции, количество которых было завышенным. Но поскольку повышение ставки в США в декабре уже полностью учтено в ценах, игроки переключили внимание на предстоящие выборы. Случившаяся до этого сильная распродажа на рынке облигаций (сейчас рынок восстанавливает позиции) не вызвала падение золота, так как была компенсирована почти равноценным увеличением ожиданий в отношении будущей инфляции. Поэтому важные реальные ставки доходности остались в районе нулевых значений.

Мы считаем, что худшие времена для золота остались позади и что многочисленные факторы, помимо выборов, в том числе угроза роста инфляции и неопределенность на фондовом рынке, посодействуют росту, который продолжится в 2017 году. Ключевым уровнем остается июльский максимум. Его прорыв увеличит шансы на продолжение роста к отметке 1485 долларов в ближайшие месяцы.

ОПЕК рискует забить гол в свои ворота

В этом году ОПЕК несколько раз поддерживала рынок с помощью вербальной интервенции и, наконец, на заседании в Алжире 28 сентября пообещала принять конкретные меры. Детали сделки о сокращении добычи должны быть объявлены на заседании ОПЕК 30 ноября. Таким образом, у картеля достаточно времени, чтобы решить, какая страна должна ограничить добычу и насколько.

На Всемирном энергетическом конгрессе, который состоялся в Стамбуле 10 октября, президент России Владимир Путин также дал понять, что Россия готова присоединиться к инициативе ОПЕК по ограничению производства посредством замораживания или сокращения объемов добычи. В результате таких заявлений цена нефти подскочила выше 50 долларов за баррель, и на рынке все громче заговорили о том, что следующая остановка будет на отметке 60 долларов.

Хедж-фонды начали покупать с учетом такой перспективы, и к 11 октября суммарная длинная позиция по сортам нефти WTI и Brent составляла 840 миллионов баррелей. Это был самый значительный прирост покупок, который когда-либо был зафиксирован.

Но это было тогда, а теперь, всего месяц спустя, нефть несет самые большие потери по итогам недели за 10 месяцев, а в ходе падения с максимума 10 октября энергоноситель понизился в стоимости на 16% и были уничтожены все достижения, полученные после заседания в Алжире. Теперь на рынке говорят уже не о 60, а о 40 долларах за баррель. Что изменилось?

Некоторые члены ОПЕК, включая Иран, Нигерию, Ливию и Ирак, хотят, чтобы их освободили от обязательства по сокращению добычи, а Россия вернулась к своей прежней позиции и готова в лучшем случае заморозить добычу.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20161107/826755824.html