Отчет о занятости поддержал золото, но доллар по-прежнему вызывает беспокойство

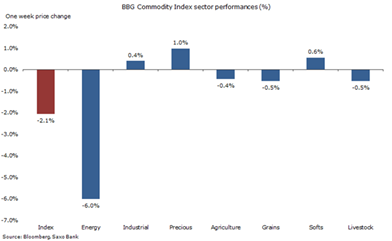

Сырьевой индекс Bloomberg достиг трехмесячного минимума на фоне падения цен на нефть и роста курса доллара в ожидании приближающегося повышения процентной ставки в США.

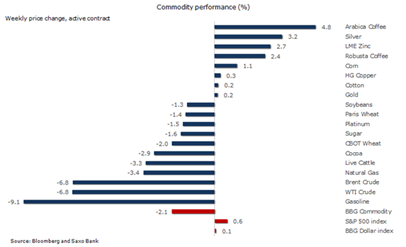

Основным источником нисходящей динамики стал рынок нефти, где цены продолжили колебаться под влиянием ожесточенной борьбы краткосрочных и долгосрочных фундаментальных факторов. Кроме того, в попытке извлечь выгоду из рыночной ситуации трейдеры увеличили количество спекулятивных позиций. Драгоценные металлы всю неделю занимали оборонительную позицию и восстановились только после неутешительного отчета о занятости в США.

В сельскохозяйственном секторе фьючерсы на пшеницу и кукурузу на торгах в Чикаго достигли многолетних минимумов, так как в США и во всем мире ожидается высокий уровень предложения. Но перед выходными игроки начали покупать сельскохозяйственные товары по выгодным ценам исходя из предположения о том, что большинство благоприятных для урожая (и неблагоприятных для цен) факторов уже учтены в ценах.

Выращиваемый товар, достойный не меньшего внимания, — кофе, который резко подорожал на фоне перспективы ужесточения поставок. Международная организация кофе опубликовала данные, согласно которым в июле мировой объем экспорта кофе сократился на 22%. Поскольку такой спад вызван уменьшением предложения, а не замедлением спроса, участников рынка очень волнует вопрос, откуда будут поступать объемы в ближайшие месяцы.

Перспектива сделки ОПЕК и России о замораживании добычи становится все ближе

На рынке сырой нефти продолжаются сильные колебания: в сентябре, после сильного роста в августе рынок снова занял оборонительную позицию. Этот самый последний подъем был вызван возобновившимися разговорами о возможном замораживании добычи в странах ОПЕК. После самых масштабных покупок в течение двух недель, которые когда-либо наблюдались на этом рынке, настроение резко изменилось под влиянием увеличения курса американского доллара и запасов в США, и игроки стали закрывать недавно открытые длинные позиции.

Просев на 10% за три дня, в пятницу рынок стабилизировался после того, как президент России Владимир Путин сказал, что хотел бы, чтобы страны ОПЕК и Россия договорились о замораживании добычи. Согласившись с необходимостью освобождения от сделки Ирана, он снова перебросил мяч на поле ОПЕК, которая, наверное, еще сильнее, чем Россия, хочет, чтобы этот период болезненно низких цен, продолжающийся уже два года, завершился.

На встрече в Дохе в апреле Иран отказался присоединяться к сделке, а Саудовская Аравия, в свою очередь, отказалась идти дальше. Но в свете приближающейся частичной продажи компании Aramco и усиливающегося давления на бюджет агентство Reuters высказывает мнение о том, что в этот раз все может быть по-другому.

На фоне всех этих событий цена на нефть, скорее всего, будет устойчиво держаться выше 40 долларов за баррель, но при этом ей вряд ли удастся решительно пробить уровень 50 долларов до тех пор, пока в мире сохраняется избыток предложения. В предыдущие годы сентябрь был непростым месяцем для нефтяных рынков, так как в сентябре запасы увеличиваются в ответ на снижение активности на НПЗ.

Золото проходит первое серьезное испытание с мая

Продержавшись пару месяцев возле отметки 1340 долларов за унцию, цена на золото понизилась и протестировала уровень поддержки 1300 долларов. Падение было вызвано укреплением курса доллара в ответ на сигналы от Федерального комитета по операциям на открытом рынке США, что вопрос повышения процентной ставки в сентябре снова на повестке дня.

Однако отчет о занятости за август немного уменьшил такие ожидания, поскольку темпы создания рабочих мест оказались ниже ожидаемых. Хотя мы считаем, что FOMC все же повысит ставку в этом году как минимум один раз, дата повышения, учитывая президентские выборы в ноябре, вероятно будет перенесена на декабрь.

После неутешительного отчета золото вернуло часть понесенных потерь, подтвердив тем самым важность уровня 1300 долларов за унцию в качестве поддержки, как это было с уровнем 1200 долларов за унцию во время предыдущей коррекции в мае.

Как и тогда, когда золото скорректировалось на 8%, инвесторы, использующие биржевые индексные продукты, обеспеченные золотом, проявили настойчивость. Несмотря на то, что август может стать первым с мая отрицательным месяцем для рынка золота, общий объем вложений увеличился на 25 тонн и достиг 26-месячного максимума на отметке 2032 тонны.

Хедж-фонды сохраняют активность

За неделю до 23 августа хедж-фонды увеличили чистую длинную позицию посредством фьючерсных и опционных контрактов на 4%. Несмотря на падение цен, у них не было большого желания отказываться от почти рекордной длинной позиции. С тех пор, как в начале июля был установлен максимум на отметке 287 000 лотов (28,7 миллиона унций), они уменьшили ее всего на 8% по сравнению с 33-процентной коррекцией в течение мая.

Такой вялый интерес к продажам может измениться, если золоту не удастся сохранить поддержку на уровне 1300 долларов за унцию. Прорыв ниже этого уровня послужит серьезным испытанием для устойчивости золота после 25-процентного роста в этом году.

С позиции долгосрочной перспективы мы видим, что сопротивление на уровне 1380 долларов помогло спровоцировать самую последнюю коррекцию. Принимая во внимание наш краткосрочный прогноз, что курс доллара скорее будет расти, чем падать, по-прежнему существует риск, что рынок будет торговаться ниже уровня 1300 долларов за унцию. Если это произойдет, и цена опустится до 1250 долларов, то мы будем рассматривать это как возможность для покупки при условии сохранения других благоприятных фундаментальных факторов для золота.

Реальные ставки в США уверенно росли на протяжении последних двух месяцев, и это в сочетании с укреплением курса доллара сильно подорвало инвестиционную привлекательность золота.

Но до тех пор, пока центральные банки продолжают свой рискованный эксперимент с отрицательными процентными ставками, ставки доходности по облигациям во всем мире будут оставаться на очень низких уровнях. А это, в свою очередь, будет толкать инвесторов на альтернативные инвестиции в золото и серебро.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20160905/826466849.html