Джанет Йеллен вызвала замешательство на рынках

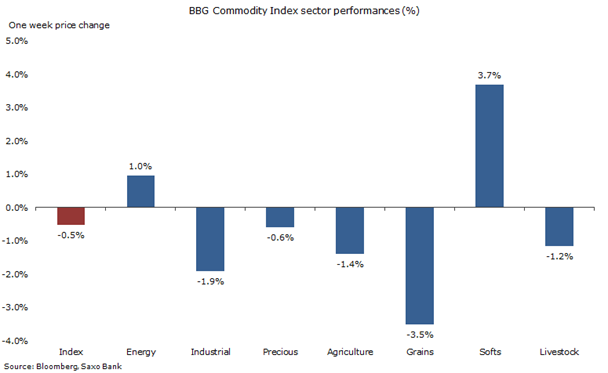

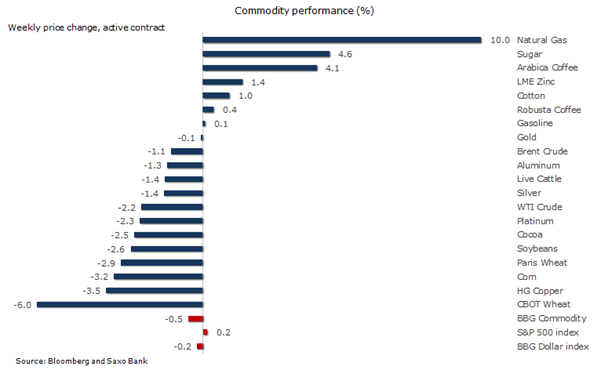

Всю неделю сырьевые рынки снижались в ожидании выступления председателя ФРС Джанет Йеллен, запланированного на 26 августа. В прошлом ежегодный экономический симпозиум в Джексон-хоуле — своеобразном Давосе для представителей центральных банков — использовался для того, чтобы сигнализировать о важных инициативах Федеральной резервной системы США.

Сначала рынок негативно отреагировал на выступление, но вскоре восстановился, так как в речи ничего не было сказано о новых инициативах и дальнейшем направлении действий банка. Доллар с июня занимает оборонительную позицию, потому что поток ликвидности, который центральные банки обрушили на финансовые рынки, вызвал скачок спроса на рисковые валюты, а также на акции и облигации.

В итоге г-жа Йеллен произнесла речь, в которой хотела своими словами повысить шансы на очередное повышение ставки. Она заявила, что американская экономика приблизилась к целям по инфляции и занятости, что укрепляет основание для изменения ставки. Однако с точки зрения долгосрочных перспектив заявления г-жи Йеллен были в меньшей степени сигналами «ястреба» и в большей — сигналами «голубя». Она сказала, что возможности ФРС прогнозировать траекторию повышения ставки ограничены. Участники рынка отреагировали покупками драгоценных металлов и акций, в то время как курс доллара почти не изменился.

Драгоценные и промышленные металлы торгуются разнонаправленно

Неделю перед этим выступлением драгоценные металлы провели в обороне. Хедж-фонды продолжили умеренные продажи шестую неделю подряд. С другой стороны, инвесторы, использующие биржевые индексные продукты, обеспеченные золотом, выступили в роли умеренных покупателей. После речи Джанет Йеллен золото вернулось в нейтральное состояние по итогам недели, а серебро отыграло понесенные ранее потери.

На рынке промышленных металлов картина была смешанная. Рост цинка в этом году достиг 48% на фоне не проходящей угрозы дефицита предложения в условиях сокращения добычи и одновременно высокого спроса. На рынке меди ситуация прямо противоположная. Здесь рост производства и запасов в сочетании с продолжающимся замедлением импорта в Китае стал причиной того, что цены почти дошли до критически низких уровней.

Цены на природный газ продолжают расти, так как теплая погода в США обусловила рекордно высокий спрос со стороны электростанций. На фоне возросшего потребления еженедельный приток запасов в подземные хранилища уменьшился, а вместе с ним уменьшилась угроза достижения предела мощности хранилищ в октябре. В этом месяце завершается сезон пополнения запасов, и вскоре начинается период потребления до и во время зимнего сезона.

Золото движется по узкой дорожке

Цена золота понизилась, а серебро и платина резко подешевели перед выступлением Джанет Йеллен. За последнюю пару недель стало совсем очевидно, что рынок драгоценных металлов выдохся. Однако в случае с золотом потери до сих пор были ограниченные. Как и в мае (самая последняя коррекция золота), на протяжении последних недель хедж-фонды выступали чистыми продавцами, а инвесторы, использующие биржевые индексные продукты, покупали во время снижения цен.

После подъема, вызванного решением Великобритании выйти из состава ЕС, золото стабилизировалось в относительно узком диапазоне, и цена колебалась в районе отметки 1340 долларов за унцию. Несмотря на то, что фундаментальная поддержка, которую оказывают падающие мировые процентные ставки, сохраняется, участники рынка все настойчивее ищут подтверждение тому, что уверенный рост, который мы наблюдали в этом году, продолжится.

Что касается направления движения доллара — важного движущего фактора золота, — трейдеры все отчетливее демонстрируют свою неуверенность в дальнейших действиях. Это привело к тому, что в течение десяти дней курс EURUSD колебался в промежутке между 1.1250 и 1.1350. В это время золото в основном больше падало под влиянием укрепления доллара, нежели росло на фоне снижения курса, и это стало главным признаком, демонстрирующим отсутствие интереса к покупкам металла.

Нефть успокоилась после периода колебаний

На рынке нефти установилось спокойствие после пары драматичных недель, когда стоимость барреля нефти сначала понизилась более чем на 20% на фоне коротких продаж, а потом еще быстрее выросла на 24% под влиянием еще более агрессивного закрытия коротких позиций. Вдохновением для торговли в течение дня служила борьба краткосрочных фундаментальных факторов с попытками членами ОПЕК поддержать рынок.

Некоторые члены ОПЕК, включая Саудовскую Аравию, заявили о своей заинтересованности встретиться в рамках Международного энергетического форума в Алжире, который пройдет с 26 по 28 сентября. Этот форум соберет министров, генеральных директоров компаний, международные организации, такие как ОПЕК и МЭА, и экспертов из 73 стран.

Важный вопрос заключается в том, возможно ли заключение сделки, учитывая тот факт, что некоторые ключевые игроки сохраняют за собой право продолжать наращивать производство. Если получится договориться, то первоначально это может быть воспринято как первый признак того, что члены ОПЕК действительно способны поддержать цены не только с помощью слов, но и с помощью действий.

Рост цены нефти сорта Brent к 50 долларам за баррель спровоцировал подъем активности по хеджированию среди нефтепроизводителей, особенно производителей сланцевой нефти в США. Это в сочетании с непрерывным ростом количества работающих нефтяных платформ в США на протяжении последних трех месяцев и увеличением избытка предложения, вероятно, ограничит потенциал роста цены значениями в районе 50 долларов в ближайшие месяцы.

Рынок сырой нефти стабилизировался после волны закрытия коротких позиций, вызванной комментариями Саудовской Аравии по поводу замораживания добычи. Дальнейший рост выше 50 долларов, скорее всего, будет ограничен, так как наступает сентябрь, а этот месяц всегда был тяжелым на протяжении последних пяти лет.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/experts/20160829/826436636.html