Сланцевая индустрия умрет естественным образом

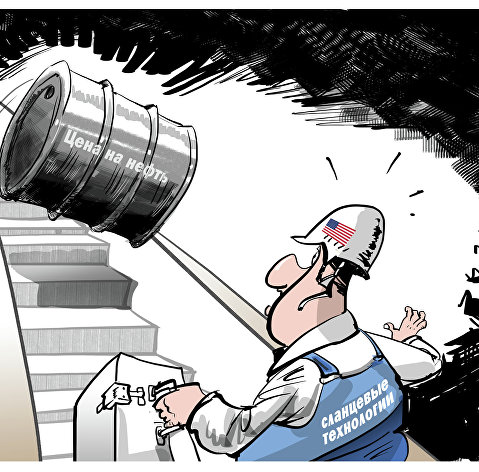

Удар по сланцевой революции

© РИА Новости. Виталий Подвицкий

МОСКВА, 13 апр — ПРАЙМ, Андрей Карабьянц. При добыче сланцевой нефти в США использовалась экономически несостоятельная бизнес-модель. Американские нефтяники просят Белый дом защитить внутренний рынок от поставок дешевой импортной нефти. США отказались брать на себя обязательства по сокращению добычи, поскольку она должна снизиться естественным образом. Однако снижение может обернуться обвалом и похоронить "сланцевую индустрию" США.

ДОБЫВАТЬ, НЕ СЧИТАЯСЬ С ЗАТРАТАМИ

По данным EIA US (Управления энергетической информации США), в конце февраля 2020 года добыча нефти в стране достигла рекордного уровня — 13,1 млн барр./сут. Иэ этого объема свыше 9 млн барр./сут. приходится на сланцевую нефть.

Добыча сланцевой нефти требует постоянного бурения новых скважин. Продуктивность скважины, пробурённой для добычи сланцевой нефти, быстро снижается — до 70% в течение первого года эксплуатации. Большие объемы буровых работ и необходимость проведения гидроразрыва пласта значительно повышают себестоимость добычи сланцевой нефти по сравнению с обычной. Несмотря на высокую себестоимость, американские нефтяники последнее десятилетие наращивали добычу сланцевой нефти быстрыми темпами, не считаясь с затратами.

Год разочарований для сланцевых компаний США

В 2018 году США стали крупнейшей нефтедобывающей страной в мире, опередив сначала Саудовскую Аравию, а затем Россию.

Благодаря сланцевой нефти в прошлом году американцам удалось покончить с зависимостью от импорта энергоносителей и начать поставки нефти в другие страны.

Однако производственные успехи обернулись финансовыми потерями. По разным оценкам, за последнее десятилетие сланцевые компании потратили средств в два раза больше, чем получили от продажи добытой нефти. Большинство инвесторов и кредиторов, вложивших огромные деньги в добычу сланцевой нефти, вместо прибыли потеряли сотни миллиардов долларов.

НЕСОСТОЯТЕЛЬНАЯ БИЗНЕС-МОДЕЛЬ

Многие эксперты указывали на экономическую несостоятельность бизнес-модели, используемой при добыче сланцевой нефти, но их мнение игнорировалось. Эта бизнес-модель основана на неограниченном доступе к финансовым ресурсам и наращивании добычи вопреки экономической целесообразности. Большинство сланцевых компаний не были способны генерировать положительный денежный поток даже при ценах на WTI в 2-2,5 раза выше, чем сейчас. Но до недавнего времени это не было препятствием для получения кредитов. Если сланцевая компания объявляла себя банкротом, то она проходила процедуру санации — меняла собственника на "более эффективного" и возобновляла производство.

С начала 2015 года до конца первого квартала 2020 года обанкротились 215 нефтяных компаний. Их совокупная задолженность перед кредиторами составила $129,4 млрд. Из этой суммы $70,35 млрд приходится на необеспеченные кредиты. Сейчас задолженность сланцевых компаний, которые остались в бизнесе, превышает $200 млрд, и надежд на возвращение этих средств не остается.

После падения котировок эталонного американского сорта WTI ниже $30/барр. разработка всех сланцевых структур стала убыточной, включая Permian Basin, где добывается более трети американской нефти. При текущих ценах ни одна американская компания — даже самая "инновационная и продвинутая" — не способна обеспечить рентабельность добычи сланцевой нефти. Ценовой шок развенчал миф о безграничной эффективности сланцевых компаний.

НЕЧЕГО НА ЗЕРКАЛО ПЕНЯТЬ

Американские нефтяники пытаются найти оправдание своей экономической несостоятельности и обвиняют Россию и Саудовскую Аравию в преднамеренном обвале нефтяного рынка с целью уничтожения "сланцевой индустрии" США.

Разногласия между Россией и Саудовской Аравией привели к разрыву первого соглашения об ограничении добычи нефти в рамках ОПЕК+. Это стало одной из причин стремительного падения нефтяных цен, но не основной.

Мировой спрос на нефть в начале этого года оценивался немногим более 100 млн барр./сут. При этом предложение превышало спрос из-за роста добычи в странах, которые не пожелали присоединиться к ОПЕК+ — прежде всего в США.

ОПЕК+ утвердила новую мегасделку о сокращении добычи нефти из-за пандемии COVID-19

Пандемия коронавируса, последующие карантин и сворачивание деловой активности привели к снижению потребления нефти в мире на 10-15 млн барр./сут. в марте. В апреле оно может превысить 20 млн барр./сут. За падением спроса должно было последовать падение цен. Угрозы Саудовской Аравии "затопить рынок" своей нефтью во время падающего спроса ускорили падение цен, не более того.

Кроме того, коронавирус стал катализатором кризисных процессов в американской экономике. Эксперты инвестиционной компании PIMCO — одной из крупнейших в мире — прогнозируют падение ВВП США во втором квартале на 30%, а по результатам года на 5% — в лучшем случае, если коронавирус будет побежден, и во втором полугодии начнется восстановление экономики. Безработица в этом году в США может достигнуть 20% — в два раза выше, чем во время кризиса 2008-2009 годов.

Раздувание сланцевого пузыря наряду с эпидемией коронавируса ускорило наступление очередного кризиса в американской экономике.

ДОНАЛЬД, ПОМОГИ

Обвал цен заставил американских нефтяников пойти на экстренные меры: сократить капитальные затраты, урезать административные расходы, понизить зарплаты персонала и менеджеров, сократить дивиденды, отказаться от обратного выкупа акций. Но этих мер оказалось недостаточно, поэтому остается надеяться на помощь администрации Трампа.

Предлагается для защиты американского внутреннего рынка установить ввозные пошлины или даже объявить эмбарго на поставки нефти из-за рубежа. Но эти меры нанесут России и Саудовской Аравии минимальный ущерб. В прошлом году каждая страна поставила на американский рынок немногим более 0,5 млн барр./сут. Когда США были крупнейшим импортером энергоносителей в мире, у Вашингтона были мощные рычаги влияния на рынок, но после обретения энергетической независимости они были утеряны.

Сейчас крупнейшим импортёром нефти является Китай. В прошлом году поставки нефти в эту страну достигли рекордного объема — 10,1 млн барр./сут. Однако цены на нефть устанавливаются в долларах, и расчеты за поставки — за редким исключением — осуществляются также в американской валюте.

Защита американского рынка путем ухода на самоизоляцию может подорвать нефтедолларовую систему, если экспортеры начнут отказываться от доллара при совершении сделок купли-продажи на рынке.

Кроме того, из-за карантинных мер против распространения коронавируса упал спрос на нефть в США. Американские НПЗ вынуждены сокращать производство и не нуждаются в том объеме нефти, который добывается в стране.

Для поддержки сланцевых компаний Трамп обещал купить у них нефть для пополнения стратегического запаса. Но демократы блокируют эту инициативу президента в Конгрессе. Даже если закупка состоится, это не решит, а только отсрочит проблему избыточного производства. Ряд американских экспертов предупреждают, что при сохранении добычи на текущем уровне имеющихся мощностей для хранения нефти хватит до середины мая.

Нерентабельная добыча сланцевой нефти, которая не востребована даже на внутреннем рынке, становится неподъемной обузой для экономики США в условиях наступающего кризиса.

ЕСТЕСТВЕННОЕ СНИЖЕНИЕ ИЛИ ОБВАЛ

США не присоединились к сделке ОПЕК+ и не взяли на себя какие-либо обязательства по сокращению добычи. Представители администрации Трампа заявляют, что добыча в США снизится естественным образом.

Согласно последнему прогнозу EIA, в 2020 году добыча нефти в стране уменьшится до 11,8 млн барр./сут. — на 1,2 млн барр./сут. меньше по сравнению с предыдущим прогнозом и на 0,5 млн барр./сут. меньше, чем в 2019 году.

В 2021 году EIA ожидает снижения добычи еще на 0,7 млн барр./сут. — до 11,1 млн барр./сут.

Однако это очень оптимистичный прогноз. Ожидаемое естественное снижение добычи может обернуться обвальным падением. При ценах на WTI ниже 30 долл./барр. банки будут отказывать сланцевым компаниям в предоставлении кредитов. Без постоянного притока заемных средств поддерживать сланцевую добычу невозможно, а собственная ликвидность у нефтяников закончится в течение двух-трех месяцев.

Все больше сланцевых компаний обращаются в администрацию Трампа с просьбой оказать им финансовую помощь, предоставив "жизненно необходимую ликвидность".

Трамп и Федрезерв США прямо или косвенно готовы выделить $6 трлн для оказания помощи населению и поддержки компаний, наиболее пострадавших от коронавируса. Но сланцевые компании не находятся во главе списка получателей помощи. Министр финансов США Стивен Мнучин посоветовал нефтяникам обращаться за финансовой помощью не в Белый дом, а напрямую к банкирам и Федрезерву. Однако банкиры рассматривают сланцевые компании, обремененные огромными долгами и генерирующие убытки, как мусорные. Если Федрезерв откажет в помощи, то произойдет не естественное снижение добычи, а естественная кончина "сланцевой индустрии" США.

https://1prime.ru/energy/20200413/831258359.html