Рекомендуем не торопиться включать бумаги ВТБ в портфель

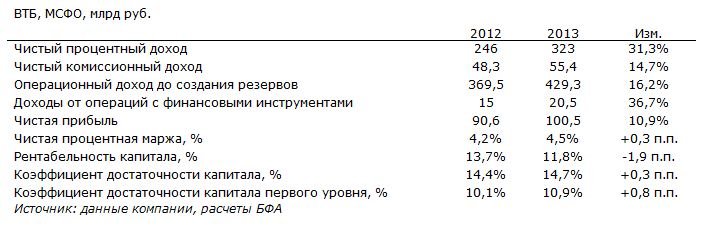

Вслед за Сбербанком в первых числах апреля отчитался и ВТБ. По результатам 2013 г. чистая прибыль компании увеличилась на 11% г/г и составила 100,5 млрд руб., несколько превысив наши прогнозы.

Чистые процентные доходы выросли на 31,3% до 323 млрд руб., что обусловлено ростом объемов кредитования, а также расширением чистой процентной маржи до 4,7%. В соответствии со стратегией оптимизации рисков, принимаемых группой, благодаря прибыльным проектам private equity, в том числе успешным сделкам по выходу из ряда активов и снижению уровня риска инвестиций, чистый результат по операциям с финансовыми инструментами достиг уровня в 20,5 млрд руб. Коэффициент достаточности капитала и коэффициент достаточности капитала первого уровня на конец 2013 г. улучшились и составили 14,7% и 10,9% соответственно.

Стоит отметить, что банк не собирается прекращать деятельность на важном для себя украинском рынке. Тем не менее, следуя требованиям местного законодательства, запрещающего иметь филиалы за рубежом, «дочка» ВТБ вынуждена будет выйти из крымского бизнеса. Впрочем, существенного влияния на бизнес Группы это событие не окажет.

Несмотря на резкое снижение котировок акций банка с начала года, связанное с событиями на Украине, заявлениями министра экономического развития А. Улюкаева о возможной приватизации банка в 2014 г. и главы ВТБ А. Костина о том, что банк не ждет роста чистой прибыли в 2014 г., мы рекомендуем не торопиться включать бумаги компании в портфель и следить за развитием ситуации со стороны. В случае появления позитивных сигналов, прежде всего определенности в «крымском вопросе», акции банков могут продемонстрировать опережающий рост. По нашим оценкам, при текущих котировках акций ВТБ их дивидендная доходность составляет порядка 3,8%.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/commentary/20140402/781802771.html