"Алроса" имеет благоприятную почву для роста финансовых показателей в следующем году

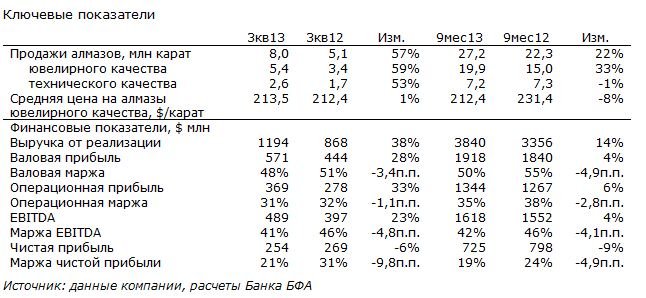

ОАО АЛРОСА опубликовало консолидированную отчетность по итогам 3кв13 и 9мес13, продемонстрировав рост финансовых показателей относительно прошлогодних результатов. Так, на фоне роста отгрузки алмазов компания увеличила выручку как в отчетном квартале, так и за 9мес13, несмотря на некоторое снижение цен в летние месяцы. Показатели рентабельности немного упали в связи с ростом издержек.

Снижение прибыльности АЛРОСА негативно для котировок бумаг, однако данному факту инвесторами будет уделено меньше внимания, поскольку ранее компания огласила новую дивидендную политику, в соответствии с которой на дивиденды будет направляться 35% прибыли по МСФО вместо 25% прибыли по РСБУ.

Долговая нагрузка АЛРОСА остается стабильной: хотя рост общего долга за квартал составил 4,6%, его отношение к показателю EBITDA сохранилось на уровне 2,3х. Чистый долг АЛРОСА вырос на 9,3% в связи с небольшим оттоком денежных средств, а отношение чистого долга к показателю EBITDA за квартал возросло до 2,2х с 2,1х. На балансе АЛРОСА по данным на 30 сентября 2013 г. числилась краткосрочная задолженность в размере около $1,4 млрд, порядка $1,3 млрд из которых должны быть погашены за счет средств, вырученных от продажи Газовых активов Роснефти (сделка должна быть закрыта до конца года). Известия о продаже Газовых активов, равно как и погашение краткосрочной задолженности могут дать позитивный импульс бумагам АЛРОСА, поскольку исчезнет пусть и незначительный риск возникновения проблем с проведением сделки и с долговой нагрузкой.

Отчетность АЛРОСА за квартал выглядит неплохо и, вероятно, будет позитивно воспринята инвесторами. Что касается прогнозов на будущее, то в ближайшие месяцы ожидается окончательное восстановление цен на алмазы ювелирного качества, что создаст благоприятную почву для роста финансовых показателей АЛРОСА в 2014 г.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/commentary/20131205/772303740.html