Тенденция на рынке труда США выглядит ужасающе

Насыщенная в плане макроэкономических событий неделя заканчивается не менее активно. Пока рынок все еще находится под влиянием решений центральных банков, сегодня выходит важнейший отчет о занятости в США. Однако неопределенность, связанная с частичным закрытием правительства в прошлом месяце может подпортить реакцию игроков.

Отчет о занятости в США за октябрь (13:30 GMT): Выход отчета задержался на неделю в связи с закрытием правительства, да и сами результаты будут нести на себе некоторый отпечаток удручающей политической борьбы в США. Учитывая метод расчета статистики по занятости, последствия закрытия правительства вряд ли пошатнут тенденцию к росту занятости вне сельскохозяйственного сектора, однако уровень безработицы предположительно немного повысился. Консенсус-прогноз предусматривает увеличение количества рабочих мест на 120 000 после прироста на 148 000 в сентябре. Кроме того, ожидается, что уровень безработицы вырос с 7,2% до 7,4%.

В сентябре доля экономически активного населения достигла нового минимума, и тенденция выглядит ужасающе. Доля населения, занятая на работе с частичной занятостью, также не снижается. Улучшения на рынке труда все еще не настолько значительные, как этого хотела бы ФРС, поэтому интересно узнать, как долго она будет пропагандировать «день сворачивания программы стимулирования».

Обратите внимание на данные за предыдущий месяц: учитывая невысокие ожидания и хороший результат индекса ISM за октябрь, есть шансы получить приятный сюрприз. К сожалению, благоприятные данные сразу же повысят вероятность скорого сворачивания программы, что пошатнет рынки акций и облигаций и спровоцирует рост курса доллара. Также высокий показатель может быть воспринят как временное отклонение под влиянием закрытия правительства, и это даст всем, даже ФРС, повод подождать и посмотреть, как будут развиваться события.

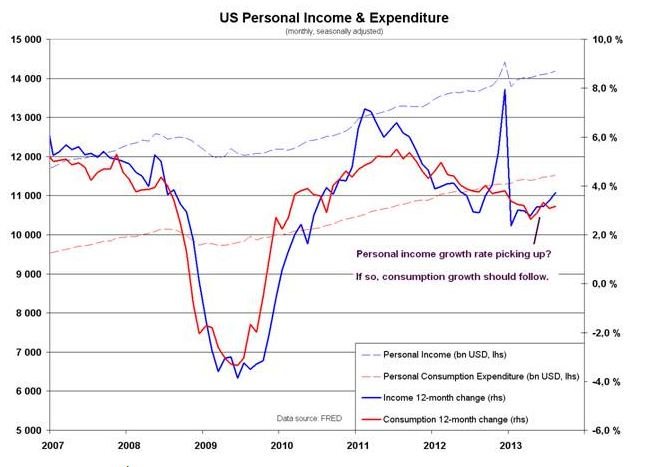

Личные доходы и расходы в США за сентябрь (13:30 GMT): Ожидается, что личные доходы выросли на 0,3%, а расходы - на 0,2%. Сентябрьские данные к настоящему моменту уже немного устарели, и за это время произошли важные изменения (неожиданное решение не сворачивать программу стимулов и закрытие правительства). Тем не менее, эти данные могут подтвердить формирование очень важных тенденций. Годовые темпы изменения личных доходов за последние месяцы увеличились и указывают на потенциальный рост. Впоследствии это должно привести к увеличению расходов. Если потребительская активность будет развиваться, то это однозначно будет хорошей новостью для экономики в целом. Вспомните скачок доходов в декабре 2012 года, когда компании выплатили специальные дивиденды, однако за этим разовым событием последовало резкое ухудшение в январе. Таким образом, годовые темпы вскоре могут стать довольно неустойчивыми. В блоге Sober Look тема показателей за декабрь 2012 года обсуждалась еще в марте.

Индекс потребительского доверия Мичиганского университета за ноябрь (14:55 GMT): Это первый отчет за ноябрь. Принимая во внимание тот факт, что закрытие правительства и предстоящие переговоры о бюджете в Вашингтоне подорвали оптимизм среди потребителей, сегодня нас, скорее всего, будет ждать небольшое понижение индекса. Консенсус-прогноз предусматривает падение с 75,2 в октябре до 74,4. Таким образом, индекс приближается к нижней границе диапазона, однако место для дополнительного ухудшения данных в перспективе ближайшего месяца еще есть. Если вокруг переговоров о бюджете снова возникнет сумятица, то масштабы падения могут увеличиться, как это произошло в 2011 году.

Фондовый рынок на протяжении последних двух недель торговался в узком диапазоне, а в четверг пробил этот диапазон. Судя по графику, коррекция может усилиться. Резкая реакция на данные о ВВП свидетельствует о том, что рынок очень уязвим перед благоприятной статистикой, которая приближает момент сворачивания программы стимулирования.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/commentary/20131108/770015786.html