Несколько признаков назревающей глубокой коррекции

Сегодня хочется отметить два ключевых признака назревающей глубокой коррекции. Во-первых, рост волатильности с "раскачиванием лодки" - это явный признак перетряхивания портфелей крупными игроками. Продолжается это обычно несколько недель, так как крупным игрокам нужно время, поэтому быстро рынки не разворачиваются. Во-вторых, уже не первый день видно, как инвесторы перестали позитивно реагировать на хорошую статистику, что говорит нам о смене долгосрочных настроений. Не стоит забывать, что крупные деньги всегда работают на другом временном интервале, всегда смотрят в будущее, не обращая порой пристального внимания на текущую ситуацию.

Ещё пару недель назад даже не было намёков на разгрузку длинных позиций по американскому рынку - и вот, буквально на текущей неделе, они начали появляться.

Говорить об окончательном развороте американского рынка, безусловно, рано, так как индекс S&P500 продолжает уверенно находиться в восходящем тренде. Только пробой и выход ниже отметки 1600 пунктов, возможно, существенно изменит техническую картину.

Промышленный американский индекс DJI также в четверг показал чисто техническую коррекцию - практически до отметки 15100 пунктов. И достиг нижней границы своего последнего восходящего тренда. Окончательный слом и разворот данного индекса случится только при пробое отметки 14500 пунктов.

Существенных причин для масштабной коррекции по-прежнему нет, впрочем, как и новых драйверов роста, но когда они появятся, индексы могут быть уже намного ниже, так как крупные игроки часто работают на опережение. По-прежнему основная тема, которая сейчас всех беспокоит и постепенно раскручивается, оказывая давление на фондовые рынки, это тема с сокращением действующей программы QE3. Именно рост доходности по американским облигациям негативно влияет на фондовые рынки. В дальнейшем подобная ситуация скорее всего продолжится.

Если посмотреть на доходность американских 10-леток, то она уже пробила свой нисходящий тренд и есть смысл закладываться на продолжение восходящей динамики. В случае пробоя отметки в 3%, мы, наверное, увидим начало более глубокой коррекции по американским площадкам. До сентябрьского заседания ФРС страхи и опасения будут только нарастать. В связи с этим никаких долгосрочных покупок в ближайшие 1-2 месяца уже точно делать не стоит, а спекулятивно работать вниз, открывая короткие позиции на любых локальных всплесках оптимизма. Ближайшие 3 недели, скорее всего, мы будем наблюдать именно широкую и волатильную консолидацию, возможно, с обновлением минимумов предыдущей недели.

Пока американские площадки лишь немного начали отступать от своих максимумов года, российские индексы продолжают находиться в боковом диапазоне вблизи закрытия прошлого года.

Российский индекс ММВБ вновь накануне не смог с третьего раза пробить важное сопротивление вблизи 200-дневной скользящей средней, что является очень и очень негативным моментом. Очередной откат индекса более чем на 2% за одну торговую сессию явно показывает нам силу продавцов. Подобные дневные свечи обычно служат разворотным паттерном, поэтому про дальнейший полноценный рост сейчас точно стоит забыть. Работать лучше только в шорт, на любых локальных отскоках. Основной диапазон поддержки 1360-1380 пунктов, в котором чуть более недели назад были сформированы длинные позиции крупными игроками, пока по-прежнему остаётся актуальным. Только в случае если он будет пробит вниз и закрытие недели состоится ниже отметки 1350 пунктов, можно будет утверждать о начале более глубокой коррекции. Пробой отметки 1350 пунктов, скорее всего, будет сопровождаться срабатыванием большого количества стопов, поэтому движение может быть там сильное и об этом лучше думать заранее. На текущий момент говорить о походе индекса на новые годовые минимумы пока рано, но всё идёт к этому.

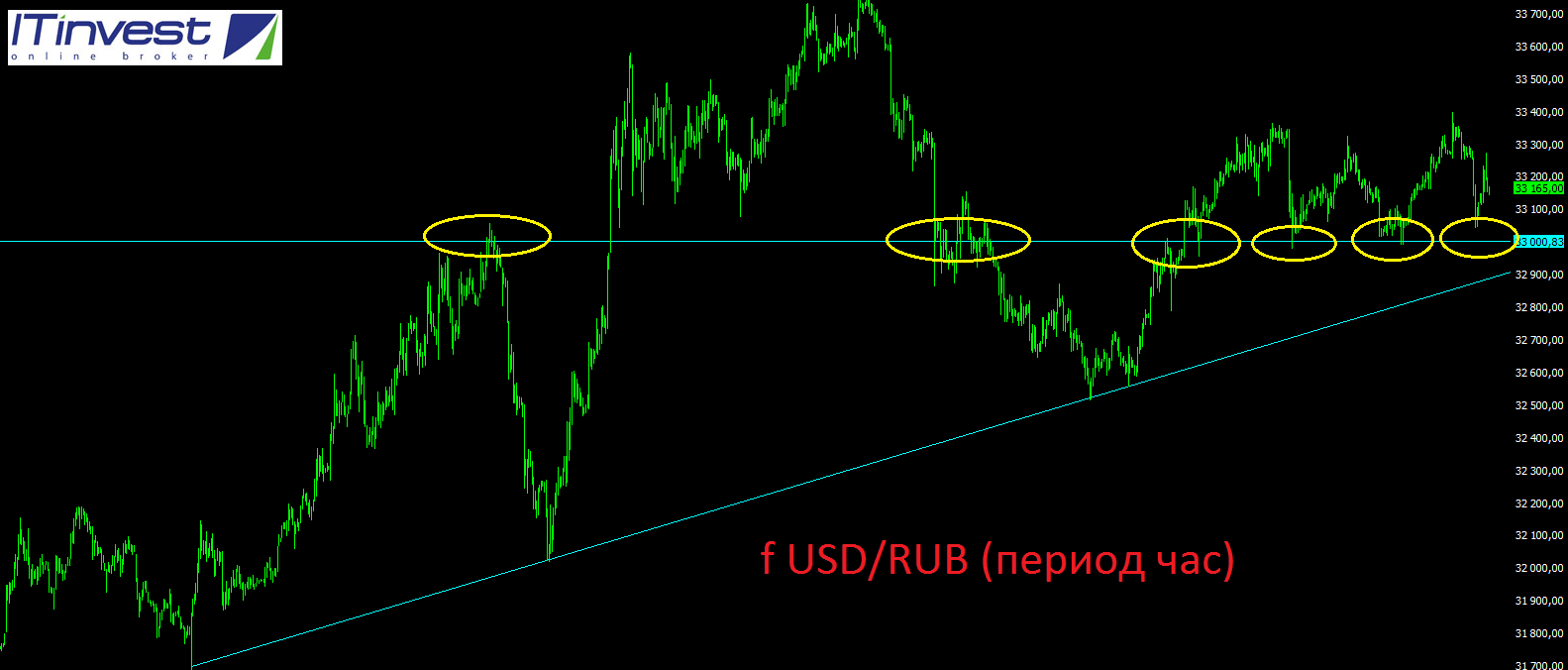

Не менее интересная сейчас ситуация и с российской валютой. Мы видим, что, несмотря на высокие цены на нефть, российский рубль продолжает испытывать давление. По фьючерсу на валютную пару доллар-рубль уже не первый день идёт серьёзная игра вокруг отметки 33000 пунктов. В случае пробоя данного уровня вниз мы можем увидеть существенное укрепление рубля, но если выход состоится вверх, когда мы увидим выход выше отметки 33400 пунктов, то потенциал ослабления рубля откроется ещё в пределах 3%.

Если посмотреть на индекс доллара, который продолжает находиться в восходящем тренде и цены на нефть, которые могут в любой момент пойти в коррекцию, то шансов на дальнейшее ослабление рубля всё же больше.

Ну и напоследок ситуация по фьючерсу на индекс РТС. В четверг не устоял уровень поддержки на отметке 134000 пунктов, и цена с треском вывалилась из восходящего канала, достигнув сразу следующего уровня поддержки на отметке 131500 пунктов, вокруг которого и будет в ближайшие дни продолжаться игра.

Наша стратегия на ближайшие дни прежняя - работать только в шорт на отбой от уровней или на пробой их вниз. В случае закрытия часа ниже отметки 131000 стоит готовиться к коррекции до отметки 128000 пунктов. На текущий момент практически все индикаторы на часовом и дневном периоде уже перевернулись в шорт.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/Stocks/20130816/765587458.html