Коррекция на американском рынке: за и против

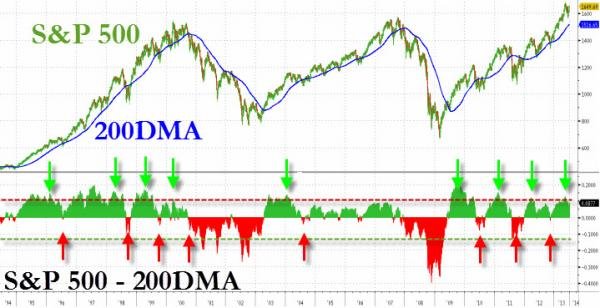

МОСКВА, 17 июл - Прайм, Олег Мироненко. Если провести исторические параллели, то можно заметить следующую тенденцию: всякий раз, когда индекс S&P 500 поднимался выше 200-дневной скользящей средней больше, чем на 10-12%, то начиналась коррекция рынка, которая продолжалась до тех пор, пока скользящая средняя, а вместе с ней и ее значение, не смещалась - в соответствии с динамикой цен.

Причем, каждый из пиков графика обычно связывался с каким-то событием на рынке - и, как правило, коррекция начиналась из-за с уменьшения ликвидности. Обычно поведение людей, торгующих на фондовых рынках, хорошо предсказуемо, особенно профессионалами рынка. Они хоть иногда и проигрываются в пух и прах, но обычно это явление не носит массовый характер: "умные деньги" всегда стоят за теми, кто умеет прогнозировать рынок и отчасти им манипулировать. Хороший биржевой игрок чаще предугадывает поведение толпы, которая всегда "отыгрывает тенденцию", если нарастает какая-то нестабильность.

Если рассмотреть индекс S&P500 c учетом текущей рыночной ситуации, то вполне можно ожидать в ближайшее время его падение - примерно на те же 10-12% от текущих уровней. Что, впрочем, укладывается в "исторические рамки" обычной коррекции на "бычьем" рынке. А это примерно 1500-1,516 пунктов.

Что может стать поводом для коррекции? Да все что угодно! Например, очередное разочарование темпами роста китайской экономики. Если снова начнут падать цены на сырье, то это станет крупным побочным риском. Многие инвесторы тогда побегут в кэш и будут распродавать свои портфели. А с развивающихся рынков они побегут еще быстрее (те, кто еще не убежал!). Ведь хорошо известно, что стабильность финансовых рынков развивающихся стран на Западе воспринимается исключительно через «сырьевую составляющую».

Однако в прошлом месяце многие американские фондовые менеджеры активно увеличивали количество акций в своих портфелях и уменьшали долю облигаций. Так, доля акций в их инвестиционных портфелях только в июле увеличилась примерно на 4-4,5%, а средняя доля денежных средств в активах достигла 4,6%, что, к слову, является самым высоким показателем за год.

Многие американские инвестиционные аналитики (например, Майкл Хартнетт из подразделения международных исследований Bank of America) с упорством продолжают утверждать, что в настоящий момент на американском рынке можно и нужно покупать акции. В пользу этого говорит факт активного отзыва средств инвесторов из уже упомянутых облигаций. Вырученные средства вкладываются в акции американских и японских компаний. Кстати, доля последних в инвестиционных портфелях только в июле увеличилась почти до 30%, что на 10 пунктов выше, чем было в июне. Доля же американских компаний, согласно данным ежемесячного опроса Bank of America Merrill Lynch, в тех же самых портфелях выросла хоть и не столь существенно, но все равно достаточно сильно (особенно, если учесть тот факт, что летом на биржевых площадках торгует традиционно меньше инвесторов и спекулянтов) - на 4 пункта (примерно до 30%).

Как будет развиваться ситуация на американском рынке в этот раз - вопрос, конечно, риторический. Свои заготовки есть и у "быков", и у "медведей".

Поэтому многие любители технического анализа, торгующие на российском фондовом рынке, могут расслабиться, наслаждаясь безмятежно теплой погодой, и ждать своего "звездного часа": российские индексы далеко не убегут. Конечно, порой очень неприятно видеть, как цены убегают в "безоблачную высь", но если верить статистике, то они могут также быстро оттуда спуститься. И тут главное - не упустить свой шанс. Ведь на фондовом рынке зарабатывают не только самые быстрые инвесторы и спекулянты, но и те, кто умеет ждать. А рынок дает шанс и тем, и другим. Осталось лишь подождать очередную тенденцию...

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/Stocks/20130717/764953458.html