Модельный портфель: Аналитики предпочли акции ММК бумагам Норникеля

Неопределенность на рынках сохранится и на предстоящей неделе, однако слабый рост в прошедшую пятницу дает некоторую надежду на изменение ситуации

Основным событием прошедшей недели стало заседание ФРС США и последующая конференция, на которой выступил Б. Бернанке. Речь главы ФРС была с негативом воспринята рынками из-за того, что программа количественного смягчения может быть сокращена в объеме уже в этом году, а полностью завершена к середине 2014 года. Фондовые и сырьевые площадки оказались под давлением, потеряв весь рост, который был зафиксирован в первой половине неделе. Не порадовали инвесторов и макростатистические данные, вышедшие на неделе.

Инфляция в США в мае оказалась на уровне 0,1%, что на 0,1 п.п. ниже прогнозов. Китай третий месяц подряд показывает снижение деловой активности в промышленном секторе: июньский PMI оказался на уровне 48,3 пунктов. Чуть лучше прогнозов оказался июньский PMI в промышленности: фактическое значение составило 48,7 пунктов, против прогноза в 48,6 пунктов. Аналогичный показатель в сфере услуг также превысил прогноз на 0,9 пункт и составил 48,6 пунктов.

Лучше ожиданий оказался июньский индекс потребительского доверия в еврозоне, составивший -18,8 пунктов, против консенсуса в -21,5 пункта Однако не порадовали данные с рынка труда в США, где количество первичных заявок выросло до 354 тыс штук, хотя ожидался рост лишь до 340 тыс. Немного лучше прогнозов оказалось фактическое количество проданных в мае домов на вторичном рынке, которое составило 5,18 млн. Итоги заседания ФРС оказали негативное влияние на сырьевые рынки, в частности подешевела нефть, чему также поспособствовал рост запасов в США на 0,313 баррелей. Цветные металлы также существенно потеряли в цене, достигнув двухлетних минимумов.

По итогам недели отечественные фондовые площадки показали нейтральную динамику. Хуже рынка выглядели компании цветной металлургии и сектор минеральных удобрений. К закрытию 23 июня индекс ММВБ потерял 0,06%, опустившись до 1298,89 пункта, а РТС упал на 3,72%, до 1293,88 пункта из-за ослабления рубля. В то же время курс рубля ослабился по отношению к американскому доллару на 1,24% и опустился к отметке в 32,74пункта. Цена на нефть марки Brent за неделю опустилась на 4,74%, до $100,91 за баррель.

На предстоящей неделе сохранится неопределенность на рынках и четкого тренда мы не увидим. Еще не до конца отыгранный негатив от решения ФРС будет продолжать оказывать давление на сырьевые площадки. Также ожидается ряд важной статистики, в частности окончательные данные по динамике ВВП США за I квартал, которые могут оказать сильное влияние на рынок.

В понедельник на рынках не ожидается значимых событий. За час до обеда выйдет немецкий индекс делового климата ifo за июнь, который, как ожидается, вырастет до 105,9 пунктов, однако вряд ли данный показатель окажет сильное влияние на рынки, и скорее всего, многое будет зависеть от ситуации на сырьевых площадках. В корпоративном секторе пройдут ГОСА ТГК-14, Аэрофлота, Росинтера и МРСК Сибири.

Во вторник важные данные поступят из США, в частности, ожидается публикация данных по динамике заказов на товары длительного пользования за май, где ожидается рост на 3%. За час до закрытия торгов на отечественных площадках ожидается публикация индекса потребительского доверия за июнь, который по прогнозам снизится до 75,2 пунктов, а также выйдут данные по продажам новых домов в мае, где ожидается рост до 0,463 млн штук. Во вторник также пройдут ряд ГОСА, в частности собрание проведут Верофарм, Протек, Интер РАО ЕЭС и МРСК Юга.

Среда начнется с публикации данных по индексу потребительского доверия Германии за июль, который ожидается на уровне 6,5 пунктов. Однако основным событием станет выход окончательных данных по динамике ВВП США в I квартале, которая ожидается без изменений на уровне роста в 2,4%.

Традиционно четверг будет наиболее богатым на макростатистику и начнется с публикации майских данных по динамике импортных цен в Германии, где ожидается снижение на 0,2%. За час до обеда выйдут данные по безработице Германии в июне, консенсус-прогноз предполагает сохранение ставки на уровне 6,9%. Также перед обедом выйдут окончательные данные по динамике ВВП Великобритании за I квартал, где рост может составить 0,3%. В середине дня будет обнародован индекс делового климата в еврозоне за июнь, где прогнозируется значение в 0,65 пунктов. Во второй половине дня придут данные из США: количество первичных заявок ожидается на уровне 345 тыс штук, а также выйдут данные по динамике личных расходов и личных доходов за май, где ожидается рост на 0,3% и 0,2% соответственно. В корпоративном секторе также многие компании проведут ГОСА.

В пятницу ожидается довольно большой блок статистики из Японии, в частности выйдут майские данные по инфляции, где ожидается нулевая динамика, а также данные по уровню безработицы за май, где ожидается сокращение показателя до уровня 4%. Будут опубликованы данные по динамике розничных продаж за май, прогноз предполагает нулевую динамику и будет обнародована майская динамика по промышленному производству, прогноз – рост на 0,2%. Во второй половине дня выйдет CPI Германии за июнь, рынок ожидает показатель на уровне 0%, а также ожидается публикация июньского Chicago PMI в США, где ожидается снижение до 56 пунктов.

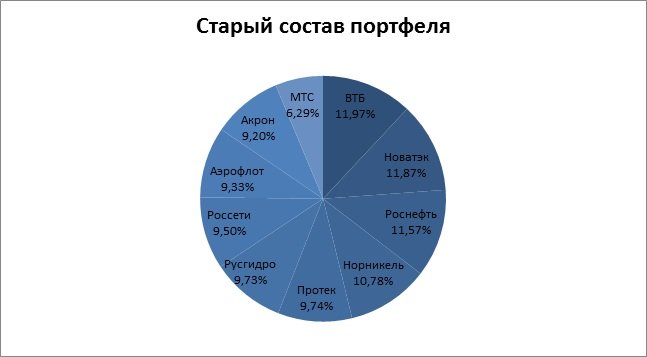

Рассмотрим динамику нашего модельного портфеля за торговую неделю, окончившуюся 21 июня (см. вложение).

На прошлой неделе стоимость бумаг в нашем портфеле выросла на 1,42%. Этот результат оказался лучше динамики отечественных фондовых индексов. Поддержку портфелю оказали бумаги НОВАТЭКа, Роснефти, Протека и РусГидро, которые показали рост, в то время как рынок падал. Индекс ММВБ за ушедшую пятидневку потерял 0,06%. Стоимость бумаг в нашем модельном портфеле по состоянию на закрытие 21 июня составила 1 183 922,07 руб., включая 1,27 руб. в виде денежных средств.

Доходность модельного портфеля Инвесткафе с момента его формирования в августе 2011 года и по 21 июня этого года составляет 24,75%, увеличившись по сравнению с предыдущей неделей. За это же время индекс ММВБ сократился на 9,72%. Спред в пользу нашего модельного портфеля немного сузился и составил 34,47%.

С начала 2013 года стоимость модельного портфеля Инвесткафе снизилась на 15,42%, а индекс ММВБ упал на 14,03%. За последние 12 месяцев портфель потерял в цене 1,52%, а индекс ММВБ потерял 8,16%. Рассмотрим динамику отдельных бумаг в портфеле и изменение его состава за неделю (см. вложение).

Несмотря на общий негативный настрой инвесторов на рынке, многие бумаги показывали противоположенную рынку динамику. Отрицательную динамику показали четыре бумаги в нашем портфеле. Лучше рынка себя показали акции НОВАТЭКа, Роснефти, Протека, РусГидро и Аэрофлота. Хуже рынка себя бумаги Акрона, Норникеля и МТС.

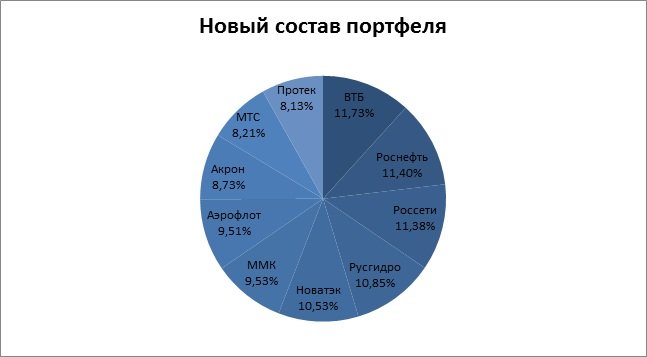

Несмотря на сохраняющийся риск продолжения падения, сохраняем текущий баланс между высокорисковыми активами и более устойчивыми к риску бумагами. В целом состав портфеля остается практически без изменений, за исключением того, что бумаги Норникеля заменяются на акции ММК. Сохраняют свои доли в портфеле бумаги ВТБ, Новатэк, Аэрофлота, РусГидро, Россетей и Роснефти, а также бумаги Акрона, МТС и Протека.

Протек (потребительский сектор)

Целевая цена: 93,7 руб. Потенциал роста 131,36%

По данным рейтинга аптечных сетей IMS Health по итогам I квартала 2013 года аптечная сеть Ригла, розничный сегмент Протека, сохраняет лидирующую позицию на розничном рынке лекарственных средств. При этом доля Риглы на рынке по сравнению с концом 2012 года выросла, с 2,47% до 2,73%. Первая тройка розничных сетей не изменилась по сравнению с началом года, однако стоит отметить, что и А5, и Аптеки 36,6 значительно уменьшили количество торговых точек, в то время как Ригла нарастила их количество. Напомню, что по итогам I квартала 2013 года при росте российского фармацевтического рынка на 15,7% общая выручка ГК Протек увеличилась на 21,5%. Доля розничного сегмента в ней выросла с 13,6% до 14, 1%, а его выручка в свою очередь выросла на 25,5% по сравнению с I кварталом 2012 года и составила 4,8 млрд руб.

Аптеки продемонстрировали рост сопоставимых продаж на 13,5%. Рентабельность компании несколько сократилась по сравнению с I кварталом 2012 года, тем не менее, за счет роста выручки, компания будет продолжать показывать неплохие результаты в абсолютных выражениях. Кроме того, стоит отметить, что компания эффективно управляет своими издержками, если судить по финансовым результатам 2012 года.

МТС (сектор телекоммуникации и ИТ)

Целевая цена: 287 руб. Потенциал роста: 15,02%.

Наиболее интересной идеей среди компаний телекоммуникационного сектора остаются акции МТС. Ранее была утверждена дивидендная политика компании, которая подразумевает выплаты дивидендов за 2013-2015 годы из расчета 75% от денежного потока, но не более 40 млрд руб. в год в т.ч. на полугодовой основе. Дивидендная политика позволит котировкам компании сохранять привлекательность для долгосрочных инвесторов, обеспечивая тем самым низкий уровень волатильности. На текущей неделе акциям МТС поддержку окажут новости о выборе поставщика для строительства сети 4G, что позволит компании приступить к активной инвестиционной фазе. Сегмент передачи данных в перспективе будет основным драйвером роста выручки сотовых операторов.

В 2013 и 2014 годах МТС на строительство сети LTE потратит до 40 млрд руб., что составляет около 20-25% от всех запланированных капиталовложений компании. Всего же, на 2013 год запланированы совокупные инвестиции в размере 20% от выручки компании или около 80 млрд руб. В Российском сегменте МТС за I квартал 2013 года выручка от передачи данных увеличилась на 37% по сравнению с I кварталом 2012 года и составила около $325 млн, что значительно превосходит рост выручки у пока еще лидирующего в данном сегменте Мегафона, у которого показатель увеличился на 23% и составил около $340 млн. Сравнительный анализ показывает, акции МТС недооценены по мультипликаторам (P/S 2012 – 1,4, EV/EBITDA 2012 – 6,3), что ниже Мегафон (P/S 2012 – 2,3, EV/EBITDA 2012 – 7,3). Помимо дисконта по мультипликаторам, акции компании оценены рынком ниже справедливой стоимости в 287 руб. на 15%, полученной согласно методу DCF.

ВТБ (финансовый сектор)

Целевая цена, ао: 0,07781 руб. Потенциал роста: 62,41%

Акции ВТБ на прошлой неделе практически не изменились в цене. Тем временем, розничная дочка ВТБ –ВТБ24 18 июня представила стратегию развития розничного бизнеса на 2013-16 гг. Розничный блок группы ВТБ планирует расти быстрее рынка во всех сегментах до 2016 года. Согласно прогнозам доля рынка кредитования физических лиц составит 18,5%, а сам портфель превысит три трлн руб., а привлечения средств клиентов — 12%. При этом на рынке кредитов малому бизнесу предполагается нарастить долю до 8,8%, благодаря наращиванию кредитного портфеля до 344 млрд руб. , а привлечения — на 10,5%, до 250 млрд руб. Чистая прибыль розничного бизнеса группы после налогов должна составить около 60 млрд руб. в 2014 году и более 80 млрд руб. в 2015 году по МСФО. К 2016 году ожидается увеличение до 100 млрд руб. При этом рентабельность капитала планируется до 2016 года сохранить на уровне 25%.

По итогам 2012 года, данный показатель составлял 37,6%. Снижение ожидается по двум причинам: первая связана с вложениями в Лето Банк и Транскредитбанк, вторая — с общим увеличением риска в системе. Будет также удвоена розничная сеть с 1016 до 2248 отделений без учета отделений Банка Москвы. Напомню, что второй по активам банк уверенно сохраняет за собой второе место по всем основным показателям в российском банковском секторе. Кроме того, у него аналогичные позиции и по генерированию чистой прибыли по итогам апреля. ВТБ в 2013 году планирует заработать 120-140 млрд руб. чистой прибыли.

Роснефть (нефтегазовый сектор)

Целевая цена – 288руб., потенциал роста – 33,82%

На прошлой неделе Роснефть и китайская CNPC подписали соглашение о поставках дополнительных объемов сырой нефти в Китай. По условиям соглашения, к 2019 году объем экспорта может составить до 37,8% млн тонн в год. Также $60 млрд, которые компания получит от китайской стороны, смогут существенно улучшить финансовое положение компании, а также задуматься о новых стратегических шагах. Ранее Роснефть получила доступ к участкам норвежского шельфа. Оператором проекта выступает стратегический партнер российской компании – норвежская Statoil. Это позволит компании получить опыт добычи на шельфе Баренцева моря, а также, в случае подтверждении запасов, увеличить свою добычу в будущем. Стоит отметить, что недавно Роснефть получила лицензии на добычу двух участков на российской части шельфа Баренцева моря. Также компания продолжает активно заключать договора с иностранными партнерами по освоению участков российского шельфа. Недавно были подписаны соглашение с японской INPEX по освоению участков в Охотском море и договор с китайской CNPC, предполагающий совместную разработку участков в Баренцевом и Печорском морях.

Рынки АТР перспективны в плане наращивания экспорта сырья, поэтому наличие заинтересованного партнера в лице INPEX и CNPC поможет стимулировать своевременную и эффективную разработку участков, а также обеспечит проекты рынком сбыта. На газовом рынке Роснефть ведет себя достаточно агрессивно. Стало известно, что компания полностью выкупит Итеру за $3 млрд. Благодаря этому доля добычи природного газа в ее общей структуре вырастет примерно до 60%, что в дальнейшем позволит госмонополии заключать новые договора на поставку газа промышленным потребителям. За счет приобретения Итеры Роснефть также сможет продавать голубое топливо населению, так как Итера является основным поставщиком газа в Свердловскую область. Также Роснефть, возможно, приобретет и соответствующие непрофильные активы АЛРОСы, что еще больше укрепит позиции компании на газовом рынке страны. Цели Роснефти амбициозны: она планирует увеличение доли рынка с 10% до 20% к 2020 году.

Русгидро (электроэнергетический сектор)

Целевая цена: 0,73руб. Потенциал роста: 47,77%.

На прошедшей неделе бумаги гидрогенератора выглядели лучше рынка, что прежде всего было обусловлено техническими факторами: бумаги гидрогенератора на данный момент все еще находятся близко к своему историческому минимуму, а также позитивным прогнозам генерального директора Евгения Дода о росте выручки компании в этом году на 15-20% за счет ввода новых мощностей, таких как Богучанская ГЭС, а также благодаря в целом благоприятной конъюнктуре. Напомню, что квартальные итоги РусГидро в текущем году оказались весьма успешными, чему способствовали повышенные запасы воды в водохранилищах ГЭС Дальнего Востока и Центра России на начало 2013 года, приток воды в водохранилища Волжско-Камского каскада и ГЭС Сибири выше нормы, а также ввод в эксплуатацию Богучанской ГЭС.

Последняя определенно окажет положительное влияние на рост выручки РусГидро на протяжении всего 2013 года и потеснит конкурентов на рынке гидрогенерации Сибири. Поддержку акциям компании могут также оказывать спекуляции на тему приватизации, в случае которой, думаю, среди потенциальных покупателей могли бы выступить такие гиганты как Alstom, Siemens или China Yangtze Power.

Россети (электроэнергетический сектор)

Целевая цена: 2,093 руб. Потенциал роста: 99,52%.

На данный момент бумаги Россетей обладают наибольшим потенциалом роста по сравнению с акциями своих ДЗО, куда с недавних пор относится и ФСК ЕЭС. В текущем году также не ожидается ни выплат дивидендов по обыкновенным акциям, ни увеличения свободного денежного потока акций Россетей, что обусловлено необходимостью продолжения инвестиций в модернизацию сетевой инфраструктуры. Основным риском инвестирования на данный момент выступает проводимая сейчас масштабная допэмиссия, целью которой является внесение госпакета ФСК в УК Россетей, после чего Россети станут крупнейшей в мире по протяженности линий сетевой компанией и обретут статуса единого центра технической, инвестиционной и тарифной политики российского электросетевого комплекса.

Тем не менее, сравнительный анализ текущих мультипликаторов электросетевых компаний в РФ и за рубежом позволяет судить о текущей недооцененности этих бумаг Россетей почти на 75% по отношению к медианам аналогов. Добавлю, что по мультипликатору E/P (отношение чистой прибыли на акцию к ее текущей цене) бумаги Россетей остаются самыми дешевыми в своем секторе.

ММК (черная металлургия)

Целевая цена –9,69 руб, потенциал роста – 32,56%

В секторе черной металлургии наиболее интересными остаются бумаги ММК, которые обладают довольно сильным дисконтом к рынку, но при этом сохраняют фундаментальную устойчивость. Квартальная отчетность ММК оказалась в рамках рыночного консенсуса, хотя немного отклонилась от моего прогноза по показателям EBITDA и EBITDA margin. Как и ожидалось, компания нарастила квартальную выручку, которая достигла $2,28 млрд, до 10,4%. Несмотря на низкий уровень вертикальной интеграции, ММК получил показатель EBITDA margin, составивший 11,2%, в результате чего первое место по эффективности в секторе по итогам I квартала осталось за Северсталью, у которой аналогичный показатель оказался на уровне 12,8%.

Основное снижение у ММК было зафиксировано в стальном сегменте, где EBITDA сократилась на 18,5%, до $247 млн, при этом рост наблюдался в турецком дивизионе, который вышел на положительный уровень. II квартал металлурги также провели под давлением конъюнктуры, что выражалось в низких ценах на металлопродукцию, однако уже в III квартале можно ждать улучшения ситуации, за счет увеличения сезонного спроса.

Акрон (сектор минеральных удобрений)

Целевая цена: 2108,15 руб. Потенциал роста: 57,91%.

Бумаги Акрона на неделе демонстрировали негативную динамику, что может объясняться сокращением долей крупных инвесторов, что при относительно невысокой ликвидности дает такой эффект, однако по прежнему сохраняется существенный дисконт к рыночным аналогам, что делает бумаги интересными для инвестиций. Последняя финансовая отчетность Акрона практически совпала с ожиданиями рынка. Как и ожидалось, выручка сократилась на 4% по отношению к прошлому кварталу, до $544 млн, и на столько же сократилась EBITDA, составив $145 млн. При этом Акрону удалось увеличить EBITDA margin до уровня 26,6%. И ей удалось увеличить денежные потоки: чистый денежный поток составил $52 млн.

Отчетность в целом оказала позитивное влияние на стоимость акций компании .На данный момент произошло сезонное снижение спроса на азотные удобрения, но компания ожидает новый скачек спроса к середине мая, поскольку должен увеличится спрос на азотные и сложные удобрения со стороны стран Латинской Америки. В этом году рынок азотных и сложных удобрений испытывает повышенный спрос и во II квартале акции Акрона должны начать восстановление. Финансовая устойчивость Акрона не вызывает сомнений, несмотря на существенный рост CAPEX в последние два года. Долговая нагрузка не является критичной: соотношение NetDebt/EBITDA находится на уровне 2,4х, существенная часть чистого долга компании покрывается принадлежащим ей высоколиквидным пакетом акций Уралкалия.

НОВАТЭК (нефтегазовый сектор)

Целевая цена по привилегированным акциям – 456 руб. Потенциал роста: 44,99%.

В рамках Петербургского экономического форума стало известно о подписании соглашения о вхождении китайской CNPC в проект Ямал-СПГ. Доля китайской стороны составит 20%. Также подписанное соглашение подразумевает поставку СПГ со строящегося завода в Китай. Это событие существенно приблизило компанию к получению права на экспорт газа. Напомню, первая очередь завода Ямал-СПГ планируется к запуску в 2016 году. Ее мощность составит — 5 млн тонн в год. Доля НОВАТЭКа в Ямал СПГ после входа в проект китайцев составит 60% проекта, но компания может сократить ее до 51%. Еще 20% принадлежит французской Total. Ранее НОВАТЭК заявлял о подписании рамочных соглашений с рядом европейских компаний по закупке газа с Ямал-СПГ.

Представители компании утверждают, что не за горами подписание контрактов с зарубежными компаниями на 80% продукции. Права экспортировать СПГ в обход Газпрома, который выступает агентом, у НОВАТЭКа нет. Однако подобного рода соглашения позволяют рассчитывать на то, что демонополизация экспорта СПГ должна вскоре произойти. Компания активно развивается и успешно конкурирует с Газпромом на внутреннем рынке. По итогам 2012 года НОВАТЭК увеличил добычу газа на 7,1%, до 57,32 млрд куб. м на фоне снижения потребления газа в РФ на 2%. По итогам I квартала добыча газа выросла на 5,2% кв/кв. Жидких углеводородов добыто на 2% больше. В дальнейшем увеличение выручки и рентабельности будет происходить не только благодаря росту добычи, но и за счет повышения объемов реализации крупных партий продукции с высокой добавленной стоимостью и выхода на международные рынки газа. Что касается долговой нагрузки компании, то она находится на весьма приемлемом уровне. Отношение между чистым долгом и EBITDA по итогам I квартала 2013 года составило 1,05x.

Аэрофлот (транспортный сектор)

Целевая цена 65,1 руб. Потенциал роста 20,15%

Среди бумаг транспортных компаний наиболее привлекательными для покупки являются акции Аэрофлота. На неделе котировки компании продемонстрировали опережающую по отношению к рынку динамику, прибавив 2,2%. Участники рынка верят в компанию на фоне сильных операционных показателей в абсолютном выражении и хороших темпов роста с начала года. Можно ожидать, что на этой неделе стоимость акций Аэрофлота продолжит рост, если не помешает негативный настрой инвесторов по отношению к российскому рынку в целом. Инвесторы должны отыграть положительные новости с Петербургского экономического форума, где глава авиаперевозчика сделал ряд оптимистичных комментариев, в частности по выводу на положительную прибыль региональных дочерних компаний в этом году и созданию лоукостера.

Кроме того, на следующей неделе Росавиация может опубликовать операционные данные российских авиакомпаний за январь-май, которые, как мы ожидаем, будут свидетельствовать об укреплении рыночных позиций Аэрофлота и темпах роста выше рынка. 24 июня у Аэрофлота состоится годовое общее собрание акционеров, на котором должны быть утверждены дивиденды в размере 1,16 руб. на акцию, что подразумевает дивидендную доходность 2,2%. Цель по обыкновенным акциям Аэрофлота составляет 65,1 руб., что соответствует потенциалу роста на уровне 19,8%.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.

https://1prime.ru/Stocks/20130624/764377826.html